赢了!澳新银行获准49亿收购Suncorp银行业务,真的皆大欢喜?(组图)

导读

是否能够形成“双赢”的局面?

为什么出售盈利业务部门?

“基石”投资,“天作之合”

龙年好事不断,今天上午(2月20日),澳洲竞争法庭推翻了竞争监管机构去年否决该交易的决定,批准澳新银行(ANZ)以49亿澳元收购Suncorp的银行业务,这对澳洲第四大银行来说是一个重大胜利。

不想再当“老四”的澳新银行(ANZ),曾在2022年7月18日宣布将收购Suncorp的银行业务,但该收购案最初遭到了拒绝。ACCC副主席Mick Keogh当时警告说,减少市场竞争将导致消费者的待遇更差。

不过,时至今日,澳新银行终于等到“柳暗花明”。法官表示,“仲裁庭得到的结论是,如果拟议的收购得以进行,ANZ市场份额的小幅增加不会对各大银行产生实质性影响。”

事实上,澳新银行十多年前曾尝试过收购Suncorp集团的银行业务。2022年,澳新银行认为,近年来澳大利亚银行业的竞争格局已发生了巨变,让其决定进行再次收购。

博满澳财首席执行官高松谕曾在首次发布收购消息时,第一时间分析了这桩今年金融界的重要收购案。

对于双方而言,这是否是一桩“天作之合”?是否能够形成“双赢”的局面?投资者是否因此可以关注两家公司的股票呢?

本次收购报价为49亿澳元,高松谕认为,对于Suncorp而言,本次交易算是卖了一个“不错的价格”。49亿澳元意味着是其净资产的1.3倍,10倍左右的市盈率。

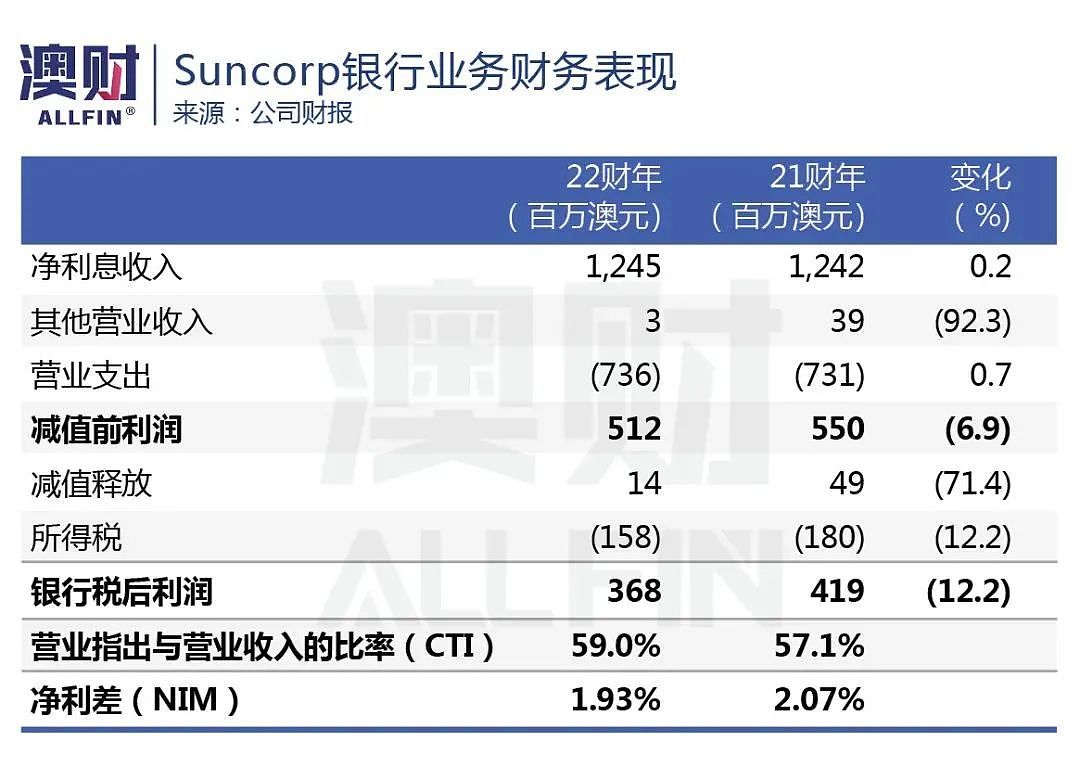

从Suncorp银行业务2022年上半年的财务来看,该财年的税后利润出现了12.2%的下降,银行主要的业绩衡量标准净利差(NIM)已低至2%以下,尽管仍保持盈利,但表现并不算太好。

不仅如此,本次收购,澳新银行还承诺在未来三年保留所有相关分支机构以及工作岗位。看起来,两家银行都在努力通过对昆士兰的就业承诺,来获得政府的支持,以通过ACCC等机构对交易的审查。

另外,澳新银行将先行保留Suncorp的品牌,然后再决定是否将其更名。因此,澳新银行还会支付Suncorp每年1000万澳元的品牌使用费。

1

为什么出售盈利业务部门?

但无论如何,银行仍是盈利业务部门,Suncorp为什么要在这个时候出售它?

高松谕表示,第一大原因可能是公司整体战略发展的业务需求。

公司2019年上任的首席执行官(CEO)史蒂夫·约翰斯顿(Steve Johnston)一直在强调“simplify(简化)”。自他上台之后,Suncorp这个大型金融集团就一直在出售非核心的资产。比如人寿业务Australian Life、RACT Insurance中50%的股权,以及财富管理业务等。

Suncorp首席执行官(CEO)史蒂夫·约翰斯顿(Steve Johnston)

本次出售银行业务应该也是其中的重要步骤之一。显然,Suncorp希望专注在自己的核心当中——主要位于昆士兰的保险业务。

第二大原因在于澳大利亚银行业务越来越“艰难”。由于皇家委员会的调查,银行也面临着越来越严格的监管,核心准备金不断提升。此外,行业竞争也越来越激烈,整体的净息差基本处于2%以下,也是更难赚到钱。

第三大原因是澳大利亚保险市场的业务体量较大,Suncorp仍有继续增长的空间。

澳大利亚保险行业的体量约为460亿澳元,新西兰约为是70亿澳元。在澳新市场,Suncorp市场占有率排名第二,约为12.6%。IAG排名第一,占比为22%左右;QBE排名第三,占比8%。

尽管银行现在还是Suncorp赚钱的业务,但整体营收连续几年都在6.2亿澳元左右,而保险业务的收入是高达45亿。不过,由于投资保费的投资收益表现并不好,在2021年利润仅在1.14亿澳元。

Suncorp保险业务财务表现不佳,可以说也是整体行业的缩影。包括排名收尾的IAG公司也是如此。过去这两年,澳大利亚自然灾害频发,对于保险公司的盈利能力影响较大。

2022年至今,根据澳大利亚保险协会的统计,保险损失已经达到了48亿澳元,是澳洲历史上第三次高的自然灾害发生率。保险行业以承接超过22万次理赔,Suncorp过去的几个月当中,损失可能高达7个亿澳元左右。

从股价表现看, 2020年新冠疫情之后,Suncorp股价一度下探到8澳元的低价,尽管在2021年下半年一度上涨到了13澳元有,但较之2015年到2018年15澳元的平均水平仍明显偏低。

尽管,2022年7月18日,收购消息放出后,当日让股价在收盘上涨6.13%至11.78澳元,但仍低于历史水平。

作为长期稳健的蓝筹股,Suncorp的分红率能达到5%左右,股本收益率(ROE)也长期在7-8%之间,各项数据优于龙头IAG。

49亿落袋以后,相信可以帮助Suncorp在保险业进一步争取更多市场份额。

2

一笔“基石”投资,“天作之合”

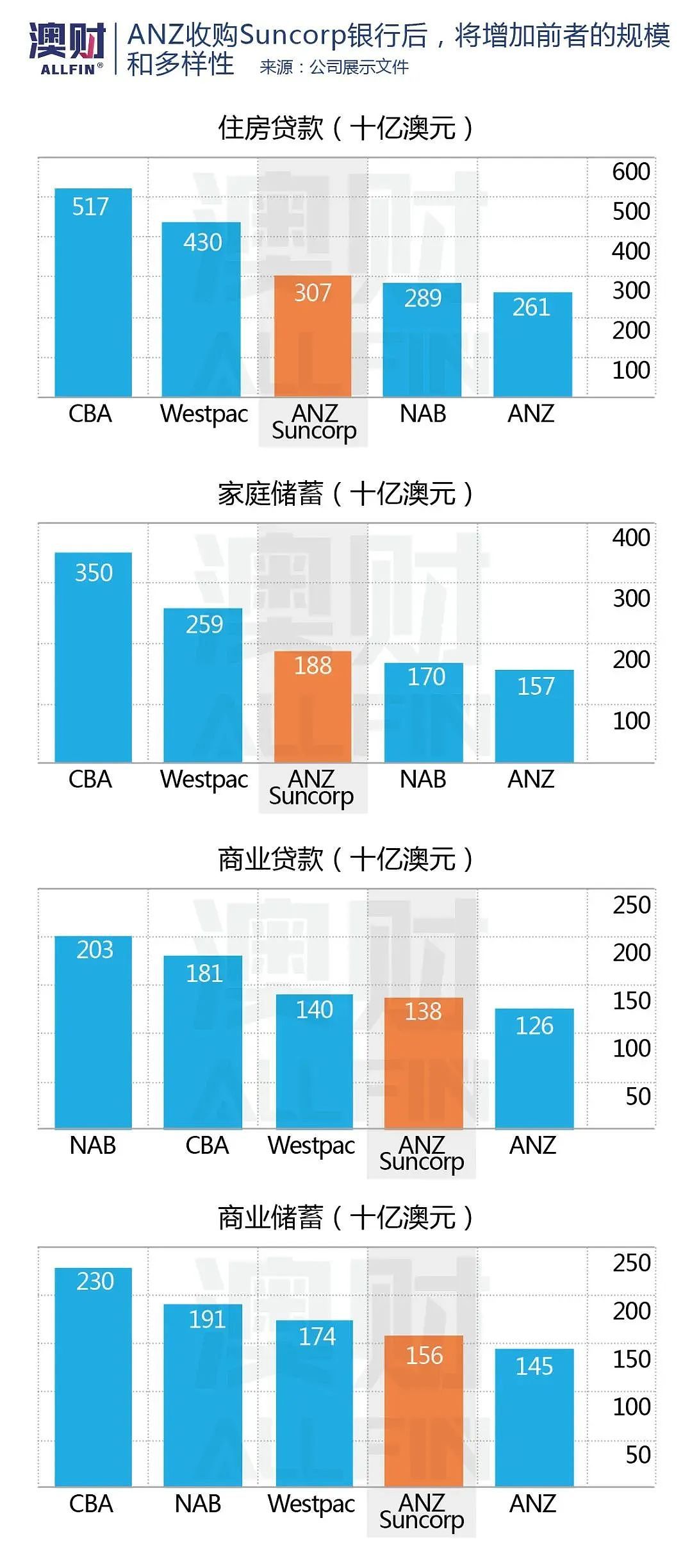

对澳新银行而言,收购Suncorp的银行将为澳新银行带来120万新客户。澳新银行首席执行官谢恩•埃利奥特(Shayne Elliott)将此笔交易形容为一笔“基石”投资,可为澳新银行带来更大的规模效应,并称Suncorp是澳新银行的“天作之合”。

澳新银行CEO谢恩•埃利奥特(Shayne Elliott)

据悉,澳新银行将融资35亿来完成收购,由麦格理(Macquarie)和瑞银(UBS)牵头的配售报价将以每股18.9澳元的价格进行,较澳新银行2022年7月15日的21.64澳元的收盘价有12.7%的折让。该行将发行约1.87亿股新股,占澳新银行现有股票数量的6.7%。剩余资金部分将由澳新银行现有资金储备提供。

澳新银行表示,此次收购将加快其零售银行和商业银行业务的增长,并通过提升其在昆士兰的市场占有率来改善整体的“地域分布平衡”。

这笔交易也将为澳新银行带来470亿澳元的住房贷款、450亿澳元的存款和110亿澳元的商业贷款。在2022年过去的6个月,Suncorp银行的住房贷款账目以年率12.4%的速度增长,全年盈利应达到3.68亿澳元。

Suncorp银行的120万客户将推动澳新银行的客户基数增加20%,而其住房贷款将增加17%,零售存款将增加22%,中小企业贷款将增加20%。澳新银行的高层认为“这相当于许多年的系统性有机增长。”

目前,澳新银行是四大行中名副其实的“小弟”,所有业务体量全部垫底。收购了Suncorp是否能让澳新银行在零售业务中全面超过国民银行(NAB),并为其整体业务增长带来更大空间,值得拭目以待。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64