麦格理完成史上最大融资征战基建市场,投资者如何轻松“抄作业”?(组图)

在澳洲银行界有着“斜杠青年”之称的麦格理集团(ASX: MQG),对应的业务种类丰富,其中,麦格理的资管部门在基建项目的投资一向是眼光独到。

而近期的一则消息,再次引起圈内人士关注。去年12月,麦格理集团完成了麦格理欧洲基础设施基金 7 (MEIF7)的最终融资交割,共吸引了超过80亿欧元的资本,成为了全行业有史以来最大的欧洲基建融资基金。

要知道,现在高利率的市场环境提高了融资成本与难度,所以,麦格理能逆势所向披靡完成如此好的成绩,不得不提到其在基金领域又“豪”,又“嗅觉灵敏”的投资表现。

根据IPE Real Asset的排名统计,麦格理在世界基建投资经理排名上位列第一。截至目前,该部门已经投资超过170个基建项目,范围遍布世界各地,其投资项目共雇佣了超过24万名员工,每年服务2.8亿人次的客流,可见其投资规模之大。

而最重要的是,在当前背景下,麦格理除了投资如港口、公路这样的传统意义基建项目外,其在投资组合中加入了许多新基建投资,比如这几年发展迅速的数据中心资产。

早在2022年8月,该基金就已经成功收购了Virtus Data Centers,一家拥有伦敦地区11个数据中心设施的企业,总容量超180MW。在经历了AI热潮后,可以想象该资产已经为基金提供了可观的资本增值。

正是由于该基金在发行初期就已经显示出了基金经理卓越的投资眼光。这次融资的投资者也是明星云集,超过100家的养老金、保险公司、主权财富基金、大型资管公司等进行认购,其中92%都为老客户,市场对基建类资产的喜爱可见一斑。

其实不光是欧洲,澳洲的基建资产一样受到大型机构投资者的追捧,仅是在上市公司中,近几年就有基建公司Spark Infrastructure、电网公司AusNet、新能源发电公司Tilt Renewables等知名企业被大型资本收购的案例存在。现在就连最大的能源公司Origin也有被北美资本收购的可能。

这些大型的机构投资者都拥有着对未来市场卓越的判断能力,社会进步的最终路径是生产力提升,像是公路、码头等的传统基建项目已经成熟,增长空间有限。但是,生产力进步将围绕着能源转型、电力传输、人工智能、大健康等领域开始,对于这些领域的投资确定性更强,成长性更好。

对于身在澳洲的普通投资者来说,澳洲股市中优质的基建股已经被收购得越来越少,很难找到优质的基建类资产并分散风险,澳财投研团队就将为投资者分享两个可供参考的投资方向。

方向一

Infratil(ASX:IFT)

澳股仅存的综合型基建资管公司

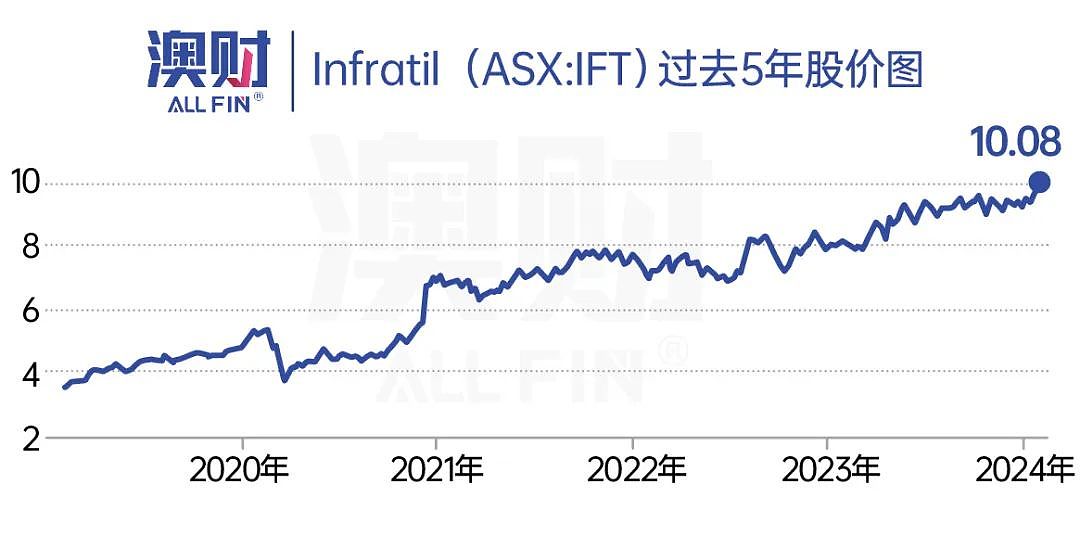

这家公司位于新西兰,收入在2023财年增长8%,而净利润靠着旗下优质资产的大幅增值暴涨37%。公司股价在过去也有着长期稳步上升的优秀历史业绩。

该公司旗下基建资产共有四个种类:新能源、数字化、医疗健康和机场。而公司近年主要的业绩贡献都来自新能源与数字化。

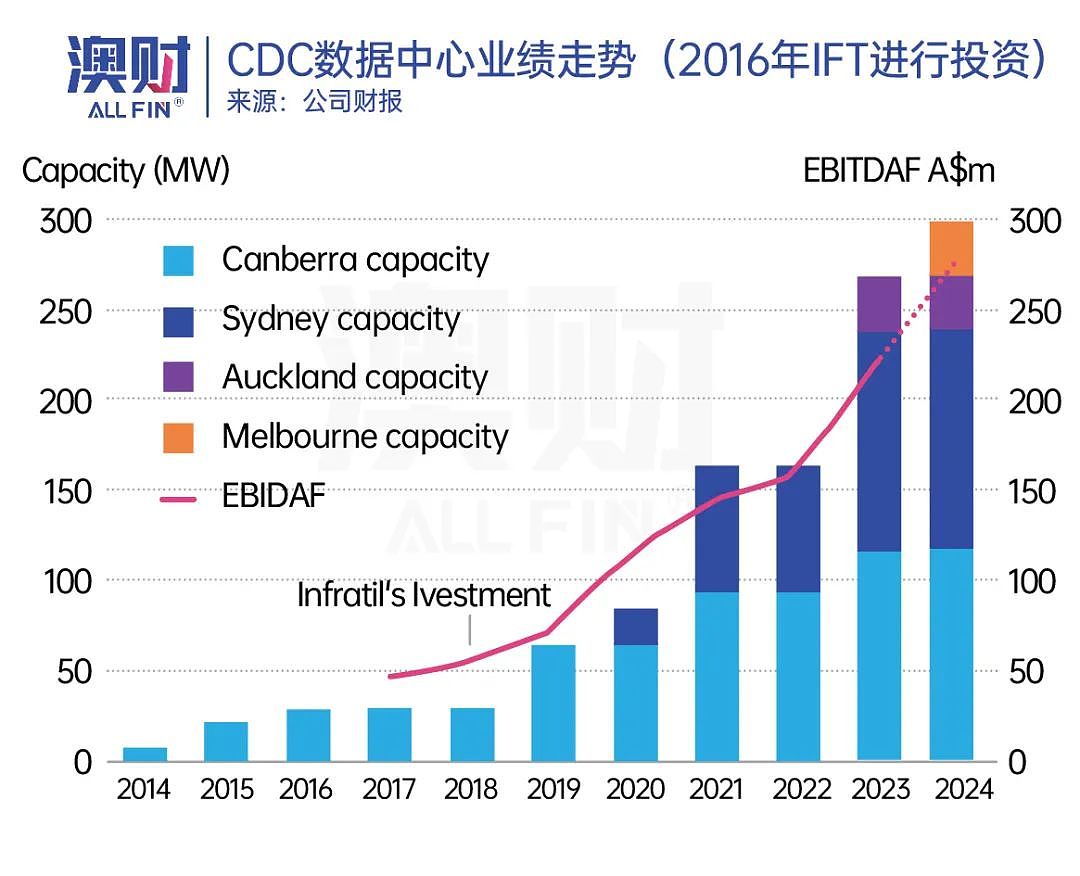

在IFT的投资组合中,最被熟知的莫过于CDC Data Centre, 也就是和澳洲主权投资基金Future Fund共同持有的数据中心,IFT在其中占股48%,是第一大股东。

从上图可以看出,IFT在接手了CDC之后开始不断地对其规模进行扩大化,在悉尼、奥克兰、墨尔本相继进行新项目的开发,公司盈利能力迅速攀升。

作为CDC数据中心的直接竞争对手,也是估值对标的企业——NextDC,股价就因为AI概念的兴起,在2023年上涨了50%以上。而CDC作为一家同样拥有规模及盈利能力的优质数据中心资产,2023年的业绩表现也让其资产保守估值从2022年的11亿澳元上升至了2023年的14亿澳元左右。

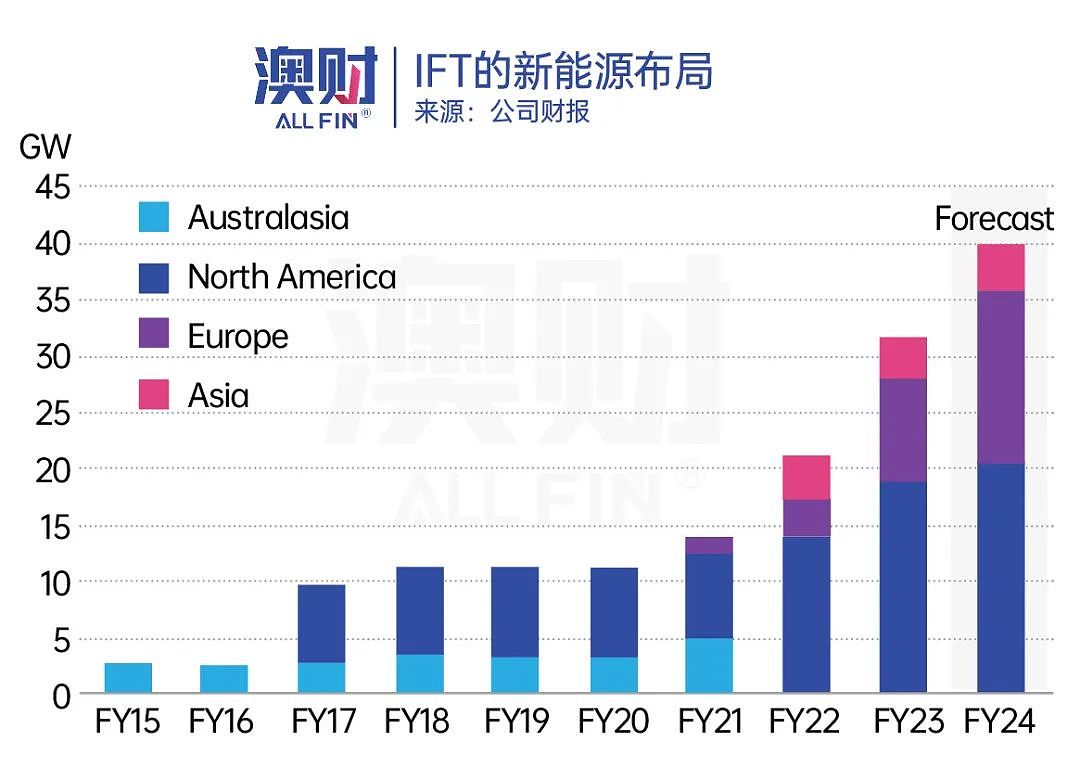

投资IFT第二个值得关注的点,就是其新能源平台业务的发展,从22财年开始,亚洲、欧洲、北美的新能源电厂投资就不断在进行中。而这些新能源项目的投资有一大特点,就是和养老金利益深度绑定。

较知名的项目包括与新西兰养老金共同持有的Longroad Energy (各持股37.1%), 一家位于美国得克萨斯州的新能源发电公司,旗下包括了风能、太阳能、储能的全套业务,发电容量超过1.6GW。

IFT在该公司的投资账面价值(Book Value)共计3.15亿新西兰元,但2023年IFT在其中所持资产的市场价值(Fair Value)已达到11.85亿新西兰元。

如果资金充裕,IFT预计还将不断复制其在Longroad上的成功管理,以每年1.5GW的速度实现更好的规模效应,最终在2026年达到8.5GW的目标,这个发电功率基本与新西兰全国的发电能力相持平。

Galileo则是另一个IFT与养老金深度合作的新能源投资项目,除了IFT拥有40%以外,新西兰养老金,澳洲联邦养老金公司(CSC)和IFT的母公司Morrison & Co都各持有20%的股份。该项目的投资主要位于欧洲,主营离岸风力发电厂。

目前虽然还未正式进入运营阶段,但Galileo的发展潜力极大,在过去12个月内,爱尔兰、意大利、西班牙等地的业务进展非常顺利,共计在建项目规模翻倍达9GW的惊人容量。在有成功的新能源电厂运营经验的情况下,澳财投研团队认为,Galileo在未来数年内会持续不断地为IFT提供增长性。

综上所述,澳洲股市中IFT是一个手握优质新基建资产、具有稀缺性的投资标的,公司管理团队有着良好的投资者资源和丰富的基建行业管理经验。虽然股价持续增长,但如果与过去5年相比,现在的价格仍处在合理区间内,是值得投资者在价格出现适当回调后买入并长期持有的优质股票。

方向二

博满元亨基金

私募股权投资

在股票市场投资标的匮乏的情况下,私募股权是另一个选择方向,博满澳财旗下的元亨私募股权基金(BMYG Paragon Fund)中就涵盖了非常多的优质基建项目。

在新基建领域,元亨基金最近的一笔投资是在去年12月通过与Pacific Equity Partners(PEP)的合作渠道,投资了澳洲第二大电动汽车充电解决方案提供商 EVSE。此次投资还推动了此前博满投资且大获成功的智能电表公司Intellihub与EVSE的合作,两家公司将共同开发汽车充电器背后的能源管理系统,实现充电网络与家庭间的双向通信功能。

除此之外,元亨基金还布局了长期稳定增长的大健康、养老赛道的基建项目,去年10月投资了澳洲的生活社区运营商Serenitas就是很好的案例,旗下主要拥有西澳的Thyme Lifestyle Resorts 与 National Lifestyle Villages两个品牌社区。

值得注意的是,澳洲地产巨头Mirvac也共同参与了这笔投资,并占有50%的股份,也从侧面说明了该项目的高质量。

澳财投研观点

通过从股市中选择投资综合型基建管理公司,或者通过私募股权市场,投资者都可以实现对高质量基建公司的分散化布局。

股票市场的优势是高流动性与资产透明度,而私募股权市场的优势是拥有专业的投资经理进行优质资产筛选。博满元亨基金更是为投资人提供了跨越不同周期、不同阶段、不同行业、不同地区的投资组合,让投资人轻松配置到综合性的优质私募股权资产。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64