创新VS垄断,澳洲数字银行的“阵亡”(组图)

数字银行兴起的政策背景

澳洲数字银行的“门派”梳理

数字银行的“理想”与现实

数字银行的命运与归宿

在圣诞假期即将来临、金融科技股纷纷迎来大幅反弹之际,券商报告在极其末尾的位置藏了另一条新闻:

“数字银行Volt 的几家相关实体已进入偿付能力清算过程中,预计债权人将在一年左右的清算过程中得到偿付。

成立于2017年的数字银行Volt,旨在基于先进的金融科技平台,为客户提供更好的银行服务。在其生命周期中,共计筹集资金2.19亿澳元,但因无法继续筹集运营资本,于去年6月开始关闭存款服务。

在后续18个月左右的进程中,公司经过返还存款账户、归还银行牌照、安排剩余资产出售等步骤,目前已进入到破产清算的最后一环。”

正值团队盘点过去一年经手案例/相关行业的总结,看到这则新闻,不免一阵唏嘘。

2019-2020年,曾是数字银行蓬勃发展的辉煌时期。博满澳财投资团队曾在尽调过程中横向对比过几乎所有澳洲数字银行公司,以及英国、美国及中国的类似运营案例。*注:博满澳财是数字银行86400的投资者。该数字银行于2021年1月被NAB所收购,后并入UBank。

而短短几年之间,发展顺利的数字银行品牌被老牌银行逐个收编,但那些曾在资本市场中风生水起的竞争者却逐步退出了市场。感叹之余,以此文回顾澳洲数字银行的发展史,以及垄断与创新之间的扶持与互博。

1

数字银行兴起的政策背景

自2013年英国首次提出了“开放银行”的理念后(即利用API技术,实现大型银行向其他机构共享数据),该理念被不少经济体采用,以破解大型银行垄断的难题。

在运营的角度,数字银行既没有实体分行,也没有成千上万的员工,更没有大多数传统银行那样繁琐的遗留系统。

而运营成本的节省,加之数据带来的区别定价的可能,使得数字银行有潜力提供更低的贷款利率、有竞争力的储蓄账户利率,以及更低交易和外币费用。

通过政府自上而下地驱动,配备相应的政策框架和实践原则;由大银行担当主要数据的共享发起主体,而科技公司通过结合已有相关场景及数据基础,切入到核心银行业务当中。自2017年起,不少新兴银行品牌快速崛起,成为了金融科技创新潮的一股中坚力量。

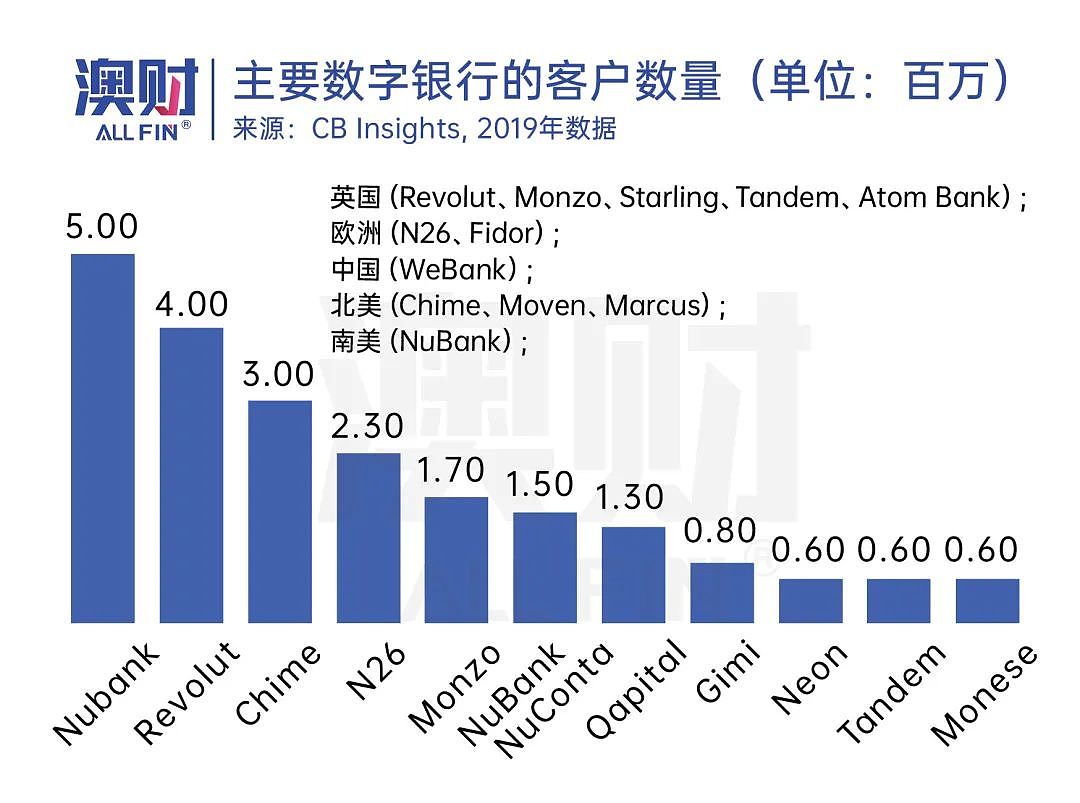

数字银行代表案例如下所示,截取了行业发展最快速时期,代表企业的客户数量、融资历史与估值情况。

英国(Revolut、Monzo、Starling、Tandem、Atom Bank);

欧洲(N26、Fidor);

中国(WeBank);

北美(Chime、Moven、Marcus);

南美(NuBank);

2

澳洲数字银行的“门派”梳理

随着全球数字银行的兴起,澳大利亚的开放银行政策于2018年中开始落地,并于2019年1月颁发了首张数字银行牌照。

在此过程中,博满澳财投资团队几乎与每家数字银行都进行了接触,并在较长的时间线中关注了每家公司的发展情况。主要参与者的背景概况,可以参考下表所整理。

3

数字银行的“理想”与现实

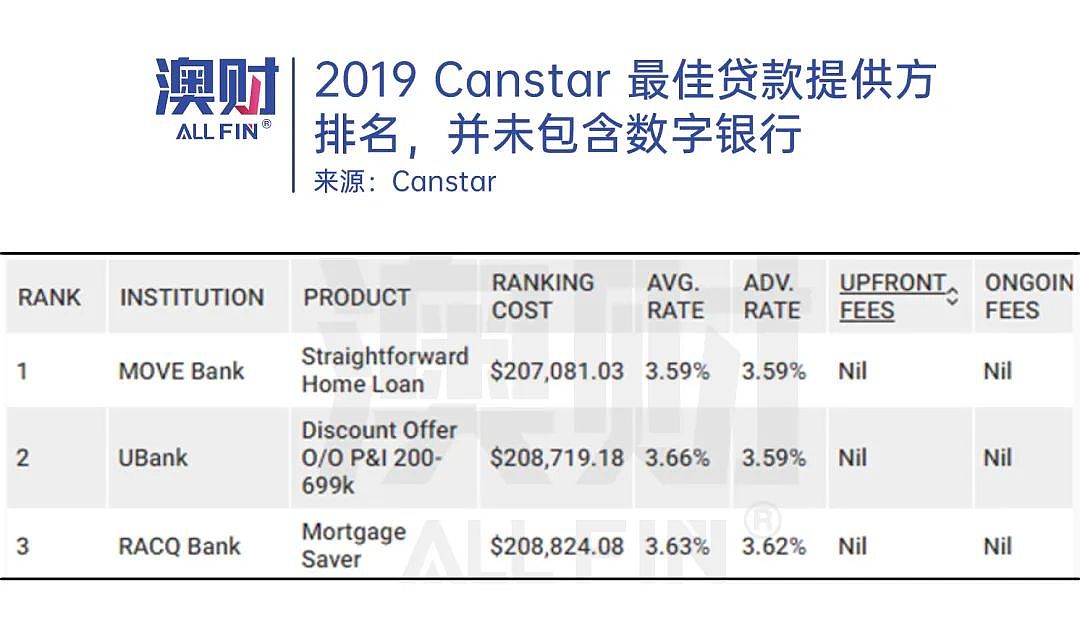

值得一提的是,数字银行不仅面临着同行之间的竞争,还面临着大银行及其子品牌、区域银行、信用社、以及非银行金融科技参与者的竞争。

理论而言,省去冗余的中间步骤,成熟期的数字银行将有能力为客户提供更具优势的产品。然而,作为一个极度基于信任的行业,前期的市场教育并不简单,也意味着极高的获客成本。

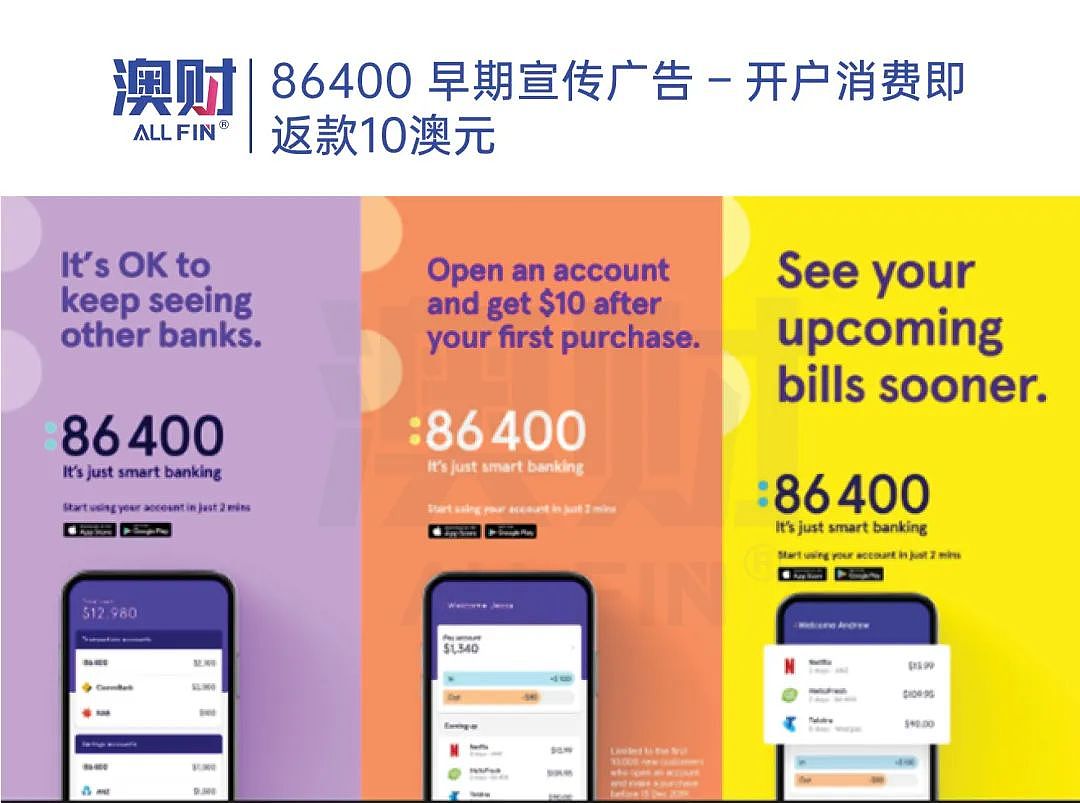

在存款端,作为银行牌照持有者,数字银行的客户同等可被澳洲金融索赔计计划(Financial Claims Scheme)所覆盖,意味着25万以下存款额度拥有政府担保的安全性质。然而,要将品牌推广出去,常常意味着远在盈利以前,就需要将“红利”让渡给用户。

以下图为例,数字银行86400在早期邀请开户时,为新客户提供10澳元返款的激励政策。用简化的方式考虑盈利周期:类比澳洲银行的净息差在1.9% 左右,意味着平均每个客户至少需要提供526澳元的有效存款,且银行需要有能力将存款高效率地借贷出去,才能在毛利润层面实现盈利。

而在贷款端,容易用数据评判信贷质量的客户,往往是所有银行都想要争取的高质量客户。在直营网络中,刚刚兴起的数字银行不具备客户基数优势;在渠道网络中,意味着向贷款中介的返利必不可少。这也再次导向了初创数字银行的咽喉:前期资本。

4

数字银行的命运和归宿

数据显示,大型银行的获客成本在150澳元左右,而数字银行的成本仅在40澳元区间。加之政策对竞争的鼓励、数字银行加足马力的宣传,双方交火不可避免。

是被重金招安,还是卷入成本战争,回顾四家数字银行的资本来源及团队结构,各自最终的命运和归宿一目了然。

案例一

“闷声做大事”的86400

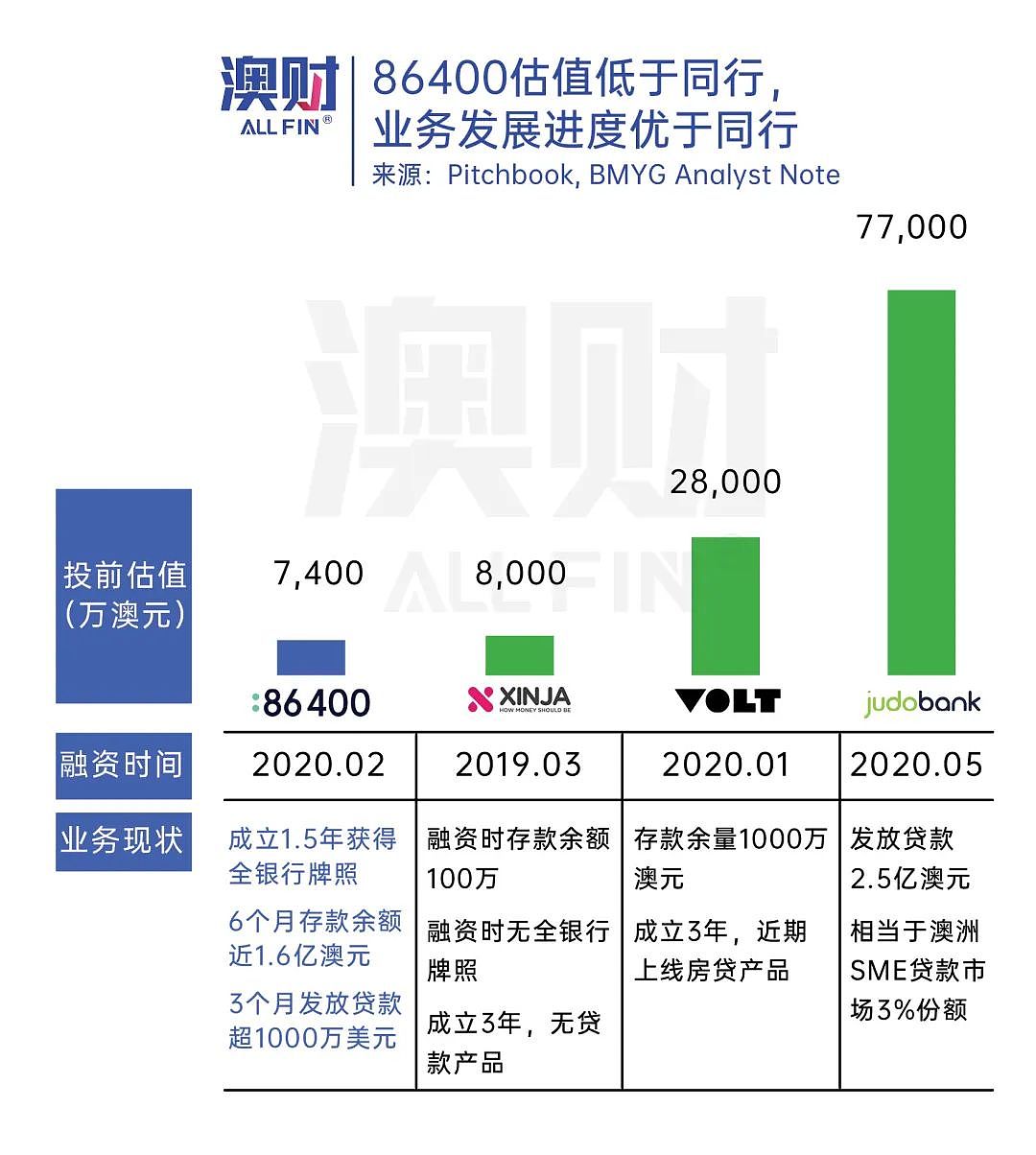

起于Casual内部孵化的86400具备“闷声做大事”的余地。启动资本总计投入5600万澳元,在渠道搭建上拥有更强的主导权,实现了成立时间短、执行效率高的运营特点。

该数字银行在成立3个月后即完成了1000万澳元的贷款发放,6个月即完成了1.6亿的存款总量。

在后续3年发展中,公司持续加速收服市场份额。截至2021年1月,该银行客户数量快速增长至8.5万人,存款3.75亿澳元,总发放住宅抵押贷款2.7亿澳元——根据这样的势头,预计盈亏平衡的时间点可在22-23财年发生。

加之在充足资本的支持下,86400成为成熟银行品牌的潜力已然十分明显。2021年1月,NAB对86400发出了收购要约,旨在补充自身的数字银行策略。

这笔投资也使得早期投资人收获了丰厚的回报:博满澳财曾于2020年3月A轮,和2020年9月B轮参投在该数字银行中,分别为投资人实现了相当可观回报收益。

案例二

举步维艰的Xinja

与此相对的,起点于散户资本的Xinja在发展的过程中捉襟见肘。截至2019年3月,公司在3年的时间线中合计融资约4600万澳元(其中首次融资额度不足300万澳元),但未推进至产生收入的阶段。

提供高息存款账户,而没有相应的贷款产品,使得Xinja举步维艰。在公司获得牌照的第一年,其亏损幅度达到了3600万澳元,且距离盈利遥遥无期。

同在2021年1月,Xinja宣布退出历史舞台,也是其成为澳洲历史上首个取消存款簿的银行机构:将2.52亿澳元存款归还至客户,并将剩余4167个账户、合计6.5万澳元存款(平均账户余额15澳元)转移给NAB银行。

此外,关于本文中未提的Judo Bank的运营策略和发展现状,读者可以参照澳财公众号11月发布的文章《收益率超10%的银行债券,靠谱吗?》获取更多信息 。

投资经理观点

截至目前,我们几乎经历了澳洲数字银行发展的一个周期。与此相伴的,是澳洲银行业的再一次整合:

Xinja和Volt离开市场

ANZ收购Suncorp

BOQ收购Me Bank

NAB收购86400

Bendigo and Adelaide收购Up Bank

似乎与监管引入数字银行概念、鼓励竞争的初衷有所偏离。但此番创新为市场引来的变化,却绝不能用一句“阵亡”概括。

有两个显著的变化:

1. 客户端:竞争和创新,使得更多客户被纳入到银行服务的体系之中。

以Judo Bank为例,自2016年成立以来,深耕中小型企业的利基市场。技术平台所带来的成本节省,可以支持公司在客户关系上投入更多精力,使其当前贷款总额约89亿澳元的绝大组成部分,流向了未被重点关注的中小型企业客户。

2. 技术端:新团队/新技术的碰撞,推动银行决策体系向数据驱动靠拢。

以86400为例,并入NAB以后,该团队的主要工作职能从推进增长变成了提升银行的数据分析水平。在2023年Databricks 悉尼峰会上,86400 数据团队主管Alex Gyde表示,在86400进入NAB体系之后,其技术重心不再是小规模的商业智能分析、机动地提供数据参考,而是将为整个组织实现基于数据的反馈和决策。

而总结于一个周期的末期,及参与者的最终命运,等“风”来固然重要,基本面的强度更加重要。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64