价值800 亿澳洲油气Woodside与Santos合并案,巴新和澳洲政府或是最大阻碍!(组图)

政府限制影响STO股价偏低

巨头合并动机:规模与估值

合并的最大阻碍者或是政府

澳大利亚石油和天然气生产商Woodside Energy(ASX:WDS)和Santos(ASX:STO)上周周四证实,双方正在就合并展开谈判。

如果两家公司成功合并,将是澳大利亚数年来最大的企业交易,并将创建一家价值 800 亿澳元(约520亿美元)的澳大利亚油气巨无霸。

来源:Livewire Markets

来源:Livewire Markets

瑞银分析师Tom Allen称,这家合并后的公司所拥有的液化天然气资产将令全球大多数勘探与生产公司羡慕不已。据瑞银计算,预计2024年产量将令新公司跻身全球十大勘探和生产公司之列。

但值得注意的是,Santos作为市值较小的一方,被Woodside吞并价值有没有被低估?两家公司合并的动机是什么?合并可能性大吗?澳财投研团队将通过本文一一解答。

1

政府限制影响STO低股价徘徊

Santos Ltd. 是澳大利亚第二大纯石油和天然气勘探和生产公司,也是最大的澳洲国内天然气供应商,总部位于南澳大利亚州的阿德莱德。

它拥有液化天然气,管道天然气和石油资产。产量中56%是液化天然气(LNG), 29% 常规天然气以及15%的原油及其他。

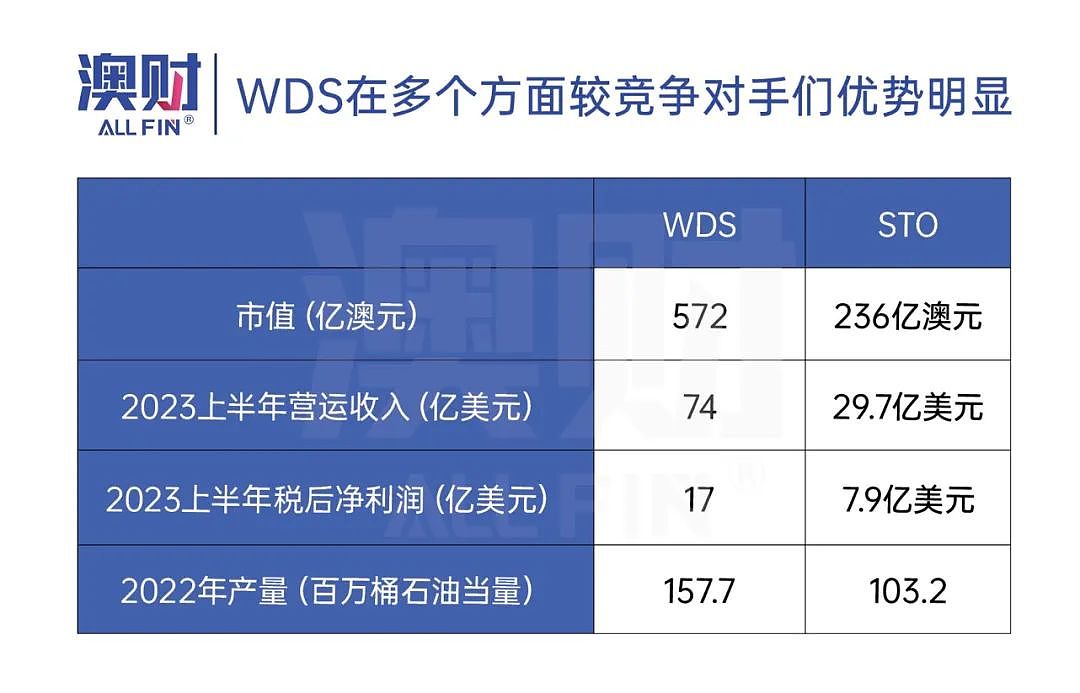

而总部位于珀斯的Woodside Energy Group Ltd.是澳洲第一大的油气公司,在基建、新项目开发、销售渠道、规模等方面较竞争对手们优势明显,是澳大利亚最优质的能源类资产。因此,获得了亚洲诸多最大型蓝筹公用事业公司20年以上的长期承购协议。

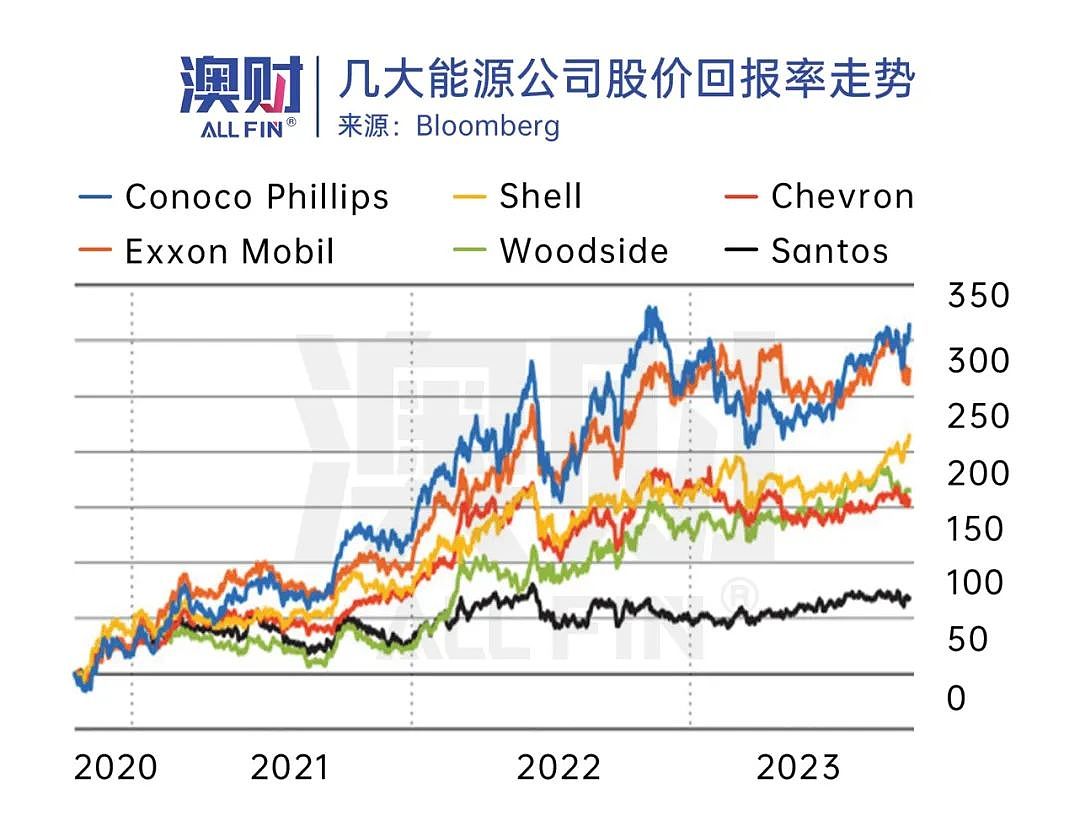

如果要说STO与其他能源巨头最显而易见的区别,下图的股价走势能够最直观的体现。

与其他国际大型能源公司相比,STO股价在3年间价格上升最少,与倒数第二名有75%以上的差距。

且不说与欧美的公司,同样是澳洲天然气公司,为何WDS(上图绿色)与STO(上图黑色)的价格走势差距如此之大呢?

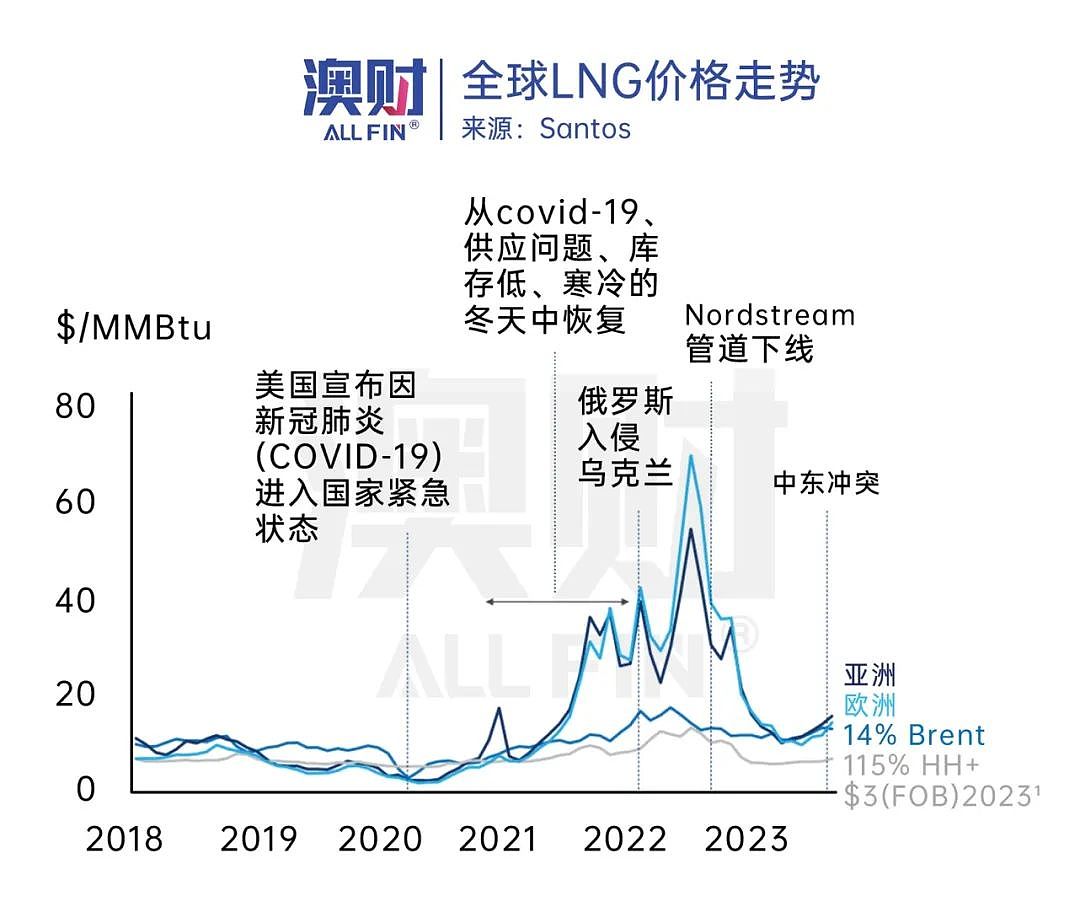

为了解答这个问题,澳财投研先来带大家回顾一下天然气的国际价格走势:公司LNG的贩卖对标的是JKM天然气价格(下图深蓝色),当前市价比起欧洲能源危机时低出不少。

在2022年,虽然维持着稳定增长的产量,但主营国内天然气市场的STO却遭遇了澳洲政府设置的国内天然气价格上限的问题,虽然在年中时达到了创纪录的3倍利润增长,但因为政府限制的预期股价无动于衷。

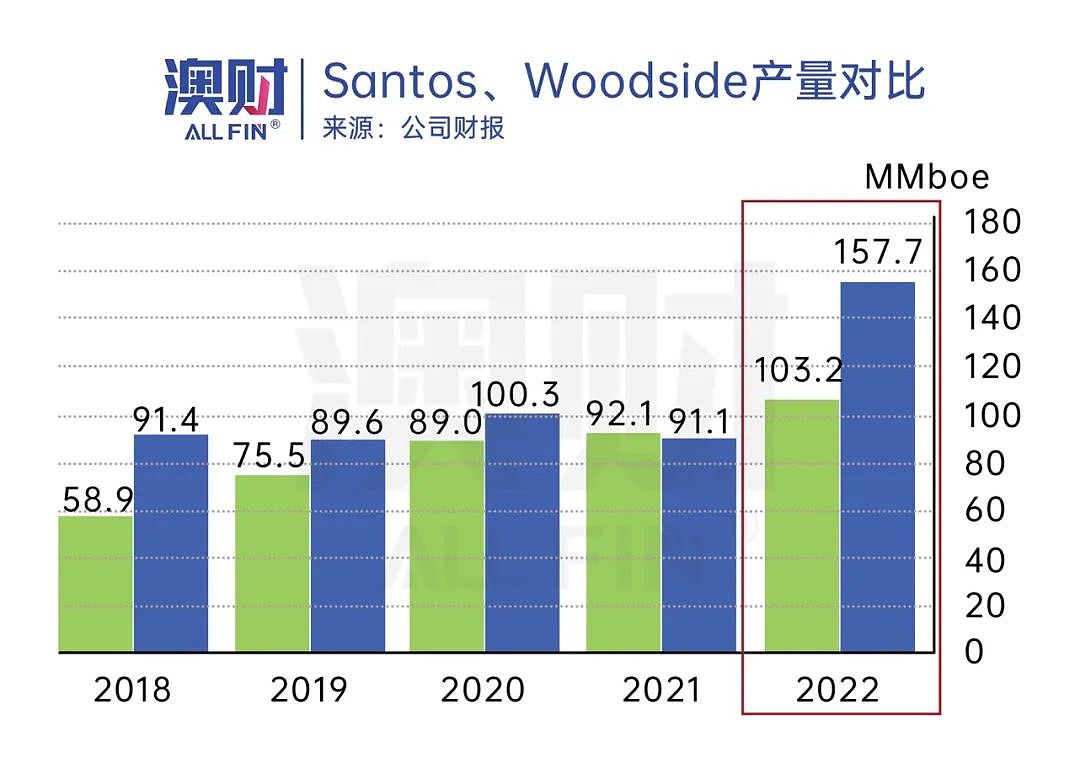

反观WDS的时运明显更好,因为与BHP油气业务的合并,产量大增73%,再加上大量亚洲出口的业务,股价随之大涨。

2

合并动机:

规模与估值

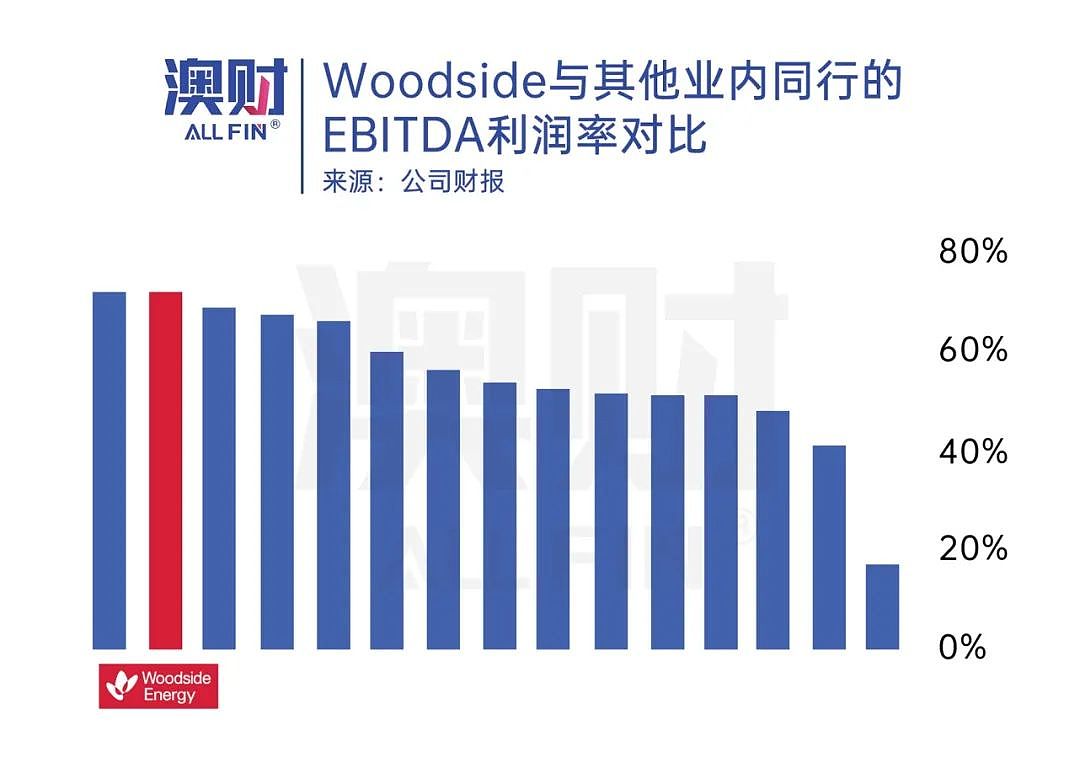

18个月前,Woodside与必和必拓的油气业务合并。对于WDS来说,经此合并后,现在公司的盈利能力已经达到了行业内顶尖的水平。

从公司给出的数据来看,目前EBITDA利润率已经达到67%——业内第二的水平。并且,合并后大涨的股价显然是对WDS生产规模加大的肯定,公司本身肯定有意愿继续吞并优质的油气资产。

同时Woodside正在努力获得其在西澳大利亚州斯卡伯勒投资165亿澳元(合86亿英镑)的合资企业的最终批准,这是其最大的增长项目。

那么,和已经利润率极高的WDS相比,谁能做出更高的利润率呢?

隔壁的STO给出了一个数字:69%!

一家规模不大的公司如何能达到这样的利润率?

如果我们仔细观察STO每个项目单独的利润率,就可以发现这家公司其在澳洲业务利润率确实不及WDS, 但STO巴布亚新几内亚(PNG)业务不仅拥有行业最低一类的成本(仅$6.51/boe, WDS成本在$8-10),贡献收入也是在各项目中占比最大的。

可即使有着如此高的利润率,公司的股票却没有像大能源公司那样受欢迎。

STO的 EBITDA 预计在 2024 年至 2027 年间将增长 22%,但其EV/EBITDA倍数仅为 4.2 倍,大大低于纽约证券交易所的三大能源公司。

埃克森美孚、雪佛龙和康菲石油公司的EV/EBITDA倍数分别为 5.7 倍、6.2 倍和 6.3 倍,而这些数字是建立在市场预测它们的 EBITDA 将在未来三个财政年度下降的前提下的。

虽然与更广泛的标普500指数相比,这些公司的估值倍数似乎并不高,但就算是与同在美国上市的能源公司相比,它们的倍数还是明显高于下一等级的能源公司,比如 EOG Resources(4.7 倍)、Coterra Energy(4.5 倍)和 EQT Corporation(3.7 倍)等。

来源:Google

来源:Google

为什么会出现这样奇怪的情况?

这和投资者们的投资习惯有关。投资传统能源公司的人看中的是股票的自由现金流、支付股息的稳定性,估值倍数的议价是他们愿意付出的。并且,全球性的被动投资基金(能源投资基金/指数基金等)也会自然地更多购买第一等级的大型能源公司。

这两点因素都会让超大型能源公司获得更高的流动性与估值。

综上所述,这次的合并对于WDS来说,可以进一步提升运营效率与利润率;而对于STO来说,需要谈的就是一个高于现在的溢价,或是获得一个让市场重新审视自身价值的机会。

3

合并的最大阻碍者或来自各国政府

随着国际能源公司之间的整合升级,今年下半年能源行业并购的消息频出。

在10月,埃克森美孚(Exxon Mobil)宣布斥资 595 亿美元收购先锋自然资源公司 (Pioneer Natural Resources)。仅仅两周后,雪佛龙(Chevron)达成了价值 530 亿美元的收购油气公司Hess协议。

这次,如果WDS与STO能成功联手,将打造亚洲占主导地位的液化天然气出口商,但双方仍然面临着潜在阻碍。

从目前的情况来看,双方管理层的商谈不会构成阻碍,因为两家公司的管理层对于彼此并不陌生。

除了同在澳洲经营多年之外,STO的CEO Kevin Gallagher与董事会主席Keith Spence都曾经在WDS任职,而在2021年Gallagher代替了Peter Coleman担任过WDS的CEO。

来源:Google

来源:Google

但是,可以预见的主要的阻碍会来自两方面:

一方面是Santos最核心资产,PNG天然气的大股东巴布亚新几内亚政府会对此有所表态。

有趣的是,因为2015年时WDS就曾尝试收购部分PNG天然气股权以失败告终,这次政府也很明白PNG天然气项目的价值,因此PNG政府会提出一系列保证收购后自身优先权的条款。

另一方面,则是澳洲政府。根据AFR的报道,STO与能源部的关系有些微妙。

因为公司新的Barossa项目审批受阻,就在近期 Gallagher给能源部长Chris Bowen写了一封被媒体形容为“相当暴躁”的信,抱怨政府对能源行业的保护机制。

澳财投研观点

总体来说,这次的合并只要价格合理,对WDS与STO双方都会是有利的。WDS进一步扩大自身在能源行业的影响力,提升股票流动性与估值倍数。

而现在处于被低估状态的STO会希望尽可能争取到一个稍高的溢价,为饱受低股价困扰的股东们争取一个合理的退出价格。

交易的最大阻碍可能还是来自巴布亚新几内亚与澳洲两国政府。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64