苏有朋遭殃,揭开台湾最大金融诈骗案(组图)

当事实摆在眼前的时候,你就会发现,诈骗这件事,竟然不分阶层,钱多钱少都能骗。

或许只有这个时候,人们才不会小看诈骗,不是把它归结为智商和文化水平,而是人性的弱点。

11月22日,一份更新的受害者名单见诸报端,李安妮、万海家族、苏有朋、洪宜卉、义隆电、DHC位列其中,他们分别代表了台湾政商界名流、演艺圈人士、本土上市公司、外企,是一桩损失空前的金融诈骗案的苦主。

台湾模特洪宜卉

庞氏骗局,这个古老而又常见的投资诈骗,以刷新台湾金融诈骗历史的规模,又一次得逞了——1.3万名投资人受害,预估诈骗金额超过一千亿新台币(注:受害者预估称2千亿新台币,约合人民币448亿元)。

这场骗局多少有些离谱。

不仅因为它骇人的金额,还因为它前后持续了16年。更奇怪的是,它销售的基金投资产品从一开始就是未经批准、游离在监管之外的非法海外基金,却仍然卷走了一大批精明的高净值人群的钱,且至今去向不明。

台湾史上最大金融诈骗案,怎么就骗倒了一干名流?

600万嫁妆钱

直到确认自己投进去的钱赎不出来了,账户也无法登录,安娜才真的意识到,自己被骗了600万新台币(约合人民币134万)的嫁妆钱。

在这之前,即便做投资分析的朋友告诉她那是诈骗,她仍然半信半疑,称自己找到的是少数人才接触得到的稳当的投资渠道。

为此,身为Youtube博主的她,还录下了和朋友对谈的整个经过,拍下了她从信心满满到怀疑、发懵再到崩溃的前后反应。

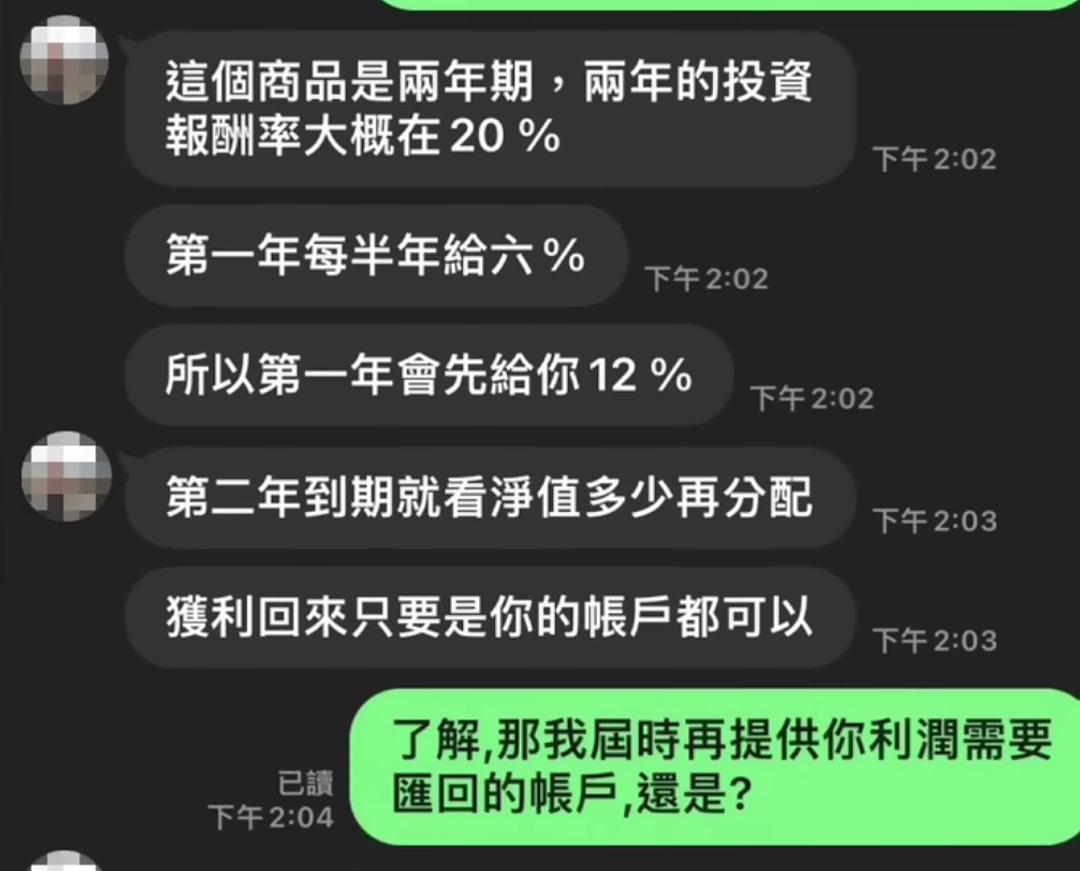

起初,是安娜的叔叔通过一位经理人朋友先投了2千万新台币(约合人民币448万),经理人告知,两年的投资回报率在20%,第一年是12%。前4年,利息稳定到付,叔叔这才推荐给她。

安娜与经理人的对话/图源:视频截图

安娜也开户、投入成了投资人,把父母给她存的600万投了进去。流程操作看起来很齐全,她没有多疑心。

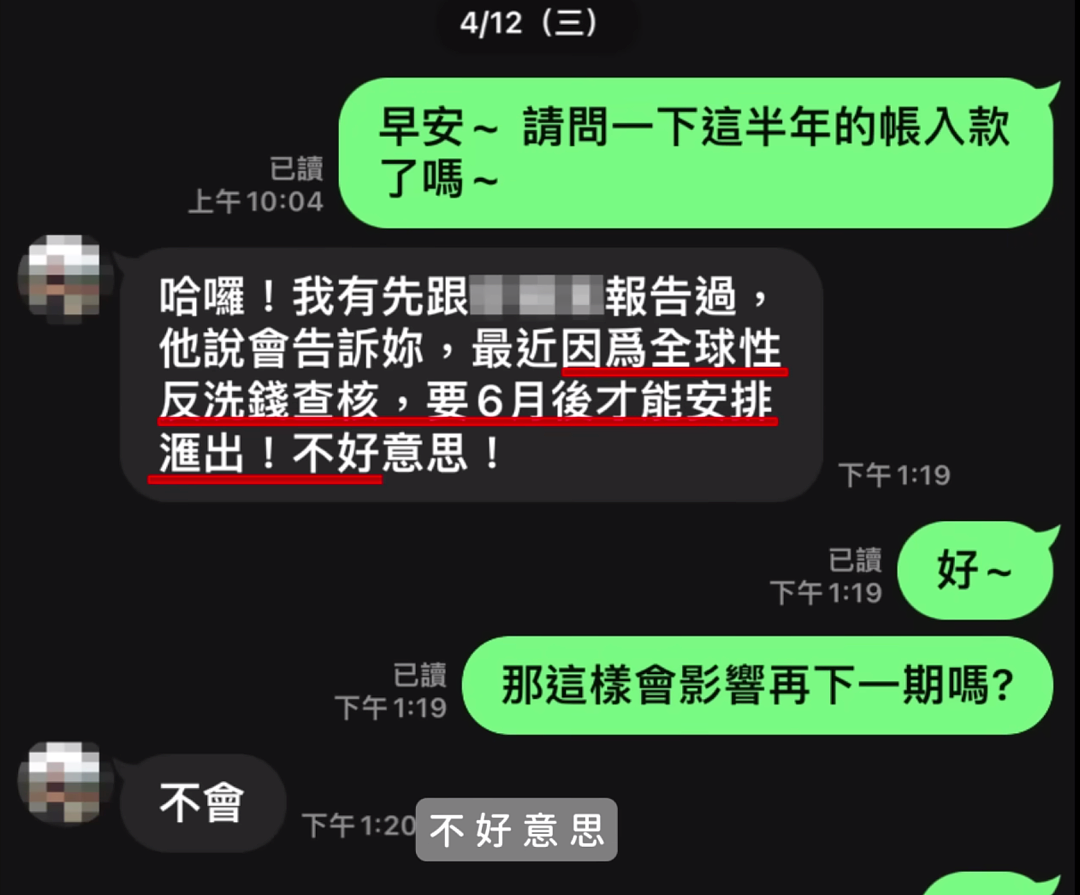

然而今年4月,半年后本该到账的配息却没有下来。经理人告诉她,是因为全球性反洗钱,所以利息到账有延迟,安娜信了。

经理人向安娜解释利息未到账的原因/图源:视频截图

但朋友据此判断这是诈骗,而她犯的一个错,在于只在意高额利息和保本,却不知道自己具体投资的是什么,也就给了骗子可乘之机。

朋友注意到,安娜实际投向的就是澳丰旗下的一款海外外汇套利基金产品。

这类骗术突出保本保息、高利息,虽然名义上是投资海外基金,又或者是利用汇率差套利的空间,但朋友问她:如果今天有一个东西能够保本还配12%给你,而跟银行借钱只要2%,所有人借钱去买还会有10%的利润,为什么银行不直接去做这个业务?

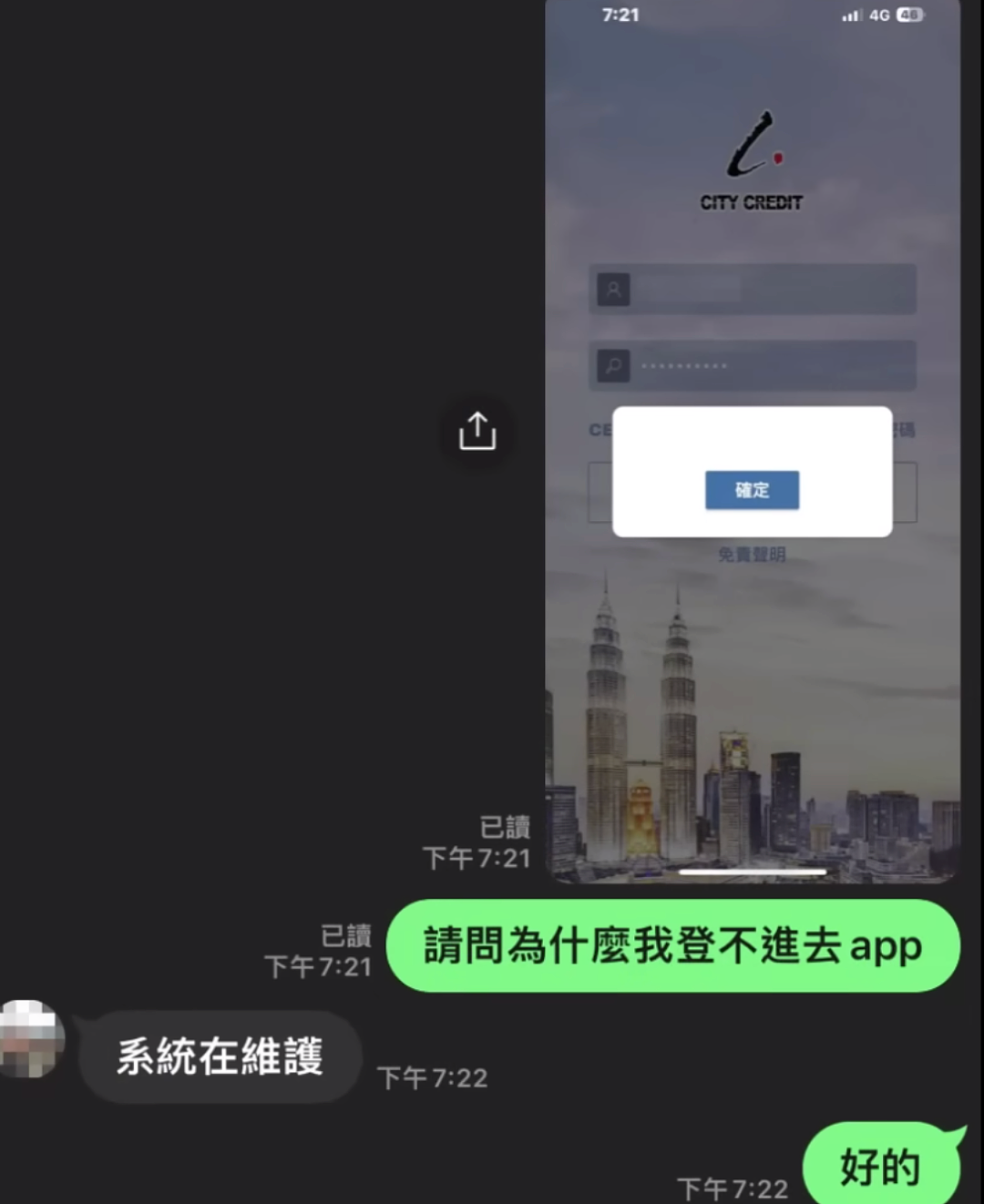

安娜解释,经理人告诉她,因为这个渠道有名额限制,只有VIP客户可以投资;自己这笔投资还没到期,一时取不出来很正常;又解释说他们有专门的APP可以查看投资状况,一切都显得有模有样。

安娜展示APP内的界面/图源:视频截图

“这就是一个资金盘、老鼠会,他们要的就是你的本金,不管10年15年之后,他要的就是大家全部的本金,等他觉得这个资金规模到一定程度之后,就全部卷走。”朋友最终点破。

安娜现场给经理人打电话,想拿回本金,却没有接通。朋友指出,她下载的APP,关联的就是新闻已经披露的澳丰金融的一款基金产品。

安娜的脸色开始变差。

晚上,经理人回电,除了继续以反洗钱向安娜解释,还说他自己的钱也被套在其中,得不到其他说法。事后,她已经无法打开APP,经理人回复,系统在维护中。

视频的最后,安娜已无法打开APP/图源:视频截图

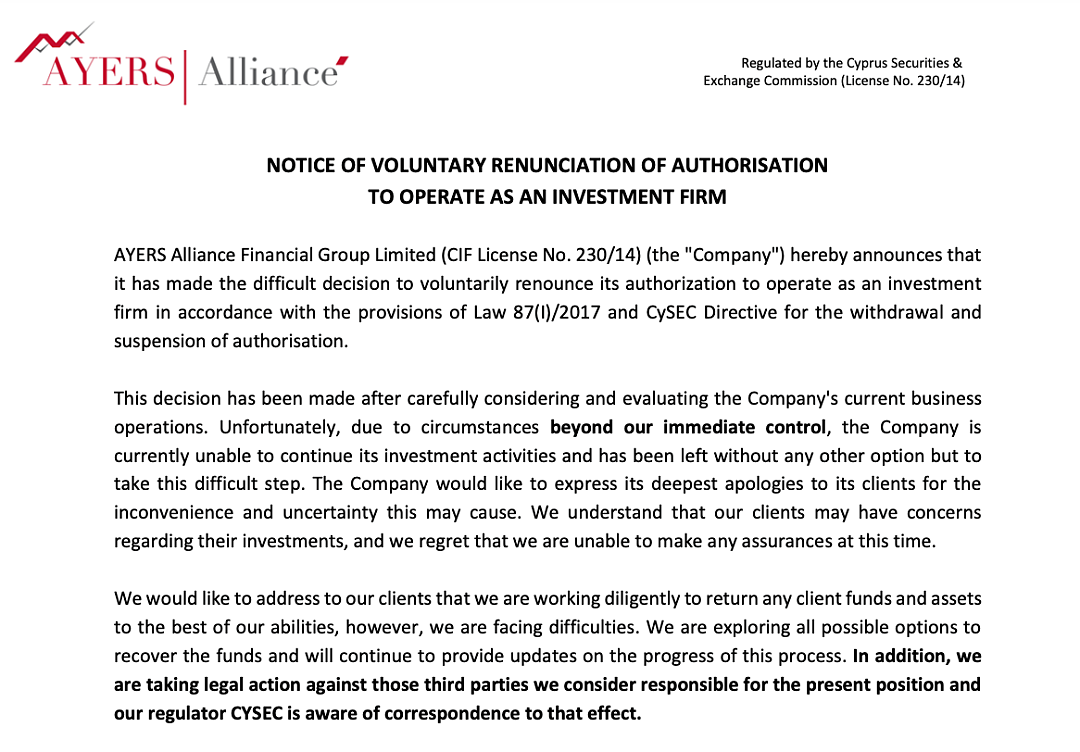

很快,5月底,澳丰金融集团以一份网站公告,宣布“无法继续投资活动,自愿放弃投资经营”,相当于倒闭,也如安娜的朋友所说,“整个公司会不见”。

安娜只是众多受害者之一。

11月22日,据当地媒体获得的一份该金融诈骗案的受害者名单,其中,台湾已故前领导人李登辉家族、万海家族、日本化妆品牌DHC台湾分公司,总计受骗金额超过9亿新台币(约合人民币2亿),而李安妮(李登辉之女)及其家族亲属以损失5.5亿新台币(约合人民币1.23亿)成为最大的受害方。

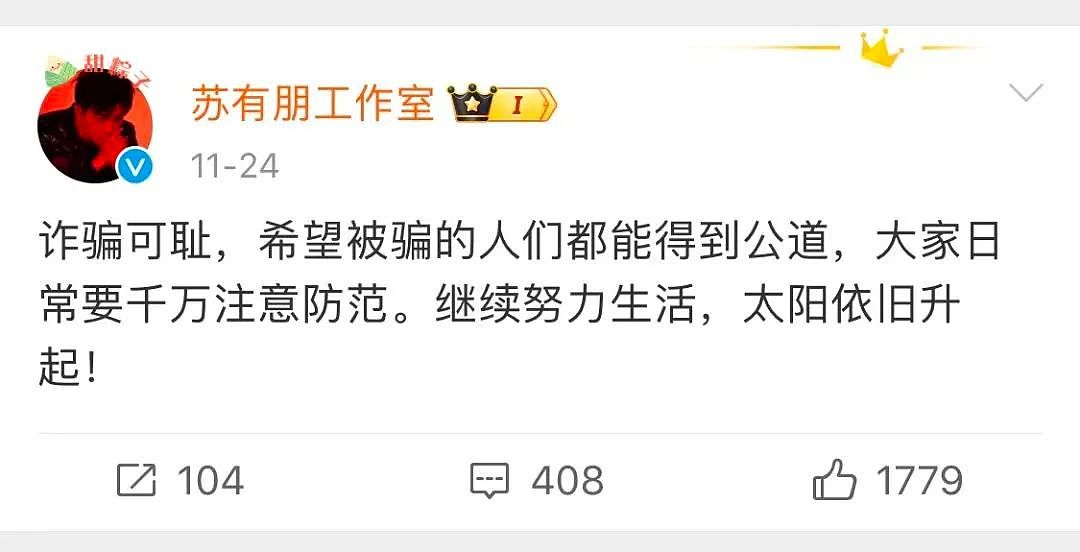

此外还有一众政商界名流,以及艺人苏有朋。

11月24日,苏有朋工作室微博回应:“诈骗可耻,希望被骗的人们都能得到公道,大家日常要千万注意防范。继续努力生活,太阳依旧升起。”

图源:微博@苏有朋工作室

另据此前披露,澳丰诈骗案中,包括义隆电、宝龄富锦、台端、宏致、时报、新复兴、巨有科技、欣天然、南光、创为精密等十家上市公司都踩了澳丰的地雷,案件累计约有1.3万名受害投资者。

钱去哪了:8%-12%高息背后的遁逃术

养蛊16年,上千亿资金最终不翼而飞,遁逃术得逞的一大关键,是这些资金从一开始就不在合法合规的监管范围内。

今年6月,台湾金融监督管理会回应关切称,经查,澳丰基金未经金管会核准或申报生效,澳丰及上游的兆富财富管理顾问股份有限公司,也并非境外基金总代理,却非法销售基金。

早在2015年,就有民众投诉,金管会曾7次移请法务部调查局侦办。在2020年,台北地检署已对兆富公司7人提起公诉。但直到今年3月,兆富公司的财产才被法院暂时查封,8年期间,就有像安娜和她的叔叔一样的投资者大量买入,也包括贵妇圈。

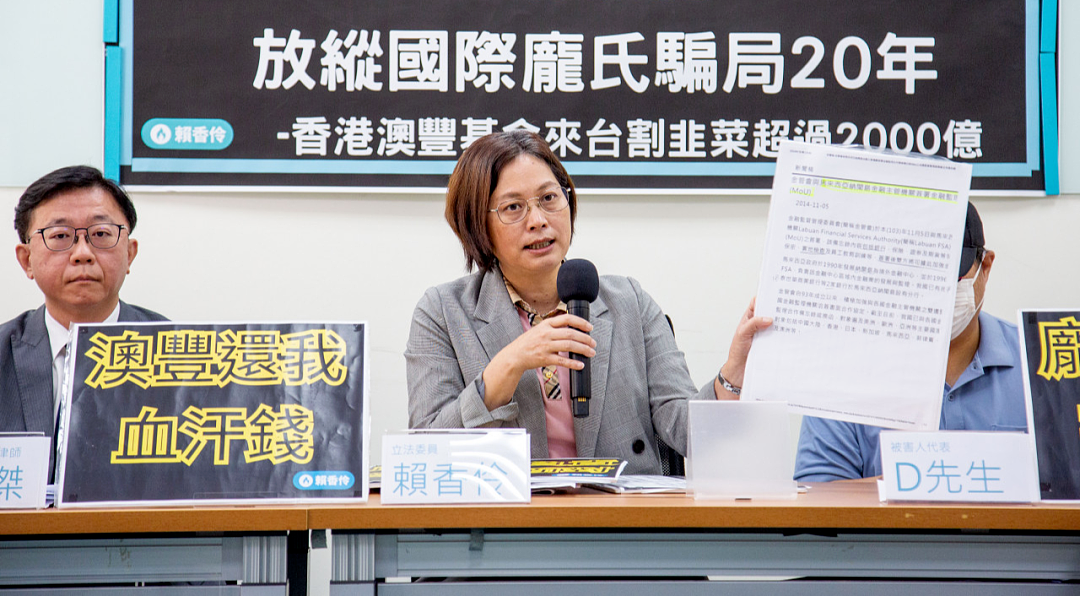

2023年6月,立法委员赖香伶举行记者会,呼吁该诈骗案的受害者站出来,追讨被骗损失

这样一家没有资质、不合法规的咨询公司,名流怎么就铤而走险?

这就不得不提一个叫梁宝华的业务员,她在大型商业银行工作过,2010年跳槽去了兆富,因为认识不少名流,业绩也是出了名的,佣金很高,曝出其名下有3间豪宅。

在媒体披露中,梁宝华和李安妮交情不浅,2006年,李安妮就是通过梁宝华试水了兆富公司的产品,且保证获利10%,3年后,总报酬达到了30%。李安妮这才加码投资了澳丰旗下其他产品,还推荐给了家人,累计投入5.5亿新台币。

这种“试水-尝甜头-加码-拉人”的方式,不仅适用于工薪阶层,对权贵名流同样有效。

李安妮也曾多次想要赎回,但被梁宝华劝住了,毕竟回报多且稳定的产品不多。直到去年12月,澳丰传出取不出钱的消息,梁宝华还在安抚李安妮,但给出的承诺依然跳票了。

诈骗曝光后,受害的投资人都在找梁宝华,她曾以在寺庙闭关不便联络,或是检方已在调查,和客户联系有串供嫌疑为由,躲了起来。

有媒体找到她皈依的寺庙,才发现禅堂里至少20位师兄姐受害,梁宝华鼓吹他们和信众用房子抵押借钱投资,以此挣那8%的高额利息。

有人信了,本指望11月能拿回本金利息缴房贷,却有去无回。受害者找上来,禅堂一度被迫关闭。

梁宝华就职的兆富公司,负责销售澳丰的基金投资产品,曾奎铭是公司的董事长兼总经理。

兆富财富管理顾问股份有限公司官网截图

今年5月,台北地方法院做出刑事判决,以曾奎铭为首的7人(注:另外6人分别是副总经理和业务员),明知澳丰金融集团及其相关的境外基金都未获主管机关核准在台销售,兆富公司也没有成立投信、投资事业或申请担任境外基金总代理,更明知这是金融诈骗手法,却以虚假、欺诈、误导的方式,积极说服原告参与投资,使其遭受损害。仅2014-2018年间,就吸收了美金约3764万元(约合2.7亿人民币)。

为首的曾奎铭,获有期徒刑2年又3个月,处罚金500万新台币(约合112万元人民币)。当地法律规定,该刑责的最高刑罚不超过5年有期徒刑。

但台北地方法院今年8月的一份民事裁定书中表明,一个叫刘锦华的人,才是兆富公司实际负责人,而他并不在上述刑事判决的被告名单当中。后续报道透露,刘锦华疑是香港人。此外,梁宝华也不在上述被告名单当中。

法院估算,曾奎铭从兆富公司实际获得的犯罪收入约为253万元(判决书未注明是美金或新台币)。

兆富公司的人,拿的主要是0.1%的佣金,那么更多的钱去了哪里?

根据证人证词,他们当初是在业务员陪同下到香港开户,把钱汇入以澳丰金融集团为收款人的账户。

在其网站里介绍,澳丰金融集团是一家在欧洲小国塞浦路斯设立的金融机构。

但今年5月底,在投资人持续无法像往常一样赎回之后,澳丰用一份公告单方面宣布:无法继续投资活动,自愿放弃投资经营。也就是宣告倒闭。

2023年5月27日,澳丰金融集团(AYERS Alliance Financial Group Limited,简称A.A.F.G)在其官网发布公告,宣布自愿放弃经营

媒体找到澳丰金融集团的执行董事,一个叫董身达、操着香港口音的男人。

澳丰骗局逐渐曝光之际,他对媒体说,自己只是个挂名的人,真正幕后操盘的是另一家叫旭晖金融集团(EASTHILL)的公司,受益的是三个香港人,其中之一就是前面提到的刘锦华。

至于这个董身达,也被媒体发现,有过多次金融业“前科”。2012年,他曾被美国期货协会(NFA)点名,利用虚假与误导的宣传进行商品销售,触犯NFA法规。后来他又在日本故技重施,遭勒令停业。

澳丰案爆发前,董身达(右1)常举办基金投资讲座,分析金融形势/图源:镜周刊

而他口中的旭晖金融集团,显示是在香港注册的一家私人企业,成立于2013年,现仍在注册状态,可它标示的办公地址,今年5月时,除了公司名称标志,办公现场已经人去楼空。

当地媒体从受托参与调查的人士手中获得了一份内部资料,其显示,澳丰金融集团的资金,原先停留在两家境外外汇经纪商。

但这两家分别设立在马来西亚、英国的不知名外汇经纪商,也紧随澳丰金融,进入破产清算——连同16年来吸收的巨额资金,一道不翼而飞。

你盯着利息,骗子盯着你的本金

16年后,在法院判决书当中,明确将澳丰金融集团和兆富公司的投资活动称为“庞氏骗局”。

庞氏骗局最典型的特征,就是利用新投资人的钱来向老投资人支付利息和短期赎回。

就像安娜投资朋友所说,投了200万赚到丰厚的利息之后,人们不会倾向于见好就收,会接着投入更多。

当这个资金持续获得输血,规模越来越庞大,外人看来,就制造出了赚钱的假象,进而可以骗取更多投资——骗局得以持续长达16年、吸纳巨额资金的关键也在于此。

有时哪怕是身经百战的证券从业者,比起风险和常识,也会因为更相信自己的经验而踩雷。

宝龄富锦是台湾一家上市公司,其董事长张立秋,曾在台湾金融界身经百战。但投资澳丰的基金十多年之后,因为高回报一直很稳定,即便债券市场有了很大的波动,投向澳丰的基金却不受影响,且先前都正常赎回,公司董事会这才投资加码,也成了一大受害者。

宝龄富锦董事长张立秋(右三)

回头去看,不受市场波动影响,当局的投资人乐见其成,也许只有旁观者才能意识到,如此违背常识,已经暗藏风险。人们低估了骗子设局的耐心,他们可以用16年来以假乱真。

在此之前,许多人像安娜一样,只当自己找到了一个少数人享有的好投资渠道。直到韭菜被割的一天,人们才想起与伯尼·麦道夫如出一辙的教训——那个用20年操控了美国历史上最大金融欺诈案的男人。

伯尼·麦道夫(Bernie Madoff)

购买未在金管会核准的非法海外金融产品,意味着不受法律保护,风险往往由参与者自行承担,又因交易涉及海外,追讨的难度极大,但受害的投资者不甘心,他们组成了自救群组,想要追回本金。

有受害人控诉,金管会早在2015年就接到举报,却没有积极作为,导致涉案金额由百亿扩张至千亿。

金管会则表示,曾7次移请法务部调查局侦办,2015年以来,已发布14次新闻稿,提醒民众投资时应选择合法的从业者、合法的产品。

金管会在2019年的一份新闻稿中提醒:购买目标到期债券基金并非“保证保本保息”商品,保户仍须承担相关投资风险。也就是说,不存在保本保息的基金产品。

金管会也多次提及,应向经过金管会许可设立的合法保险业者购买投资产品,并确认投资标的(即投资的是什么类型的产品)、人员资质,以保障权益。尤其在决定购买复杂的类似境外理财产品时,不要受到高报酬率诱惑而做出不当选择。

台湾金融监督管理委员会

回到安娜的经历。

在视频最后,被骗走600万嫁妆钱的她,试图总结教训。

对着镜头,她说不出话来,只是忍不住哭。她气自己怎么会相信有这么好的事情,回想起自己在开户和投钱的过程,她也有过疑虑,但被对方搬出来的资料唬住了。

事后,她写下自我检讨的文字:“懒得研究,又不想承认自己听不懂他在讲什么,才会发生这种事。未来,遇到这种看似很好的投资,就算再有规模,身边再多人相信,运作了再多年,都不要轻信。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64