ETF浪潮汹涌(组图)

1987年10月19日,在投资历史上被称作“黑色星期一”,它的黑色不止属于美股,而是属于全球。

先是10月16日,纽约股市在经历新高后,出现了恐慌性下跌。随后几日陆续传导至亚洲、欧洲。到10月19日那天道琼斯工业平均指数下跌了22.61%,5000亿美元的资产顷刻间蒸发,创造了美国股票市场单日最大的价值损失。

这场看似没有缘由、纯属恐慌的股灾最终带来的是1980年代末全球性的经济衰退,全球各地股市也因为此事开始修改交易规则。ETF基金也是在此之后出现,并逐渐成为最主流的基金品类。

随着“黑色星期一”的发酵,尽管美国市场的监管者采取了交易管制措施,但却没有缓解流动性问题。

一方面,投资人们希望在一次交易中买卖一篮子股票,以满足风险对冲的需要;另一方面,如果能在基金折价的当天持续交易,将可以在基金价格与其净资产值价格之间套利,同时保持基金定价与其净资产价格一致。

到1990年,美国证券交易委员会通过了《投资公司法》第17809号,允许共同基金可以在白天发行份额,构建了ETF的制度基础。

1993年,SPDR标准普尔500指数成为了第一支真正意义上追踪S&P500指数的ETF,当年便达到5亿美元的规模。至今它(SPDR)仍是世界上规模最大、最受欢迎的ETF产品。

诞生于股市风暴中的ETF产品,在A股市场却一度朝着不同的方向发展:只有在牛市行情里,它才会刷到存在感。

而在最近一年多里,ETF的故事终于有了新版本,在震荡的市场环境和低迷的投资情绪中,它获得了前所未有的关注度。只是,这股ETF的风来的有点急,大家似乎并没有准备好。

ETF风起

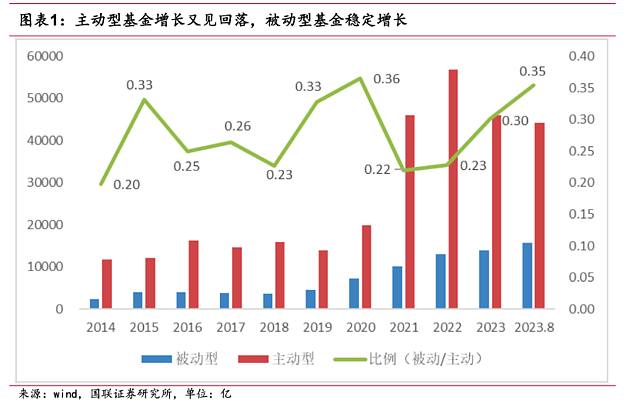

整体来看,中国的基金市场被划分为主动基金与被动基金两大类,按照此前国联证券的一份研报,可以将其中偏股混合型以及灵活配置型股票中权益占比大于70%的基金视为权益类主动型基金;被动指数型基金视为权益类被动型基金。

过去10年中,被动型基金一直保持着稳中有增的趋势,十年复合增长率为19%。2022年9月,中国基金市场中的被动型基金首次超过万亿规模,而到今年9月,被动型基金规模已经达到1.57万亿。

相比主动基金,中国的被动基金一直不占主流。

但近两年情况有所变化,一方面在市场行情不好的时候,被动基金的规模在逆势增长;另一方面,去年以来,主动基金已经很难实现超额收益,被动基金与之的收益距离在缩短。

不过,被动型基金并不等同于ETF基金,因为传统的指数型基金一般通过场外渠道买入,也就是证券交易所以外的渠道。但ETF是可以像股票一样,在证券市场上直接进行交易,可以被看作是一只“指数股”,是被动基金的一个子集。

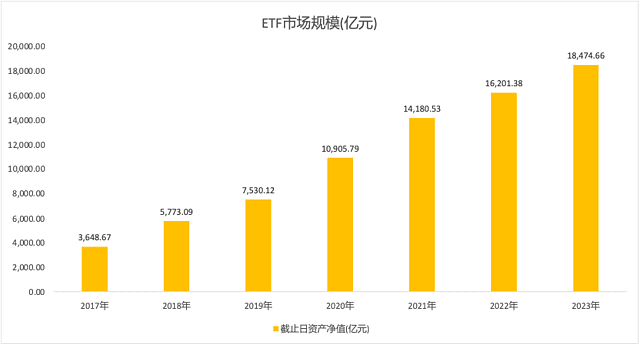

如果单看ETF市场的数据,从2018年开始,中国的ETF行业就开始步入了快车道。2018年ETF数量接近200只,规模激增58%至5773亿元;2019年ETF数量超过260只,规模增长23%至7121亿元。

两年间,中国ETF规模接近翻了一番,其中,主要的增长来自A股相关的ETF产品。

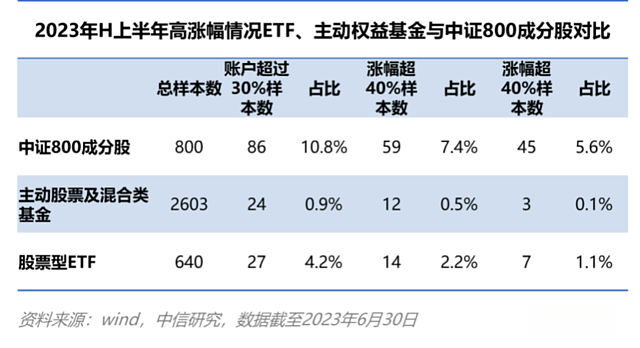

而仅从今年数据来看,今年上半年ETF的行情显示,中证800成分股中涨幅过30%的占比在10.8%,主动基金占比是0.9%,而权益类ETF是4.2%,行情表现也远好于主动权益基金。

但这一现象在中国ETF的发展史上并不多见。

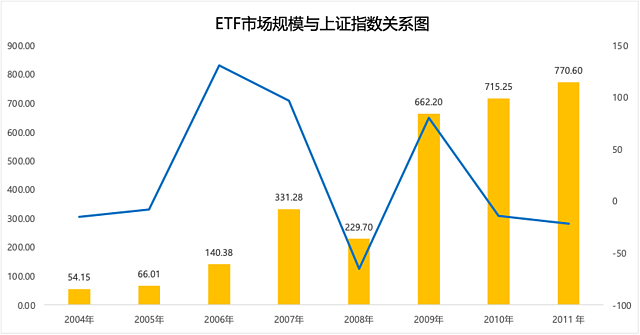

从2004年12月中国首只ETF——华夏上证50ETF成立开始,中国ETF市场长期处于缓慢发展阶段。在前面7年里,整个市场只有A股ETF一个品类,其规模变化与A股市场的涨跌强相关。

因此,国内的ETF也被市场认为是牛市的产物。

加紧布局

但最近的数据正在打破这个结论。

眼下,资金在源源不断地流入ETF产品中,Wind 数据显示,今年上半年上市ETF共迎来了1508.43亿资金净流入。而在一些跌幅更大的板块,ETF却迎来更大规模的份额增加。

以科创50ETF和半导体ETF为例,4月下旬以来,科创50和中证全指半导体指数均出现大跌,但今年第二季度科创50ETF和半导体ETF份额逆市增加了140.85亿和77.6亿。

机构很难拒绝买入者,尤其是在糟糕的市场行情下,更是如此。为了抓住下行的资管市场中为数不多的“机遇”,敏锐的基金公司们已经在加紧布局,其中以华夏基金、易方达基金和华泰柏瑞基金的成果最为显著。

截至2023年6月30日,他们排在股票型ETF基金规模排名的前三位。

当然,还有更多机构仍在赶来的路上,仅以今年 9 月的数据计算,截至 9 月 20 日,月内已发行7只新ETF基金,ETF基金数目累计达841只,较年初增长95只。

更多的机构正在加紧布局。

Wind统计显示,9月以来有十几家基金公司已经密集上报了37只ETF产品,主题涉及储能、专精特新、创新药、黄金等,包括华夏基金、工银瑞信基金、华安、广发、国泰、永赢、海富通、平安、易方达、鹏华、汇添富等。

而对于那些权益大厂来说,眼下的形势则变得比较被动。

显然,过去几年很多基金公司都没有在战略上重视ETF的布局,这背后的原因也不难理解,2019到 2021 这三年,是属于股市的,纵使行情有反复,但总有很多结构性的大行情。葛兰、蔡嵩松、张坤等明星基金经理正是在这几年中展露了头角。

股市爆发带给公募基金的,是更多的主动权益基金布局和来自主动基金的管理费收入。

却偏偏忘记了ETF。

底部的机会

尽管美国ETF市场的爆发来自于大牛市之下资金的大量涌入,但它真正的繁荣却发生在熊市中。

典型如2001-2002年间,全球互联网泡沫破裂、股市陷入罕见大跌。共同基金也不得不面临大规模的“赎回潮”,基金卖不动,客户也留不住,他们开始转而开发指数基金。

接下来是2008年金融危机爆发,这次危机再次重创了股市以及投资人的信心。

但它仍然进一步带来了美国的指数基金市场的进一步繁荣,甚至开始了对主动产品的替代。以至于到了2019年,被动基金首次规模首次超越主动基金。

中国的基金市场中,在 2018 年之后,ETF其实也已经扭转了“牛市品种”的名号,成为了投资人的抄底选项,市场的涨跌并不再像 2008 年那样,会直接影响ETF的规模。

如果牛市不是必要条件,那么让我们把视线再拉回当初的美国,看看美国ETF市场开始发力,到底依靠的是哪几个必要和充分条件。

第一是养老金入市,401(k)条款的实施使一大波养老金通过个人直接投资股票、或者通过共同基金间接投资的模式,开始进入资本市场,并成为共同基金的主要资金来源,推升了股票的牛市,增强了流动性。

第二是市场有效性增强,主动基金跑不赢指数基金。据标普道琼斯统计,2001-2021年的21年间,共计18年中有超50%的美国大型国内股票基金较标普500指数实现超额亏损。

第三是费率降低和买方投顾的诞生,指数型基金主要以复制指数为目标,换手率相对较低,因此管理成本低于主动管理型,运营费率也随之更低;同时投顾开始转向买方收费,站在买方的立场上无论是收益率还是费率,被动基金乃至ETF都是更好的选择。

被忽略的条件

目前的中国市场,对比当初的美国,至少两项条件目前已经具备:第一,社保基金入市;第二,市场的有效性增强,主动基金跑不过被动基金,第一点毋庸赘言,第二点,却可能是很多人没有意识到或者还不愿意承认的,那就是中国资本市场已经迎来了成熟期。

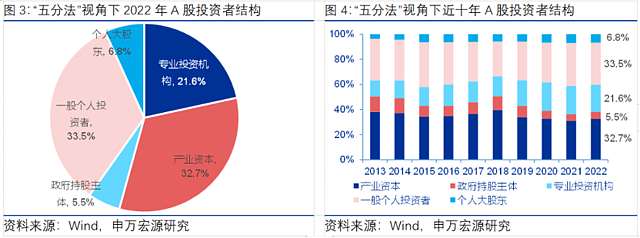

其中一个关键是投资者结构的改变,目前A股市场上机构投资者已经成为主要参与人,目前,剔除法人持股后,A股市场上的一般个人投资者的占比已经从早期的80%左右下降到2022年末的33.5%。

申万宏源的一份研究报告显示,2022年末产业资本、政府持股、专业投资机构、个人大股东和一般个人投资者A股持股占比分别为32.6%、5.5%、21.6%、6.8%和33.5%。

如果我们将前四种都定义为“机构投资人”,那么目前机构投资人的持股比例已经上升至66.5%。

海外的经验已经显示,随着机构投资者的占比提升,市场可能会慢慢从不确定性溢价转向确定性溢价,高分红、低波动的蓝筹股和具有行业代表性的龙头股越来越受青睐,资金逐步向这一少部分股票集中。

这种投资范式的改变非常有利于ETF的发展,因为大部分ETF都主要投资于这些标的。

有效资本市场假说认为,在充分有效的市场中,证券投资的最优选择是持有市场指数基金,理论上的“有效”可能在现实中很难实现,但事情的发展已经证明,中国的股票市场正在变得“有效”。

而全球经验已经告诉我们,有效性的逐步提升通常会带来指数基金、ETF产品规模和市场份额的逐步扩张。

最近两年主动与被动基金收益率的对比就是A股“有效性提升”最大的证据。

当然,包括ETF在内的被动指数型产品获胜还有一个关键因素,也是美国ETF大繁荣的第三个条件——费率。

通常情况下,费率低廉、运作透明的ETF能够吸引更多资金,形成规模效应,并进一步降低费率。但同时,压缩的费率会进一步压低了管理人的利润空间,也意味着留给渠道方的利润就更减少。

在这种情况的倒逼下,美国最终卷出了“买方投顾”,且逐步转成真正向买方收费的“利益共同体”。

或许,等到降费的大刀真正砍下,投顾真正和买方站到一起,销售端彻底改良现有的激励模式,中国也能看到被动产品超过主动产品的那一天。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64