全球金融预警,下一轮冲击会否是被低估的影子银行?(组图)

本文转载自hk01,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

矽谷银行倒闭、瑞信暴雷,德意志银行危机,各种各的因,既不同,但又指向同一个致命病灶。

市场共识是:欧美银行业危机还在持续中。就在这个时刻,国际货币基金组织(IMF)警告称,非银行金融机构存在「脆弱性」,全球金融稳定可能取决于它们的韧性。就在上个月,英格兰银行也提请注意了同样的问题。

美国银行近期对全球投资者进行了调查,结果显示,最有可能引发信贷危机的是一群美国非银行机构,而非新倒闭的矽谷银行等传统贷款人。所谓非银行机构,是除银行以外的金融公司,它们提供各种金融服务,包括向家庭和企业贷款。从养老基金和保险公司,到共同基金和高风险对冲基金。鉴于过去十年中影子银行悄悄建立起的巨大隐性杠杆,这些机构的信贷存在「隐藏风险」。根据全球监管机构和政府官员组成的金融稳定委员会(FSB)的数据,2021非银行资产约为239万亿美元,占全球总金融资产的不到一半。这是一个庞大的数量级。

影子银行并非真正银行,提供各种金融服务,包括向家庭和企业贷款,包括养老基金、保险公司等。(路透社/资料图片)

影子银行体系内的各个交易主体采用的任何一种金融工具,不管是在何种金融市场,都是将长期的和流动性缺失的资产转变成短期和流动性较强的负债。通常,影子银行从商业银行获取抵押贷款,再基于此发行证券ABS出售给投资者或CDO,CDO机构再基于此类资产发行CDO债务工具,能否成功发行,关键在于是否有可靠的信用评级和CDS工具的保障支持。整个过程完成了两次期限转换、流动性与资产转换,信用风险被藏匿了起来。

可以观察其运行和作用机制,不难发现,影子银行在提供期限与流动性转换以及分担相应风险的同时,自身高杠杆的运作方式和期限错配等风险会趋于严重,表现出市场公共性特征:将存在风险的长期资产转变成表面上似乎不存在风险的短期负债。信用与期限转换都存在使房地产市场形成资产泡沫的可能,继而导致金融危机爆发,各个环节隐藏的风险在传递过程中具有放大效应。

简单来说,影子银行是具有传统银行特点,却在银行体系以外运作的有可能引发系统风险和监管套利等问题的信用中介体系。

本质上来说,影子银行是2008年金融危机的「罪魁祸首」之一。但2008年全球金融危机后银行监管收紧,私募股权公司和其他资管机构等却被允许大幅增加廉价贷款,这些机构的债务如何相互关联依然没有受到足够监督。金融监管机构对银行都有资本充足率、存贷比、存款准备金等要求,以防范可能发生的挤兑风险甚至系统性风险。然而影子银行的活动并不主要依赖信用中介,相反,更多是利用金融市场和创新金融产品来实现信用功能转换。所以,没有类似银行体系的有效监管。

目前影子银行的每笔贷款规模其实不大,但各类机构都在各个层面提供各类杠杆贷款,意味着如果因为一些不可预见的事件,银行大幅撤回贷款,就可能会给整个银行—影子银行的生态系统造成严重压力。比如说,矽谷银行是风投基金和私募股权基金的主要融资提供商。而后陷入困境的瑞信集团也向这些影子银行机构提供了各种形式的信贷额度。

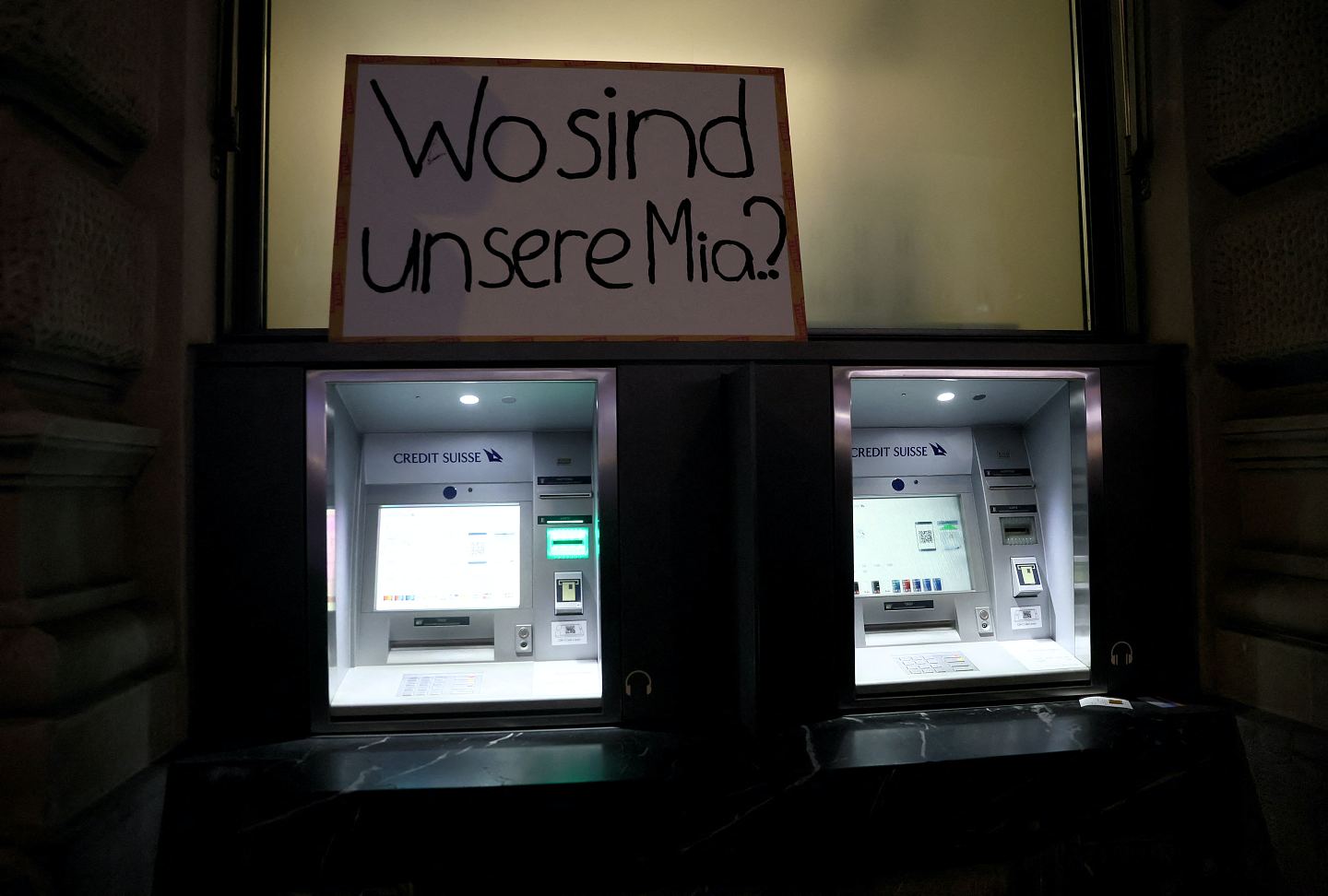

2023年3月20日,瑞士苏黎世有示威者上街反对瑞银(UBS)收购瑞信,有人在瑞信ATM机上放置横幅写着「我们的数十亿美元在哪?」。(Reuters)

幸而,这些银行都得到了救助,但如果未来有类似信贷机构没有得到救助,可能会引发更广泛的传染。也就是说,如果生态系统中的一环陷入波动,无法或不愿贷款或购买资产,该生态系统内的整体信贷条件就会迅速收紧。应从此次矽谷银行的倒闭,看到影子银行的潜在风险问题变得更加紧迫。

目前,由于债务基金、其他银行和机构投资者仍愿意配置额外资本,部分银行回撤在非银机构的杠杆贷款规模的情况尚未导致非银机构缺乏融资选择。但已经有资管机构的贷款业务人士称,银行从去年9月左右开始就尝试抛售杠杆基金的头寸,这让他感到担忧,因为这是首次看到这类情况。

牛津大学的金融经济学教授法利普(Ludovic Phalippou)就说:

从当下看,影子银行体系业务间接引发金融体系系统性风险可能性是极大的。表现在两个方面:

其一,影子银行积累的杠杆放大周期效应。

一旦当投资人对市场失去信心,用于抵押的证券价格会急剧下跌,市场投资者会采取去杠杆化措施,迅速出售资产以应对,影子银行在某种程度上放大了泡沫,从而会引发金融危机。

其二,影子银行与传统银行之间的高度关联也容易发生系统性风险。

市场一旦出现流动性不足的情况时,两个系统间业务的相互联系会进一步放大市场反应,进而又会减少市场流动性。由于对影子银行监管不够,影子银行极易系统性风险,影子银行与传统银行之间的高度关联也容易将风险传染传统银行,会形成一个闭环循环。

因为游离于审慎监管、行为监管和求助体系之外,其快速发展往往构成系统性风险的重大隐患。加强对影子银行的监管已获得国际社会的广泛认同,成为第三版巴塞尔协议改革的主要内容,同时也成为金融稳定理事会重点关注的政策问题。

联邦存款保险公司(Federal Deposit Insurance Corp.)的董事长马丁·格伦伯格(Martin Gruenberg)和贝莱德(BlackRock Inc.)的董事长拉里·芬克(Larry Fink)在最近的公开评论中也纷纷呼吁加强对影子银行的审查。

联邦存款保险公司(Federal Deposit Insurance Corp.)的董事长格伦伯格(Martin Gruenberg)也呼吁加强对影子银行的审查。(Reuters)

确实,影子银行存量风险较大,必须强化对其持续监管。一方面,影子银行向银行覆盖范围以外的、信用水平较差的实体提供融资,承担常规银行的各类风险但通常不受任何监管或只受较低程度的监管,易成为系统性风险的重大隐患。另一方面,影子银行业务通常跨市场、跨行业,结构复杂、互相嵌套,单一主体的流动性风险易在短时期内向整个行业快速蔓延,厘清各产品、各业务边界有助于识别底层资产及其真实风险水平,提前监测和预防系统性风险的发生,防止风险相互传染、相互交织。

未来,影子银行不会消失,将和传统金融体系长期共存,不同类型的影子银行的作用和风险水平差异较大,为此必须建立和完善对影子银行的持续监管体系。

本文转载自hk01,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64