一周重磅日程:美联储这次加多少?(组图)

1月30日至2月3日当周重磅财经事件一览,以下均为北京时间:

本周看点颇为密集,建议重点关注美、欧、英三大央行利率决议以及货币政策新闻发布会,数据方面,美国1月非农就业报告、中美欧PMI、欧元区四季度GDP、12月PPI以及1月CPI公布,苹果、谷歌、Meta Platform、亚马逊等科技巨头集中公布财报。

国内成品油开启新一轮调价窗口,另外,俄罗斯禁止向限价国家出口俄油,乌克兰和欧盟举行峰会。

央行动态

本周是今年的第一个“超级央行周”,美联储、欧洲央行等全球主要央行将悉数亮相。

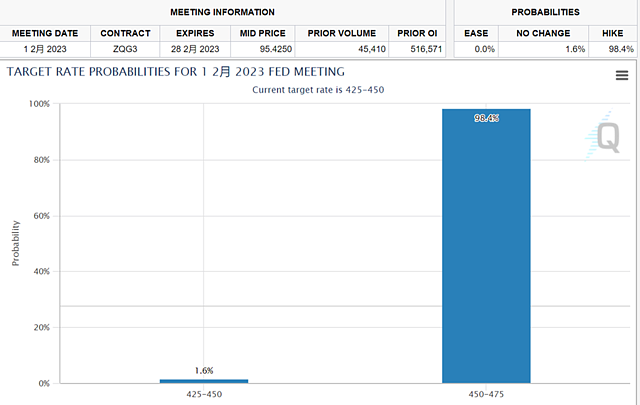

美联储在12月的议息会议上已经将加息幅度从75基点下调至50基点,伴随通胀持续下行,市场认为,美联储将在本周的议息会议上进一步放缓加息步伐。

芝商所FedWatch工具显示,市场认为美联储月加息25基点的概率超过98%,若预测成真,美国联邦基金利率将从4.25%-4.50%上升至4.50%-4.70%的区间,距离暂停加息仅剩50个基点。

本月中旬,美联储理事沃勒称,货币政策已很接近足够限制经济的水平,支持本次会议加息25基点,拥有2023年FOMC会议投票权的费城联储主席哈克也支持加息25基点。

利率决议公布后,美联储主席鲍威尔将召开货币政策新闻发布会,届时投资者将把目光投向美联储的利率峰值预期以及美联储眼中暂停加息的关键条件。

紧随美联储之后,英国央行将公布利率决议。分析师预计,英国央行将加息50基点,延续30年来最激进的紧缩政策。英国通胀率虽然在过去两个月中持续下行,但仍处于四十年来的历史高位。

欧洲央行央行也将于周四公布利率决议,料加息50基点,同时削减国债持有量,以应对几乎五倍于央行目标的通胀。

目前,欧洲央行官员在是否放缓加息步伐问题上的分歧越来越大,但欧洲央行行长拉加德稍早前表示将与通胀抗战到底,并承诺会将高利率坚持到底,市场不要对欧洲央行将很快放缓加息抱有幻想。拉加德将在利率决议公布后召开货币政策新闻发布会。

三大央行之外,全球多个央行都将于本周公布利率决议。分析师预计,捷克央行预计将利率维持在1999年以来的最高水平,巴西央行预计将关键利率维持在13.75%,加纳、肯尼亚、埃及央行将继续加息。

以下为本周央行重要议程:

周一(1月30日):欧洲央行管委维勒鲁瓦发表讲话;

周二(1月31日):欧元区银行业贷款调查报告公布;

周三(2月1日):无重要议程;

周四(2月2日):美联储FOMC公布利率决议和政策声明;美联储主席鲍威尔召开货币政策新闻发布会;英国央行公布利率决议、会议纪要和货币政策报告;英国央行行长贝利召开货币政策新闻发布会;欧洲央行公布利率决议和政策声明;欧洲央行行长拉加德召开货币政策新闻发布会;

周五(2月3日):欧洲央行行长拉加德发表讲话。

经济数据

美联储此前已明确表示,要暂停加息步伐,必须看到劳动力市场供需失衡的情况开始改善的证据,据此,周五公布的1月非农就业报告将为美联储2月议息会议定调。

彭博社调查的经济学家表示,美国1月份就业市场将继续降温。预期中值显示,美国1月新增非农就业人口为18.5万人,较去年12月的22.3万人有所回落,失业率将从3.5%上升至3.6%,但仍接近五十年来的最低水平,此外,平均每小时工资同比增长4.3%,较前值的4.6%有所放缓。

周三,号称“小非农”的ADP就业报告公布,经济学家预计,该指数将从12月的23.5万人回落至17万人。

欧洲央行面临进退两难的尴尬局面,一方面,通胀仍在数十年的高位运行,另一方面,经济还未完全走出能源危机,衰退的压力仍在。对于未来的加息路径,投资者将从本周公布的GDP和CPI等重磅数据中寻找蛛丝马迹。

经济学家预计,欧元区第四季度GDP同比初值为1.7%,为连续第三个季度下降,环比初值为-0.1%,为2021年第二季度以来首次转负。该数据将于周二公布。

CPI通胀数据将于周三公布。经济学家预计,欧元区1月调和CPI同比初值将从12月的9.2%下降至9%,为连续第三个月回落,环比初值为0.1%,较前值的-0.1%有所回升;此外,1月核心调和CPI同比初值为5.1%,为去年7月以来首次下降,但较前月的5.2%只是微微回落。核心通胀指标居高不下可能会让欧洲央行继续维持强硬政策。

周二,中国国家统计局将发布1月官方制造业和综合PMI数据,周三将公布中国1月财新制造业PMI,周五将公布中国1月财新服务业PMI数据。

12月受疫情影响PMI指数全面回落,天风证券认为,考虑到今年春节较早,在1月22日,“返乡潮”的到来可能会使得1月就业、生产等修复速度偏慢,经济正式修复或要等到2月春节后,彼时疫情影响减弱叠加节后返岗或将正式推动国内经济进入修复期。

以下为重要经济数据:

周一(1月30日):德国四季度工作日调整后GDP同比初值、美国1月达拉斯联储商业活动指数;

周二(1月31日):中国12月规模以上工业企业利润同比、中国1月官方制造业PMI、欧元区四季度GDP同比初值、德国1月调和CPI同比初值、美国11月S&P/CS20座大城市房价指数同比、美国1月谘商会消费者信心指数;

周三(2月1日):中国1月财新制造业PMI、欧元区1月制造业PMI终值、英国1月制造业PMI、欧元区1月调和CPI同比、美国1月ADP就业人数变动、美国至1月27日当周EIA原油库存;

周四(2月2日):美国12月耐用品订单环比终值、美国1月28日当周首次申请失业救济人数;

周五(2月3日):中国1月财新服务业PMI、欧元区1月服务业PMI终值、英国1月服务业PMI、欧元区12月PPI同比、美国1月非农就业人口变动、美国1月失业率、美国1月平均每小时工资同比、美国1月Markit服务业PMI终值、美国1月ISM非制造业指数。

市场方面

A股本周有1305.72亿元市值限售股解禁

Wind数据统计显示,本周(1月30日-2月3日)共有89家公司限售股陆续解禁,合计解禁量106.90亿股,解禁市值为1305.72亿元。

解禁市值居前三位的是:中国通号(319.65亿元)、容百科技(127.85亿元)、大全能源(111.79亿元)。从个股的解禁量看,解禁股数居前三位的是:中国通号(66.04亿股)、晶科能源(5.60亿股)、威胜信息(3.33亿股)。

央行公开市场16080亿元逆回购到期

本周央行公开市场将有16080亿元人民币逆回购到期,其中周一至周五分别到期740亿元、3010亿元、4470亿元、4670亿元、3190亿元;本周无MLF/TMLF到期。

国内油价将迎来本年度第3次调整

根据油价的调整规则,今年第3轮油价调整将于2月3日进行。由于目前国际油价震荡变化影响,在本调整周期内,国际油价呈走高趋势。国内成品油新一轮油价调整预测已超过上调标准,目前呈现上涨趋势。

分析预计每吨国内成品油上调210元,折合零售价上调0.16~0.20元/升。私家车的油箱按60升的容量估测,加满一箱油多花9.6~12.0元。

公司财报:

美股本周将迎来科技巨头集中公布财报,苹果、谷歌、亚马逊和Meta都将迎来大考。

苹果将于美东时间周四盘后公布2023年第一财季(2022年第四季度)财报。研究机构FactSet调查的分析师预计,苹果Q4营收1218亿美元,同比下降2%,每股收益为1.94美元,同比下降8%。

尽管到目前为止,苹果暂时躲过美国科技行业的裁员潮,但行业寒冬还未过去,很难说这家拥有16万名员工的科技巨头还能坚持多久。

另外,谷歌母公司Alphabet Q4每股收益预计下降23.5%至1.17美元,亚马逊Q4每股收益预计同比下降88%至0.17美元,Meta Platforms Q4每股收益预计同比下降38%至2.26美元。

以下为重要公司财报:

周一(1月30日):飞利浦、恩智浦;

周二(1月31日):通用汽车、辉瑞、麦当劳、埃克森美孚、Spotify、穆迪、美国超微公司(AMD)、Snap、瑞银;

周三(2月1日):波士顿科学、Enterprise Products、葛兰素史克、诺华制药、Meta Platforms、好事达、Vista Outdoor、美国超导、麦克森;

周四(2月2日):默沙东、霍尼韦尔、礼来制药、雅诗兰黛、苹果、谷歌、亚马逊、高通、福特汽车、星巴克;

周五(2月3日):赛诺菲、信诺、智慧树。

重要会议

第五届国际海洋保护区大会

第五届国际海洋保护区大会(IMPAC5)将于2023年2月3日至9日在加拿大不列颠哥伦比亚省的温哥华举行。大会将汇集海洋保护专家和决策者,交流知识、经验和最佳做法,以加强海洋保护,并保护全球海洋的自然和文化遗产。大会的成果也将有助于实现联合国可持续发展目标,重点是负责任的消费、气候行动、水下生活和伙伴关系。

重要事件

美国国务卿布林肯将出访中东地区

美国国务院当地时间26日发表声明说,国务卿布林肯将于1月29日至31日访问埃及、以色列等。声明说,布林肯将在1月29日和30日访问埃及,在开罗会见埃及总统塞西、外长及其他政府高官;据悉,他将重申美国愿与埃及合作,共同致力于维护地区和平和稳定。

美国众议院运输委员会将举行听证会

据相关声明,美国众议院运输委员会将于2月1日举行听证会,讨论铁路和卡车运输集团有关基础设施和供应链的问题。

俄罗斯禁止向限价国家出口俄油

根据俄罗斯总统普京签署的一项总统令,从2月1日起五个月内,禁止向那些对俄罗斯石油限价的国家和地区供应原油和成品油。

G7寻求对俄石油产品实行两个价格上限

据报道,西方七国集团(G7)考虑从2月5日起对俄罗斯精炼石油产品实行两个价格上限,其中一个针对低于原油价格交易的石油产品,另一个针对高于原油价格交易的石油产品。此前在12月5日欧洲开始禁止进口俄罗斯原油,并实施价格上限机制,允许欧洲公司为售价不高于每桶60美元的俄罗斯原油出口提供融资和保险。

乌克兰-欧盟举行峰会

据报道,乌克兰总统泽连斯基的办公室2日发表声明说,乌克兰和欧盟将于2月3日在基辅举行峰会,讨论经济及军事援助问题。

声明说,泽连斯基在与欧盟委员会主席冯德莱恩今年首次通电话时就这一高级别会晤的细节进行了讨论。两位领导人讨论了向乌克兰提供“适当的”武器和180亿欧元的新金融援助计划。泽连斯基力促本月交付第一笔资金。

日本追加对俄制裁

据日本共同社报道,日本政府1月27日发布消息称,作为对俄罗斯的追加经济制裁,将从2月3日启动禁止可能强化俄罗斯军事能力的对俄出口的措施。禁止出口措施包括警棍、石油天然气勘探装置、放射性物质处理装置,以及疫苗和医疗产品等。

英国10万公务员将举行大罢工

据报道,英国公务员工会11日表示,其遍布124个政府部门的10万名成员将于2月1日采取罢工行动,以抗议工资、养老金和就业保障等问题。报道称,因为加薪幅度跟不上高达两位数的通胀率,英国正在经历从医疗到铁路等各个部门的罢工潮。

香港将取消新冠病毒感染者强制隔离安排

香港特区政府1月27日表示,1月30日开始,新冠病毒感染者的强制隔离安排将会取消,所有检测阳性人士无须通过卫生署卫生防护中心的网上平台,呈报及提交个人资料。特区政府亦将会调整社区检测中心和检测站提供免费核酸检测服务的对象范围。此外,正在指定处所隔离的人士从1月30日起,将无须继续隔离。同时,停止向检测阳性人士派发抗疫物资包。

股指期货和股指期权新合约将上市

中国金融期货交易所近日发布股指期货和股指期权新合约上市通知,沪深300股指期货IF2309合约定于2023年1月30日上市交易,IF2309合约的挂盘基准价为4204.2点。中证500股指期货IC2309合约定于2023年1月30日上市交易,IC2309合约的挂盘基准价为6191.8点。

暴雪游戏退款通道将于近日开启

网易旗下上海网之易网络科技发展有限公司1月24日发布公告称,在中国大陆地区由该公司所运营的《魔兽世界》《炉石传说》等产品正式于2023年1月24日0时终止运营。该公司计划针对玩家在游戏内已充值但未消耗的虚拟货币或未失效的游戏服务开放退款申请。目前退款相关工作仍在有序准备中,退款申请通道预计将于2月1日开放,届时玩家需前往“暴雪游戏服务中心”公众号提交退款申请。

英特尔开始裁员

芯片巨头英特尔从1月31日起在总部所在地加州圣克拉拉的办公室裁员201人,同日,英特尔在加州福尔瑟姆一个研发园区也有176人被裁,另有167人将于3月15日被裁。此前英特尔已宣布在该园区裁员111人。

2023年元宵节

元宵节是中国传统节日,时间为每年农历正月十五,2023年元宵节是2月5日,星期日。元宵节也叫元夕、元夜,又称上元节,因为这是新年第一个月圆夜,历代这一节日有观灯习俗,故又称灯节。

打新机会

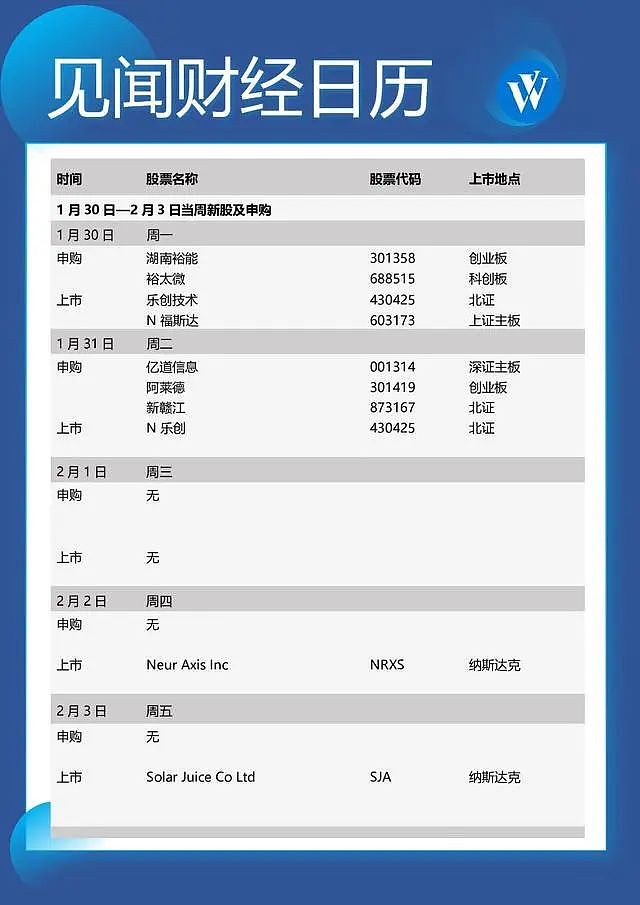

兔年春节后首个交易周,A股迎来5只新股申购,1月30日申购的是湖南裕能、裕太微;1月31日申购的是亿道信息、阿莱德、新赣江。这5只新股发行总量共计约2.89亿股,预计募集资金金额共计约53.66亿元。其中,新赣江将于北交所申购,此外,本周北交所还有一只新股上市,为N乐创。

港股本周无新股上市,美股本周有两只股票上市,分别是Neur Axis、 Solar Juice,均在纳斯达克登陆。

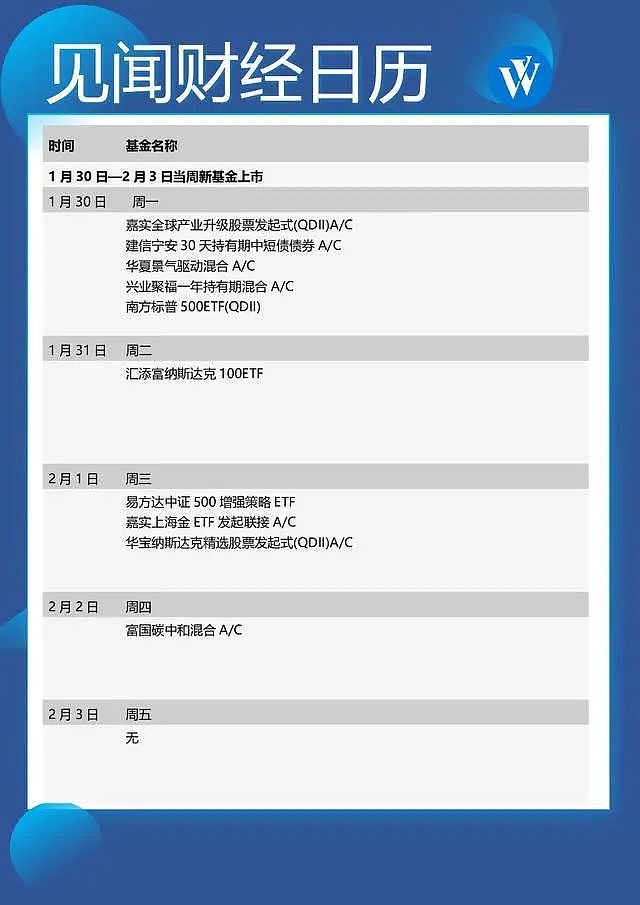

本周有10只(A类与C类合并统计)新基金发行,混合型3只,指数型1只,债券型1只,QDII 4只,商品型(不含QDII )1只。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64