全球震惊!日本人终于“认怂”了!(组图)

最后一个力挺宽松的发达国家央行“认怂”了,震惊市场的是竟然这么早。

距离行长黑田东彦结束任期还有三个月,日本央行意外大幅修改收益率曲线控制计划,引发日元大幅上涨,日本股市大跌。

12月20日周二,日本央行宣布将收益率目标从±0.25%上调至±0.5%左右,但同时又将1-3月日本国债购买规模提高至9万亿日元/月。

日本央行表示:

债券市场的运作已经恶化,特别是在不同期限债券利率之间的相对关系以及现货市场和期货市场之间的套利关系方面......如果这些市场状况持续下去,这可能会对财务状况产生负面影响。

利率方面,日本央行将政策利率继续维持在-0.1%不变,维持10年期日本国债收益率目标在0%左右,符合此前预期。

债券方面,日本央行将继续在每个交易日以0.5%的利率购买10年期日本国债,并不设定购买上限。

值得注意的是,周一的新数据显示,日本央行持有的日本政府债券份额按市值计算首次超过50%。

此外,日本央行重申了2%的通胀目标,并表示将继续扩大基础货币,直至居民消费价格指数(除生鲜食品外的所有项目)同比涨幅超过2%并稳定在目标以上。

在资产购买方面,日本央行将根据需要购买ETF和日本房地产投资信托基金(J-REITs),其未清偿金额的年增量上限分别为约12万亿日元和1800亿日元。此外日本央行还将以与疫情前相同的速度购买商业票据和公司债券,使其未偿金额逐步恢复到疫情前水平,即商业票据约2万亿日元,公司债券约3万亿日元。

澳大利亚国民银行认为,日本央行大幅调整其收益率曲线控制框架,可能反映出政策制定者倾向于日元走强。

渣打驻悉尼策略师Rodrigo Catril表示:

扩大浮动区间被描述为改善市场功能的举措,但可以含蓄地辩称,日本央行现在倾向于日元走强(或者至少不愿日元进一步走弱)。从表面上看,YCC的声明强化了这样一种观点,即日本央行等待适当类型通胀的意愿确实有限。

震惊全球市场

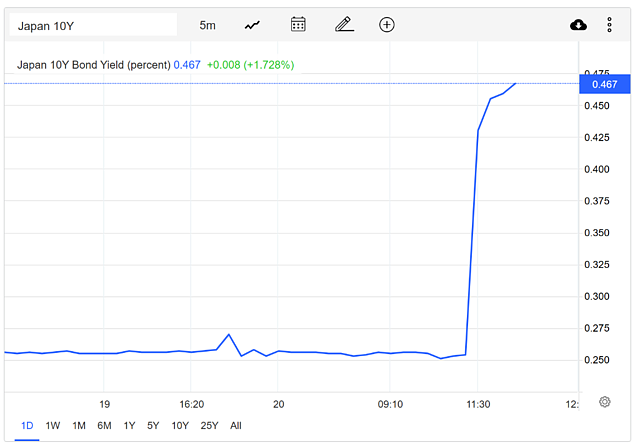

决议公布后,日本10年期国债收益率飙升21个基点至0.467%,为2015年以来最高;日本国债期货暂停交易。

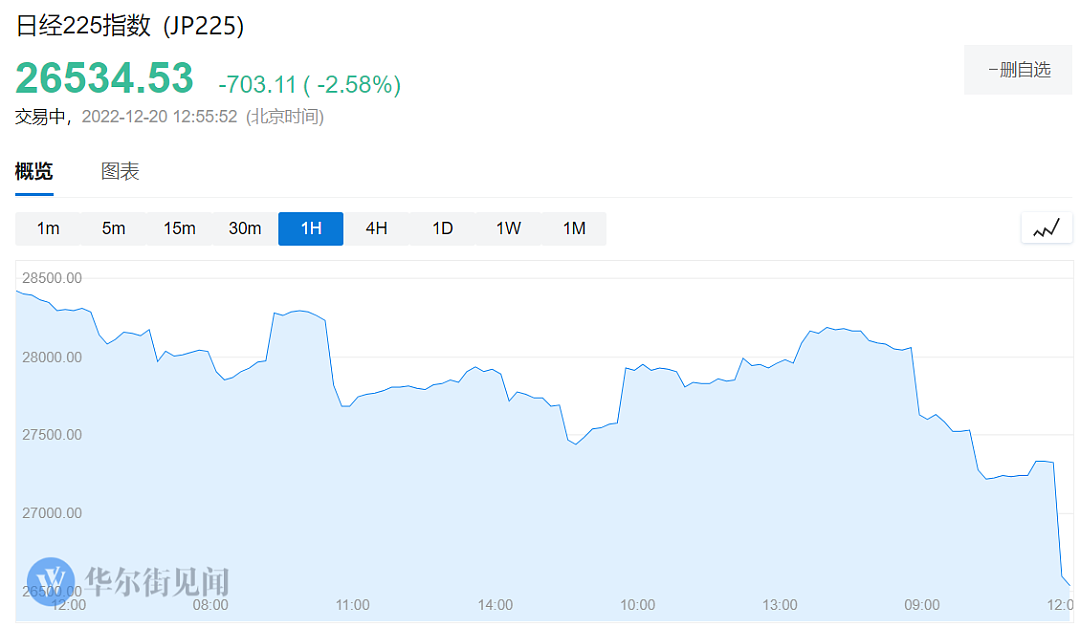

日本股市方面,日经225指数跌超2.5%,金融股逆市走高,东证银行股指数一度跳涨3.6%,三菱日联涨幅一度扩大至9.6%,为2016年11月以来最大涨幅。

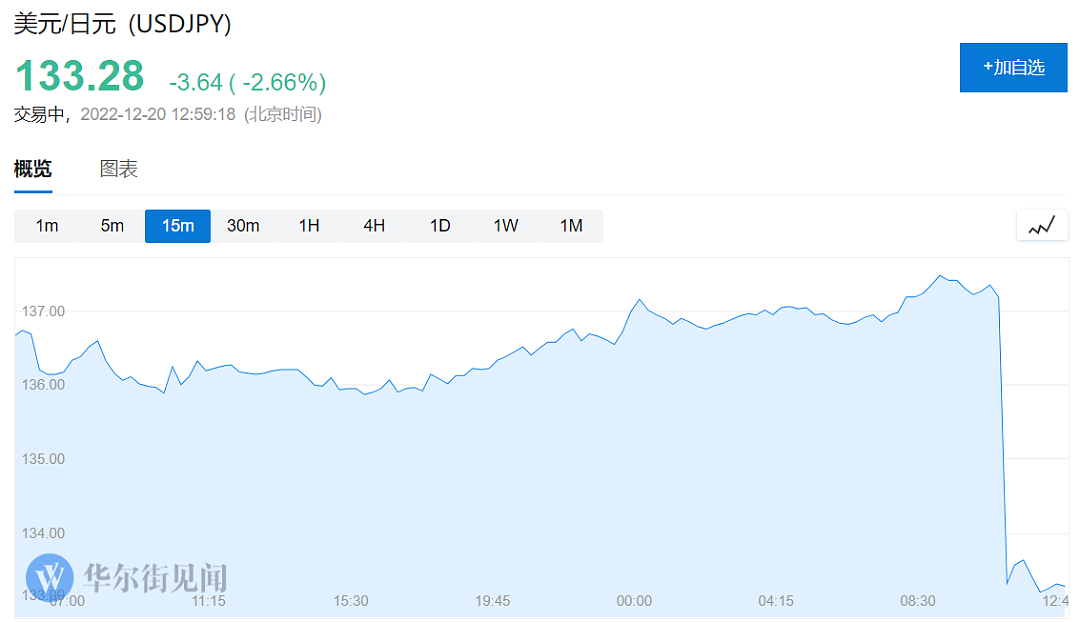

日元兑美元短线大涨。

美债大跌,10年期美债收益率一度短线上行至3.62%。

美股期货在日本央行决议过后走低,纳指期货日内跌幅扩大至近0.8%,标普500指数期货现跌0.6%,道指期货跌0.5%。

日本“认怂”,市场就该小心了

作为最后一个仍在坚持宽松的发达国家央行,日本央行的转向能引发不可估量的市场巨震。

华尔街见闻早些时候在《日本人认怂的时候,市场就该小心了》中曾介绍,一旦日本央行在毫无预警的情况下放弃收益率曲线控制政策(YCC)框架——即允许10年期国债收益率自由浮动,同时将政策限制在对短期利率进行控制的范围内,这种政策冲击将推动资金从美债等外国资产流回日本国内,加速全球资产的抛售。

摩根大通资产管理公司投资组合经理 Arjun Vij 认为,这将推动基准收益率上升约50个基点,最显著的宏观经济影响是全球利率期限溢价(投资者为持有较长期限债券所要求的额外补偿)的重新定价:

简而言之,我们认为美国或欧洲等其他发达市场的国债将暴跌、收益率将上升。

日本对外国债券的持续需求一直是发达市场低收益率的重要驱动因素,因此,日本政策的逆转可能导致这些头寸的平仓。

瑞银分析师也预测,美国、澳大利亚和法国国债面临的风险最大;如果日本放弃YCC,日本股市将进入熊市,美国和欧洲股市可能会下跌10%。还有分析师表示,养老金在日本市场中扮演着重要角色,完全放弃YCC将导致全球利率大幅波动,预计会出现与英国此前的养老金危机类似的情况,就算是在YCC框架内的小幅调整也有可能引发市场风暴。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64