巨亏530亿美元,巴菲特也没躲过大跌,真相却是…

即便是“股神”巴菲特,也依然在二季度美股暴跌中损失惨重,其投资组合在二季度的损失金额高达530亿美元。

不过,真相可能与你想的不一样。因为这仅仅是浮亏,只要股市稍有好转,失去的又将赢回来。目前,其几大重仓股已出现了回调。

伯克希尔哈撒韦也在一份声明中表示,“任何一个季度的投资损益金额通常都是没有意义的”,不要过度关注这个波动。

01

投资组合巨亏530亿美元

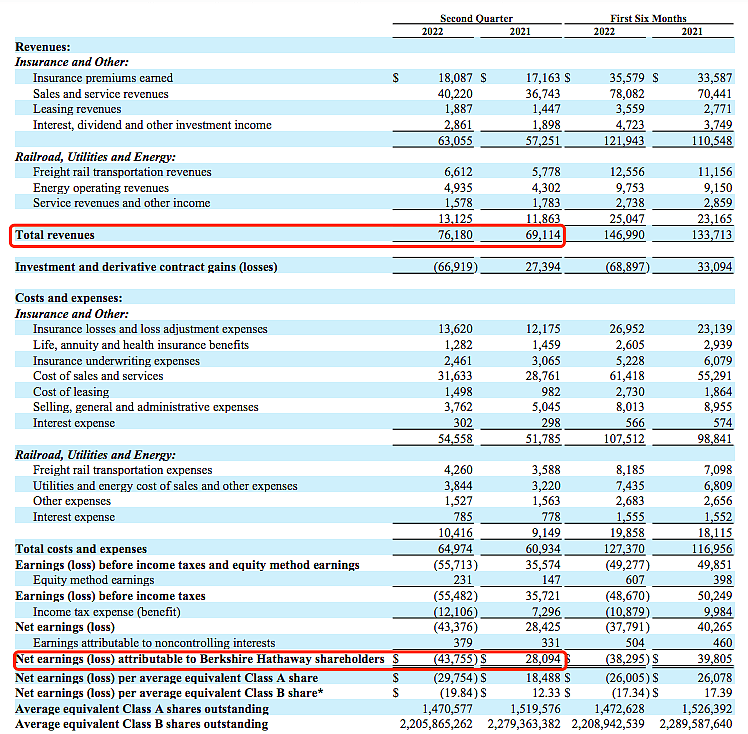

北京时间8月6日晚间,伯克希尔哈撒韦公司公布了二季度财报,营收761.8亿美元,去年同期691.14亿美元,增幅为10.2%。

二季度运营利润为92.8亿美元,相较去年同期66.9亿美元增幅为38.7%。此项利润的范畴涵盖集团拥有的保险、铁路和公用事业等业务,不包括投资损益。

值得注意的是,伯克希尔哈撒韦二季度归属于股东的净亏损为437.55亿美元,去年同期为净利润280.94亿美元,其中最大的拖累在于,其投资组合在市场暴跌中损失了530亿美元。

02

四大重仓股“不给力”

今年二季度,美联储开启暴力加息抗通胀模式,经济前景也岌岌可危,美股一度跌入熊市。

具体来看,纳指二季度暴跌22.44%,标普500指数大跌16.45%,道指跌11.25%。与此同时,二季度伯克希尔股价下跌22.68%。

今年二季度伯克希尔哈撒韦对股票的持仓,有69%的仓位集中在五家公司:苹果(1251亿美元)、美国银行(322亿美元)、可口可乐公司(252亿美元)、雪佛龙(237亿美元)、美国运通(210亿美元)。

除了可口可乐在二季度逆势上涨了2.22%,其余四家公司均遭遇了巨幅回撤,在今年二季度苹果跌21.63%、美国银行跌24.09%、雪佛龙跌10.30%、美国运通跌25.46%。

由此可见,伯克希尔的投资组合在二季度出现浮亏,主要原因主要系美股市场在二季度下挫,巴菲的持仓股出现大额回撤,因而资产市值大幅减少。

03

别怕,只是浮亏

当很多股民朋友喜大普奔,认为股神巨亏的时候,真相可能和大家所想象的并不一样。因为这仅仅是浮亏,只要股市稍有好转,失去的又将赢回来。

面对二季度的巨亏亏损,伯克希尔在财报中提示投资者,不要过度关注公司财务报告中投资收益的波动,因为任何给定的季度投资收益(损失)数额通常是没有意义的,并且提供的每股净收益数据可能对那些对会计规则知之甚少或一无所知的投资者极具误导性。

意思就是,如果你仅仅是看伯克希尔哈撒韦公布财报数据,你看到的是一个给定的季度投资收益(损失),这三个月,你看到的结果是亏了几百亿美元,但实际上由于时间很短,只有三个月时间,这个数据可以说是毫无意义。而且会对投资者造成误导,导致投资者对市场状况的判断有偏差,对投资决策人的判断也有很大偏差。

随着这些重仓股的股价上涨,尤其是苹果股价的飙升,意味着伯克希尔哈撒韦的浮亏已经开始减少了。6月17日之后,苹果股价持续大涨,截至8月5日已经回升到165.35美元,这一波涨幅高达28.37%。

再看其他几只重仓股,可口可乐7月1日以来涨了近1%,美国银行涨幅9%,雪佛龙涨幅6.1%,美国运通涨幅13.63%。

04

加仓西方石油获利颇丰

除了重仓股出现了回调,巴菲特从西方石油股票中也获利颇丰。

今年第一季度以来,伯克希尔就持续不断买入西方石油股票。6月以来,随着西方石油股价回落,伯克希尔又多次积极加仓:

7月3日那一周花费5.82亿美元买了990万股,总持股比例攀升至17.4%;7月14日当周再度加仓1200万股,总持股比例增至18.7%;7月19日当周再次耗资1.12亿美元,买入194万股,总持股比例进一步增至19.4%,距离“并表”西方石油近在咫尺!

受益于国际油价的飙涨,西方石油的业绩表现非常亮眼。近日,西方石油公布了第二季度业绩报告,公司季度净利润达到37.55亿美元,同比狂飙36倍。

与此同时,伯克希尔还将获得股价上涨带来的收益。该股从年初的29美元附近一路走高,于5月31日盘中升至年内高点74美元,期间涨幅高达140%。随后,西方石油出现反复调整,截至周五收盘,西方石油年内累计上涨103%。

需要指出的是,一旦伯克希尔拥有西方石油20%以上的普通股,就可以将西方石油的业绩按持股比例纳入自己的业绩报表中,这将提振伯克希尔的业绩表现。

有分析师预计西方石油今年的净盈利约为107亿美元,如果伯克希尔最终持有西方石油20%的股份,那么今年所报告的利润或将增加逾20亿美元。

05

西方石油的“作业”普通投资者就别抄了

以上对伯克希尔来说都是好事,但对其他投资者来说,却不见得是一笔好交易。

今年以来,该公司股价上涨了一倍,而一揽子石油和天然气勘探公司的股价仅上涨了约36%。

最近的一个催化剂是,随着参议员乔·曼钦做出让步,民主党“降低通胀法案”的刺激计划议程重启,如果该法案获得通过,将为西方石油的直接空气捕获技术(DAC)提供大量补贴。

斯迪富金融公司Stifel的股票分析师Michael Scialla指出,在类似规模的公司中,西方石油是碳捕获风险敞口最高的公司之一。

目前,西方石油的企业价值约为其息税折旧摊销前预期收益的4.2倍,在二叠纪盆地风险敞口较大的独立勘探与生产商同行中是最高的。

西方石油的股息收益率也比同行低得多。首席执行官Hollub在财报电话会上表示,公司普通股股息可能不会达到此前的峰值。

西方石油公司可能仍有价值,但伯克希尔已经获得了最好的部分。

*部分内容综合自每日经济新闻和界面新闻。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64