集体看走眼后,华尔街重读7月非农

8月5日周五,美国劳工部公布7月非农数据,新增就业总数和失业率均回到2020年2月欧美疫情爆发前的水平,新增就业52.8万人甚至较市场预期的25万翻倍。

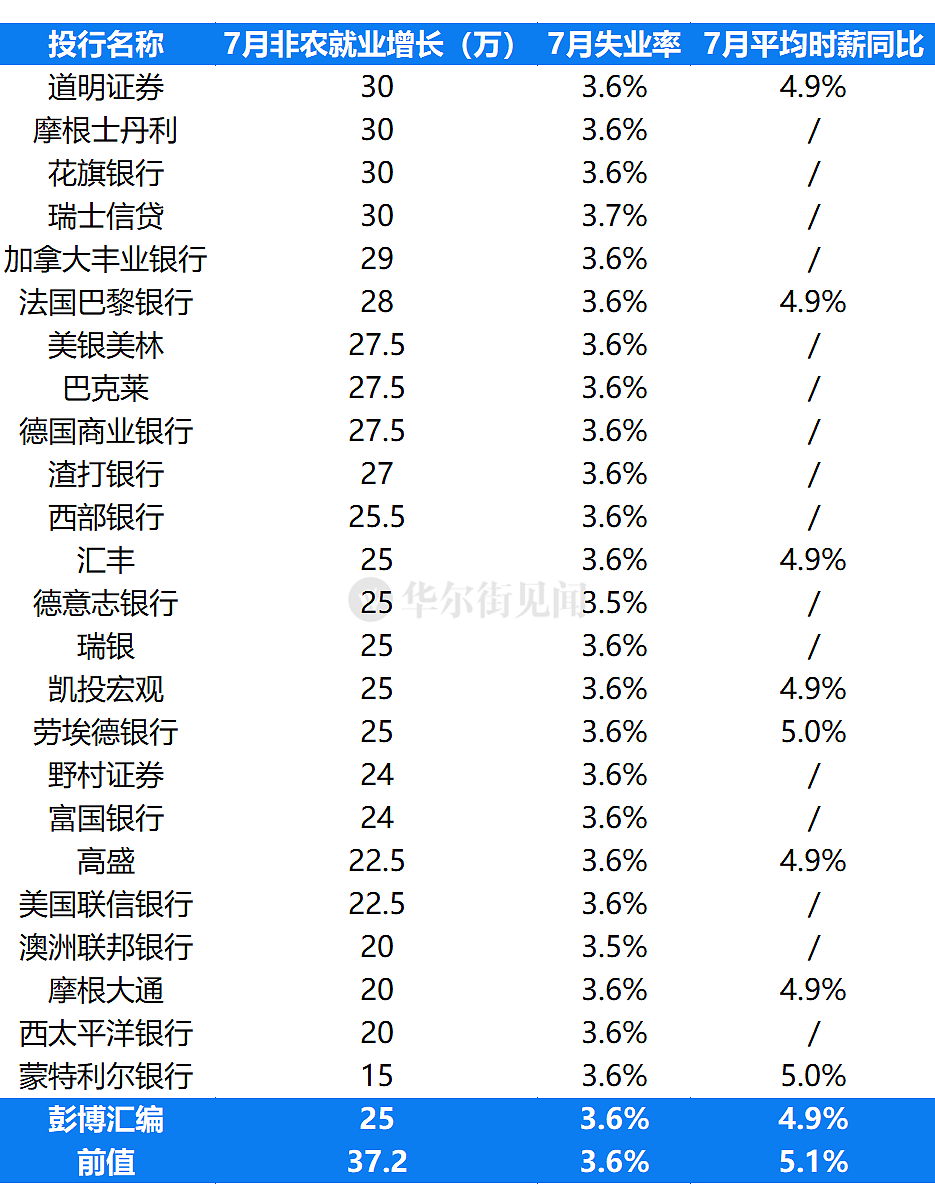

而此前在华尔街见闻汇总的分析师预期中,最高的市场预测值也仅30万,这意味着,华尔街在7月非农数据预测上集体“扑街”。

由于上周美联储主席鲍威尔没有给出具体的加息前瞻指引,而是表态称未来加息取决于经济数据,将逐次会议决定下一步政策,且首要看劳动力市场指标,这就令今日最新的非农就业成为9月FOMC会议之前,衡量美国就业健康状况的第一个关键指标,也大幅提升了市场的加息展望。

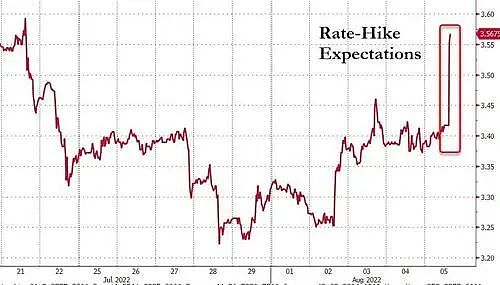

利率掉期互换市场的数据显示,9月加息75个的概率已经超过了加息50个基点,几乎和周初的预期形成“天壤之别”。金融博客Zerohedge称,目前市场对9月加息75个基点的押注为70%,周初时仅为25%。这也令美股快速跌至日低、美债收益率两位数跳涨,美元重新向20年新高迈进。

01

美联储鹰派加息稳了,华尔街主流观点:9月加息75基点基本“板上钉钉”

分析指出,强劲的就业报告证明了美联储的观点,即美国经济具有弹性,可以承受额外加息,高于预期的薪资数据也令人担心工资-物价螺旋。本周有不少美联储官员重申央行抗击通胀的决心,这些鹰派言论在非农数据发布前,本已抬升了市场对9月连续第三次加息75个基点的预期。

高盛美国利率策略师Praveen Korapaty点评7月非农数据时称,强劲就业意味着“美联储不会很快在加息行动方面收手”。随着美联储持续加息,整个美债收益率曲线都将上移。除非美国经济衰退程度非常严重,否则美联储激进加息的行动不会打折扣。

美国银行经济学家Michael Gapen认为,7月非农对劳动力需求显著降温的论述泼了一盆冷水,BMO Capital Markets利率策略师Ian Lyngen称,稳健数据符合美联储的鹰派野心。Inflation Insights创始人Omair Sharif表示,9月加息75个基点现在是“基本场景”。求职网站Glassdoor首席经济学家Daniel Zhao称,美联储更有信心,可以在不导致失业率普遍上升时收紧货币政策,数据也表明劳动力市场降温没有预期的那么快,令美联储处于继续收紧政策的轨道。

Miller Tabak + Co.首席市场策略师Matt Maley称,就业数据意味着,美联储可以继续加息至本周众多官员们喊话的程度,“市场一直在定价美联储即将转鸽,非农就业说明这不太可能发生。”昔日“大鸽”、今年票委的圣路易斯联储主席布拉德本周称,“今年预计再加息150个基点”。

华尔街对“鹰派联储”的趋势更为认同。22V Research创始人Dennis DeBusschere表示,“简单来说,今日数据表明美联储需要进一步收紧金融状况。” Strategas固收研究主管Thomas Tzitzouris也称,现在很难支持明年底之前美联储会随时降息的观点了。

不少分析师提到加息周期结束时的“终端利率”会升至4%,甚至超过美联储6月点阵图发布的官方预估。

Principal Global Investors首席策略师Seema Shah指出,新增就业重回疫情前水平,将提醒投资者“美联储仍将大幅且多次加息”,终端利率超过4%的可能性不容置之不理。Lombard Odier 资管的宏观研究主管Florian Ielpo也称,这份数据缓解了对宏观经济放缓的担忧:

“市场需要为鹰派的美联储和鹰派的欧洲央行做好准备,美国4%和欧洲2%的终端利率不再是幻想,迄今为止经济对紧缩政策几乎没有反应。央行是时候采取强硬行动了,是时候让市场为收紧货币条件和金融状况做好准备了。”

AmeriVet Securities的美国利率交易和策略主管Gregory Faranello更是直言,“不要与美联储对抗,不要与布拉德对抗”,并预期关键衰退前瞻指标——两年/10年期美债收益率曲线倒挂很快会测试-50个基点之深。

02

工资-物价恶性螺旋可能形成,7月CPI将为加息多少点指明方向

前美联储理事、现任芝加哥大学布斯商学院经济学教授的Randall Kroszner也呼应同行们称,“很明显美联储将继续加息,下次会议将讨论加息75个基点”,而且他也认为“有必要将目标利率保持在4%左右一段时间,才能平息40年的超高通胀和物价预期”。

他还额外点明,问题不仅在于这份报告显示劳动力市场稳健,“还在于工资的显著增长,已经高于市场预期的向上修正幅度”,这几乎令美联储鹰派加息别无选择。

7月非农就业显示,当月平均时薪不仅远超预期,6月数据也上调了。经季调后7月的平均时薪环比增长0.47%,高于经济学家预期的0.3%,6月增幅由0.31%上修为0.44%。7月平均时薪的同比增长为5.8%,6月从3.8%上修为5.4%,连续两个月增幅超5.2%。

分析称,这代表工资增长正在加速,这种迹象和“工资-物价”恶性螺旋形成的可能性吓坏了投资者。因为这削弱了许多投资者的信念,即尽管名义通胀保持高位,核心通胀压力一直在缓和,劳动力成本被广泛视为影响消费者价格的关键因素。而正是在上述信念的支撑下,美国股债自6月中旬以来才实现了反弹,因为投资者调低了对本轮周期终端利率的预期。

奥巴马政府时期的前白宫经济顾问Jason Furman当日表示,这是一份“令人不安”的就业报告,其中的薪资数据最让他担心,“上个月我们都在讨论的工资增速放缓只是错误的结论”。而7月的非农工资增幅加快,恰恰表明已达40年高位的通胀压力将持续存在,值得美联储担忧。

投行杰弗瑞的经济学家Thomas Simons团队称,非农数据让美联储9月加息75个基点成为可能,8月10日下周三出炉的美国7月CPI消费者通胀数据,将就“9月加息50个还是75个基点指明方向”。

MacroPolicy Perspectives联合创始人、前美联储经济学家Julia Coronado也称,最终通胀数据将决定9月货币政策。尽管通胀可能受到大宗商品跌价和供应链改善的影响,在其他条件相同的情况下,就业数据“将倾向于加息75个基点或更长的加息周期,因为没有看到就业增长放缓”。

老牌私人银行布朗兄弟哈里曼公司的全球货币策略主管Win Thin表示,9月加息75个基点的可能性已经飙升,在9月FOMC之前还会有8月非农就业报告,“但除非发生灾难,否则我认为9月加息75个基点已成定局。”

Federated Hermes高级股票策略师Linda Duessel认为,7月非农就业抹杀了美联储转鸽的希望,央行一直发愁的劳动参与率不升反降至去年12月以来最低,是劳动力市场结构紧张的证据。接下来该机构将关注申领失业救济金的人数,并认为其实美联储何时停止行动的最重要证据。

03

“经济好消息是市场坏消息”,美股熊市反弹结束

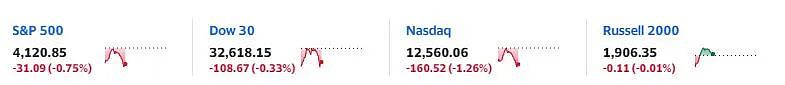

除了显著提升对9月美联储鹰派加息的预期之外,华尔街主流共识还指出“对经济来说的好消息,恰恰是对市场来说的坏消息”,这也就不难解释为何非农数据发布后,标普和纳指均跌1%至日低。

马拉松资管的董事长兼首席执行官Bruce Richards表示,非农就业显示劳动力市场紧张仍存,无疑要求美联储继续收紧金融条件,“而且幅度需要超出市场的预期”。嘉信理财的首席投资策略师Liz Ann Sonders 则称,这从市场或美联储的角度来看,都不太乐观。

一方面,对经济利好的就业数据,无法支撑美股将持续反弹的市场信心。

宏利投资管理(Manulife)的全球宏观策略师Eric Theoret认为,非农数据可能对利率敏感型的股票构成挑战,例如最近在板块方面领涨的科技股。盈透证券首席策略师Steve Sosnick称,非农就业“确实打乱了市场对美联储转鸽拐点将至的叙述”,“对金融市场非常不友好”。

Comerica财富管理的首席投资官John Lynch更是直言:“我们认为这一发展标志着近期美股熊市反弹的结束。此前美股走高的一个主要驱动因素,便是投资者希望美联储在未来不会那么激进,这推动了成长股和科技股走高。”

同时,在美国经济动能已经放缓,二季度GDP初读显示连续两个季度萎缩、进入“技术性衰退”的学院派定义之际,美联储若持续“鹰歌嘹亮”,只会增加美国经济硬着陆的风险。

Renaissance Macro Research 的美国经济研究主管Neil Dutta便警告称,美国现在可能正处于硬着陆,“这份就业报告与通胀时期的繁荣一致,美联储需要更激进加息,对经济会产生反作用。”

PineBridge Investments首席经济学家Markus Schomer也称,“这是一份糟糕的报告,实际上增加了衰退风险”,如果美联储认为利率需进一步上行,可能令美国经济在今年三季度就陷入衰退:

“让我担心的是,美联储错误的关注点会令其认为,这份就业报告是对快速加息策略的合理化证据。但在当前的“紧缩经济”中,用劳动力市场来判断经济是否强大到足以承受紧缩货币政策,恰恰是个错误的指标,而近期美联储官员的一系列发言表明,这恰是他们唯一关注的事情。”

实际上,细读这份就业报告,并不足以彻底抵消经济数据整体降温的趋势。

Bleakley Financial Group首席投资官Peter Boockvar表示,新增就业人数呈现明显上升趋势,但这种情况发生在GDP增速回落的时期,这意味着生产力正在下降。此外,由于解雇速度处于九个月以来的最高水平,都说明7月非农报告中的招聘速度是不可持续的。

其他数据和行业新闻显示,每周申请失业就业人数正在缓慢上升,沃尔玛等零售巨头、Meta和微软等科技巨擘、福特等工业巨子,以及Robinhood等金融新贵均在裁员或冻结招聘,已应对可能的经济低迷。同时,美国连续两个季度经济萎缩,消费者支出降温,职位空缺数量也在下降。

在本次非农报告中,休闲和酒店、教育和医疗保健等服务业对员工的需求仍然很高,但这是因为这些就业领域尚未从疫情的冲击中完全恢复。以新增就业9.6万人领跑的休闲和酒店业为例,该行业仍比疫情前水平减少了120万名员工,“补齐员工以应对需求报复反弹”的需求或并不长久。

咨询公司EY-Parthenon的首席经济学家Greg Daco表示,企业过去常常将裁员作为(应对经济下滑的)第一选择。现在趋势变了,“我们看到放慢招聘速度成为首选,其次是有针对性的招聘冻结,其次是有针对性的裁员,最后才是更广泛的裁员。”

这似乎在暗示,美国就业市场的困境尚未到来,但确实已经在下滑轨道上迈出了第一步。JOLTS职位空缺数是前美联储主席、现任美国财长耶伦的核心关注指标,6月数据降至九个月最低,职位空缺数与待找工作人数的比例降至1:2,已远低于疫情爆发以来的高位水平。

彭博行业研究的G10货币首席策略师Audrey Childe-Freeman认为,最新非农数据对美元来说“意味着双赢格局”,美联储鹰派加息将提振美元,同时,“如果美联储的鹰派态度引发新的衰退风险和避险情绪,美元也应该会从避险需求中受益。”

美国银行策略师则认为,投资者已经开始回避全球股票而青睐债券,在7月反弹之后,是时候退出美国股市了。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64