自购4000万的董承非,会是一个怎样的私募基金经理?

一贯谨慎小心的董承非,在五一节下了一招“大棋”。

5月6日,他刚加盟的睿郡资产公号宣布,董承非拟出资不少于4000万元认购其在睿郡发行的“新基金”。

相关公号还提及,董承非未来的产品将于5月9日开始募集,这亦令此次并购更加引人关注。

毕竟,公募和私募界很久都没有看过如此之高的自我投资金额了。

那么慨然掷下4000万的董承非究竟是个怎么样的人?

他即将开始的私募投资生涯又可能会走向何方呢?

这是个有趣的话题。

01

“理科生”董承非

董承非是一个认真而谨慎的人,这从他毕业十五年内都在同一家基金管理公司任职就可以看出。

2003年,交通大学数学系读书的董承非进入兴证全球基金研究部实习,其间颇得总经理杨东赏识,而获得了留用。

当时兴证全球基金公司还叫兴业基金,管理规模不大,办公地址也不在寸土寸金的陆家嘴,而在3公里以外的华润时代大厦。

在商业区办公的兴全基金,装修极为俭朴简单,呈现了一种和当时头部基金公司完全不同的风格。

此外,它早期的核心员工的大部分来自于兴业证券资管部,以及当时创始人杨东的圈内好友、学弟学妹等,有着强烈的“圈子”文化。

而董承非显然非常适应这个独特的文化,在一批投资高手和老手的陪伴下,董承非迅速成熟。

值得注意的是,董承非是2003年入行的,当时中国迄今最长的一轮熊市刚刚过半。熊市入行,令得他对投资风险格外敏感。

董承非后来说:

他看个股行情都是从跌幅榜开始看起。

02

“深度研究者”董承非

当时颇有些逆势行舟意味的兴全基金,此后却一路走上了快速发展之路,这可能是其时的总经理杨东都未必能预料到的。

董承非当然更不可能。

不过,董承非在早期的投资研究中,就展现了很好的天赋。

他对银行股的看法尤其超前,比如他很早就推荐并看好了招商银行,并且认为这个长期来说,该银行会远远超出其他银行股的表现,事后果然如此。

此外,他还对双汇发展进行了深度研究,并且持续进行了重仓投资,这项投资后来给他带来很大的一个挑战,但在他早期的业绩中,这也是他的“关键票”。

此外,近年的他投资视野也逐步推广到价值股以外,董承非近年长期持有的妙可蓝多,是个小盘股,但也让他挣了十倍。

鼓励做深度研究,并做长期的投资,这也是兴全基金的投研文化,杨东、杜昌勇、王晓明等一批老法师,很早就深谙其中道理,并没有过于追随当时市场的投机风潮。

这一点,也显然浸淫到董承非的骨子里,并成为他的投资基因之一。

在兴全基金简陋的会议桌边,董承非想必度过了许多快乐时光。

(华润时代广场办公室样貌,非兴全基金,图片来自网络)

03

“个性投资人”董承非

初入投资行业,董承非担任行业研究员,2007年A股牛市如火如荼之际,他开始涉及投资组合的管理。

他早期管理的基金兴全全球视野,是从王晓明手中接管的。董做过王晓明的基助(基金经理助理),也和他一起管理过基金,两人可以说渊源颇深。

有趣的是,在睿郡资产两人又成为同事,董承非自兴全基金而来,王晓明则是创业的私募机构被睿郡合并。

董承非一路顺风顺水的投资历程,在2011年遭遇挑战,他熟悉的双汇,在当年遭遇“瘦肉精”事件,相关个股连续跌停,董承非管理的基金在期间遭遇了净值回撤。

此后,兴全团队去双汇实地调研多次,综合做出了判断:股价跌到60元以下,公司风险已经完全释放;未来,公司的不利因素会慢慢淡化,股价肯定能回去,只是时间问题。

基于调研的结果,董承非对于所持有的双汇发展没有减仓,公司旗下别的基金还加买了一些。事后从结果上看,反而是比较成功的投资案例。

经历过顺风顺水,也经历过外界的系统性否定和压力,这样的历程对于一个基金经理的成熟有非常大的好处。

04

重视“风险收益配比”

从投资风格上,即便是兴全内部也大相径庭。

比如,董承非和带过他的王晓明就不完全一样。董承非会更谨慎一点,更执着一点。而王晓明会更灵活一点。

董承非曾指出:他的整个投资框架从杨东那里学来,投资中高度重视风险收益的匹配,专注寻找最具吸引力的风险回报。

这句话翻译一下的话,可以认为,董承非对于市场牛市和顶部是格外警觉的。

事实也是如此,A股最近一轮自2021年开始的调整。在此之前,董承非管理的基金已经调低了仓位。

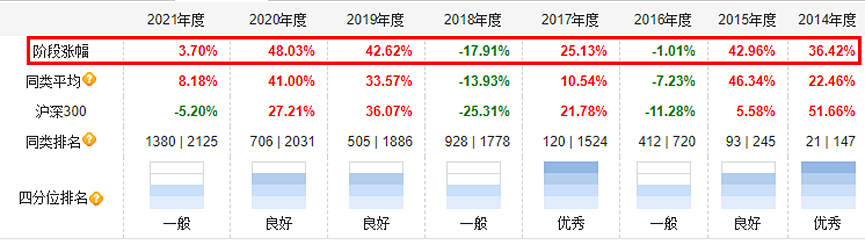

公开业绩显示,2007年-2015年董承非管理兴全全球视野年化回报18.92%;2013年10月到2021年10月管理兴全趋势投资年化回报19.66%。

05

“大资金管理人”

公开记录中,董承非自2007年起开始管理产品,历经多个A股牛熊周期。而且,他有一个特点,就是历史管理规模都很大。

他管理时间最长的产品为兴全全球视野,长达8年,2015年卸任。之后,他继续管理两只产品,分别为兴全新视野、兴全趋势投资。

如上图,他2021年10月离任前,在管的两只产品规模超300亿元。他管理的兴全趋势投资规模最高,任职八年回报超300%。

善于大资金管理的投资人通常有几个投资特点:

1)对投资市场整体的温度比较敏感,对风险和机遇有长线的判断。

2)投资从中长期出发,不太会做高风险的投资动作,因为大资金没法做追涨啥得。

3)投资行业广度大,组合有相当的分散度。

4)善于坚持自己的观点,能够应对外界压力。

06

危机时刻如何应对?

观察一位基金经理的投资水平,动荡时刻的表现尤为关键。

以兴全趋势投资为例,2015年市场急转直下,他依然全年创下42.96%的战绩。

2015年上半年股市泡沫出现之际,他就开始减仓应对。

董承非曾写道:“(2015年)4月底市场突破4500点后,降低了股票仓位,以应对可能发生的市场风险。市场的回落虽然迟于我们预期,但是市场回调的激烈程度也令很多人惊惧。投资策略虽然前期压力较大,但在市场回调后获得了显著的超额收益。”

到了当年6月末,他将股票仓位降至50%。

2015年年末时,股票仓位仅剩四成,他曾经反思:“在股票结构上也是以流动性相对较好的主板股票为主。比较遗憾的是10月份后没有及时的提升股票的比重,对行情走势过于悲观。”

2018年也是一个很好的观察样本,市场全年不断下跌,低迷情绪密布。

当年年中时,董承非曾对持有人表示:“支撑我们相对乐观的理由就是目前A股的估值水平拉长时间看大概率是能给投资者带来回报的。在目前的指数点位下,A股市场不存在太大的系统性的风险。只是目前的悲观情绪的扭转需要时间。”当时他保持着84%的权益仓位。

到了年末,他依然保持着八成仓位,并预判“不排除2019年的A股市场会更多的体现我们原来A股的一些特色和风格。这种反复在某个阶段也是对价值投资者的考验”。

最终市场的表现验证了他的判断。

07

配置视野广泛

值得一提的是,董承非也是大类资产配置的能手。

他在产品管理中对可转债有格外偏好,与他如今战友杜昌勇的专长相同。

以兴全新视野为例,他在2018年末埋伏了近8个点的可转债,肆机等待市场的反弹。

中银证券曾经调研发现:股票持仓比例在多数时间(市场行情稳定时)保持在80%左右。而在熊市之中,如2008年的股灾时期,其持股比例下降到70%以下,并选择增持债券;2012年5月至2012年底以及接下来的2015年6月至2015年12月的两轮熊市之中,董承非大幅降低股票仓位至40%左右,通过配置现金及其他资产降低市场下行风险。

董承非在近期路演时指出:市场90%的时候是没办法判断的,可能只有不到10%的时间有明确的观点,但不幸的是,现在市场的状况就属于90%的区间里,很难做明细的方向性判断。

这确实也是坦诚的观点。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64