豆芽摊里,走出一位钴业大王

当初从一位嘉兴小伙手里买豆芽的那些顾客,可能没有想到30年后会在“胡润全球富豪榜”上看到他的名字——陈雪华。

他们更不会想到,他的发迹并不是靠卖蔬菜,而是因为押中了新能源赛道中必不可少的小金属——钴镍,从而走上了人生巅峰。

如今陈雪华这个从浙江嘉兴桐乡走出的“豆芽贩”,已经成为全球锂电池产业中不可或缺的重要角色。

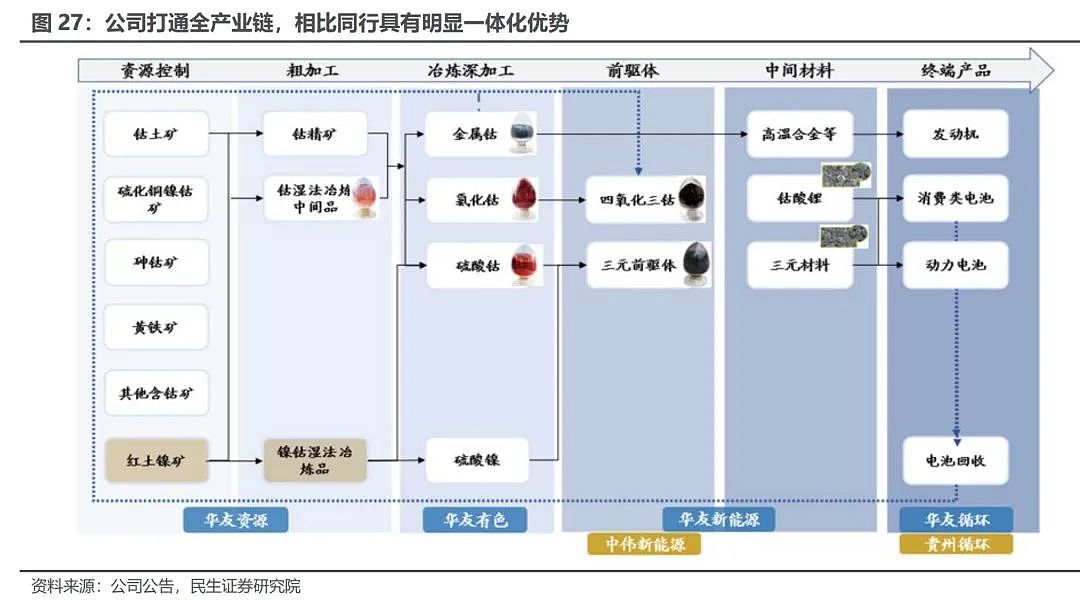

而其一手创立的华友钴业已经成为全球钴产业龙头,更是打通了从上游资源到中游正极材料的布局,成为锂电一体化的代言人。

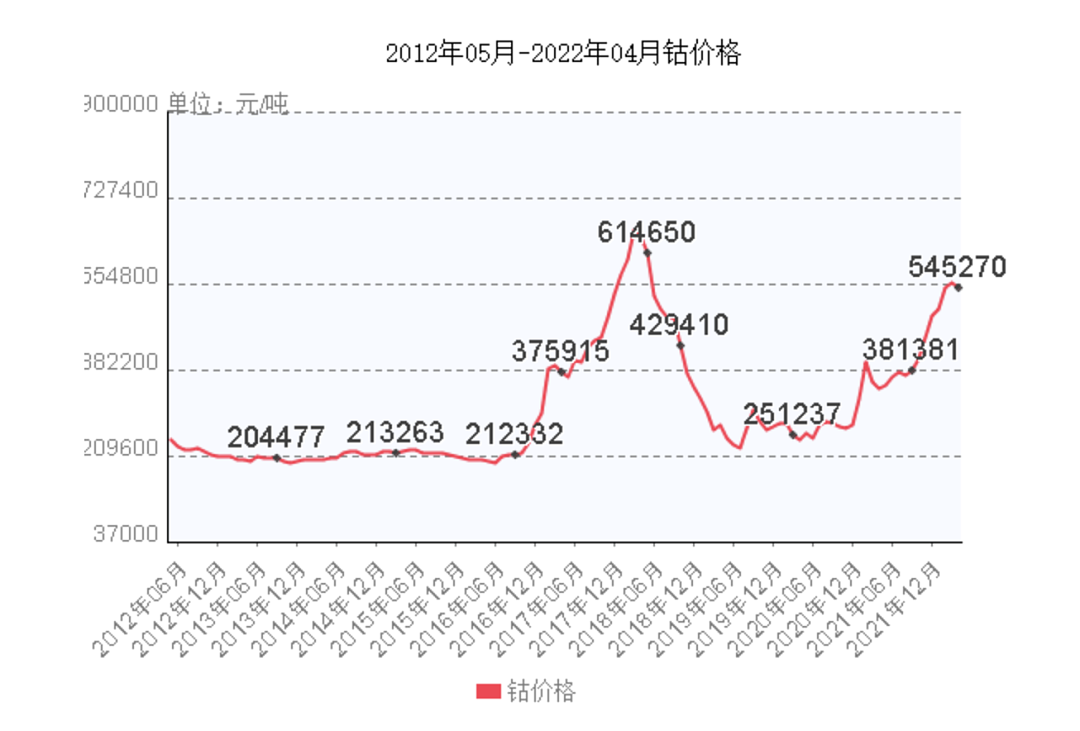

作为三元锂电池的重要原材料,随着新能源汽车行业的爆发,钴价格亦呈现快速上涨态势,一年时间,涨幅超两倍。

在股价高点时,华友钴业的市值更是超过千亿。

在浙江桐乡这个原本只是盛产羊毛衫与杭白菊的土地上,就这样诞生了一个锂电龙头。

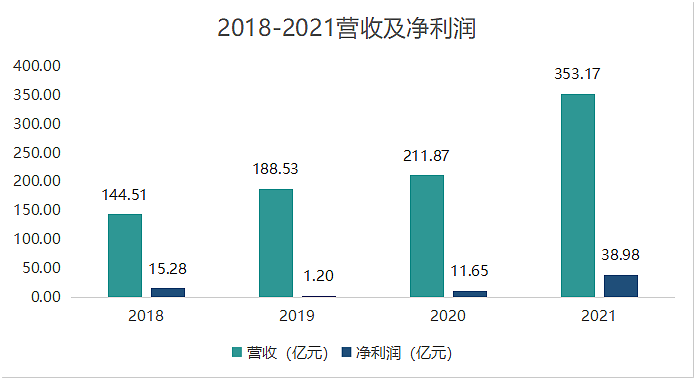

今年4月22日,华友钴业发布了2021年年报,2021全年共实现营收353.17亿元,同比增长66.69%;实现归母净利润38.98亿元,同比增长234.59%;扣非归母净利38.53亿元,同比增长242.84%。

在多个业务领域,华友钴业都都创造了有史以来最为辉煌的成绩。

而这一切,都在印证着陈雪华那刻进骨子里的信念:

“要么不做,要做就做第一 。”

01

起步

1961年,陈雪华出生于浙江嘉兴的一个农村家庭。

虽然江浙历来富庶,但陈雪华的家境却并不如一般人想象的那样好,初中毕业时,陈雪华已经被迫辍学。

陈雪华的早年记忆,可以说是一部【农场往事】:

“从有记忆开始,我就是个勤奋、自觉的人。上学时,背一个书包、挎一个草篮,每次课间十分钟我都要去割草。等上午书读好了,一篮草也割好了。”

1978年改革开放之后,很多农民都甩掉了世代相传的铁耙和锄头,选择进入企业务工。陈雪华也不例外,先是进了村办水泥厂,到了1981年时,陈雪华又被调到了村里新办的化工厂。

不过下班之后,陈雪华还要去做豆芽生意,每天的生活连轴转,白天上班晚上下料,第二天早晨卖豆芽再赶回工厂上班,无论刮风下雨。

而这样一干就是10多年,调动了工作也并未影响他的副业。最后,陈雪华做出了品牌,许多买家指定要他的豆芽,甚至希望他开一个蔬菜厂。

说起来,这桩生意也算不错,因为当时化工厂的月工资只有几块钱,而卖一早上的豆芽能赚二十多块。

陈雪华自己对此的描述是:

“15岁初中毕业之后,就开始什么苦都吃,养鸡、养鸭、养长毛兔,还曾经养过两年水貂,不过都没怎么挣钱。从16岁开始卖豆芽,凌晨上街、白天上班,一卖就是10年,这还真挣了点钱。“

然而卖豆芽无论如何也只是一时权宜,陈雪华的“浙江商人基因”仍在跳动,他知道这不是一桩能够长期安身立命的生意,于是继续一边寻找着属于自己的事业,一边在化工厂工作。

但陈雪华没有小看化工厂的工作,从生产到供销,从市场到技术,挨个儿学了个遍,这也为他日后的“钴业帝国”埋下了种子。

02

创业

而坚持在卖豆芽之余仍在化工厂工作这件事带给陈雪华的除了金属领域的技术,还有一个难得的机会。

1993年,那个只能发出几块钱工资的村办化工厂终于没有撑下去,停产了。

浸淫行业十多年的陈雪华想要抓住这个机会盘下厂子,自己创业。

然而几十万元的启动资金在那时无疑是个天文数字,于是顶着巨大压力,他四处奔走,召集亲友筹资办厂。

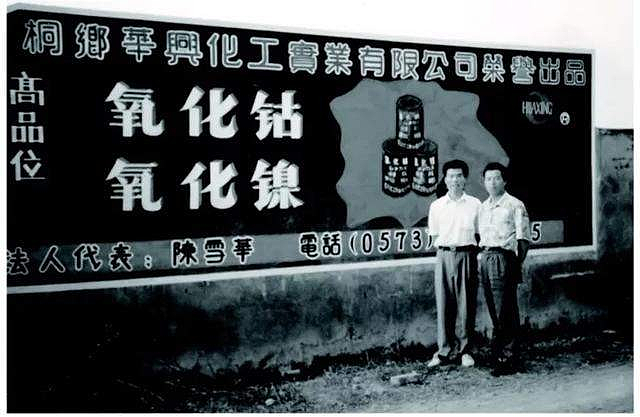

1995年时,他盘下的厂子正式启动运转,几间平房和几口直径0.80米的铁锅就是他和合伙人的全部家当。

一开始,他延续了原来工厂的老路子,继续做氧化镍,这种产品主要用于陶瓷和玻璃工业上,可以制造半导体薄膜,最重要的是可以用来做镍氢电池。

做豆芽生意和做金属生意当然是不一样的,但陈雪华的经验却是通用的——不怕吃苦,要做就做最好。

带着这种精神,他用了六年时间,带领公司在氧化镍产业做到了全中国的第一。

陈雪华说:“当时这个氧化镍,每个月都是一货柜运到美国。”

1999年,镍金属生产已经打开销路。

而近20年在镍钴铜等金属中打转的陈雪华察觉到,钴的机会正在来临:锂电池正在逐渐取代原来的镍氢电池。

当时,以索尼和戴尔为代表的国际电子设备厂商,都开始了锂电池商用尝试。同时,信息时代到来,在移动电子设备的支持上,相比于镍氢电池,更轻便、使用寿命更长的锂电池拥有更丰富的应用空间。

而在三元锂电池中,钴是一种必不可少的核心正极材料,在整个锂电池的成本中占比颇高。

于是,凭借着对镍、钴的多年研究,他开始尝试在公司内部开启一条新的钴金属生产线。

这条生产线月均生产钴产品5吨,年产60吨。

后来的事情验证了陈雪华的判断,随着锂离子电池材料需求急剧增加,钴产品订单纷至沓来,供不应求。

于是到了2002年,当一条产线已经无法满足生产需求的时候,陈雪华另起炉灶在桐乡开发区办起了华友钴镍材料有限公司(华友钴业前身),正式踏入了钴金属行业。

03

发达

钴行业虽好,资源却不容易找。

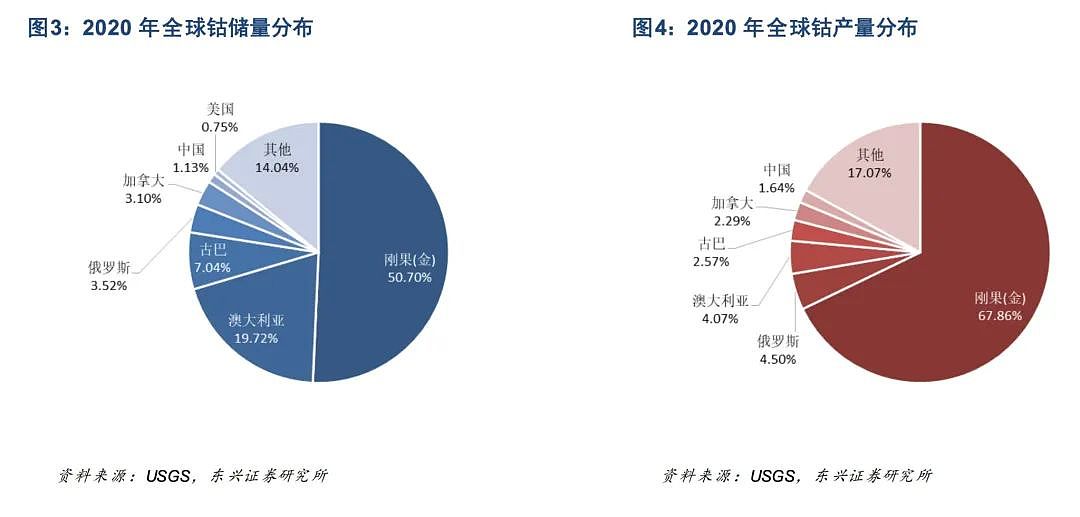

摆在陈雪华面前的一个非常现实的核心问题是:中国的钴储量非常少,对外依存度极高。

一直到2020年,数据显示中国的钴储量和钴产量,都只占到全球不到2%。而最大的产出国则是来自非洲的刚果(金)。

而各个关键行业的发展史都告诉我们,如果上游原材料受制于人,那么企业的发展一定会备受掣肘。而这正是陈雪华另一个了不起的地方——及时抓住资源核心。

在陈雪华的历史采访中,他曾经提及:

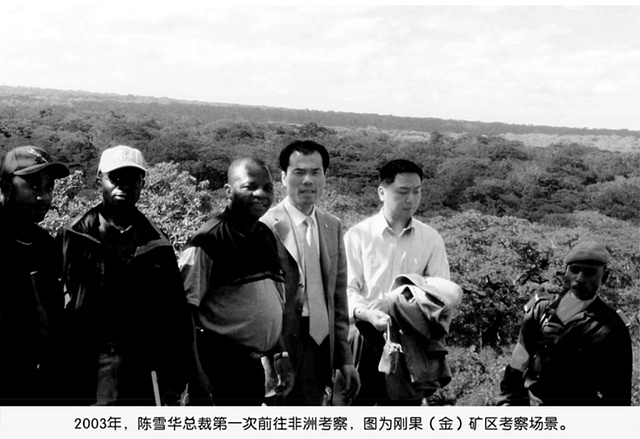

“我从2003年开始思考,华友既然选定了钴作为核心产业,公司又处在一个缺乏钴的国家,如果原料问题不能得到根本性解决,终有一天要无米下锅。在这一背景下,我2003年6月第一次到非洲。虽然以当时公司的资金状况还没有在那里投资的条件,但我一直有个想法,哪天我们自己买座矿山开采就好了。”

但其实这个想法在当时并没有得到公司多数人的支持,那时的华友年销售额已经超过1亿,而如果要贸然挺进非洲,势必会为这个刚刚成立的新公司带来包括人力、财务和资金上的各种困难。

然而这些没有阻挡住陈雪华,2003年6月,陈雪华带着一个借来的翻译就坐上了前往非洲考察的飞机。

通过在非洲的长期投入,以及对语言、环境、气候等重重困难的克服后,陈雪华终于基本掌握了当地生产贸易的模式和规律,以及当地矿产资源的情况。

对于一个此前几乎没有矿产开发经验的中国企业来说,要掌握陌生国家的资源是一件极具挑战的事。

而陈雪华选择长期驻守非洲,并通过设立进出口公司、贸易公司、物流公司等多个步骤,逐步建立起外围的贸易的平台。

用他自己的话说是:

“跟在月球上办企业差不多。最困难的是生活必需品,吃喝用穿全部依赖进口。我开玩笑说,以前革命青年为理想,都要奔赴延安;华友的骨干,就要去非洲闯闯。”

一个背景信息是:在自然界中,钴主要以铜、镍的伴生资源形式存在,镍钴伴生矿占据了钴50%的储量,铜钴伴生矿占据了44%的储量,而刚果(金)本身也是世界上最大的钴生产国和主要铜生产国。

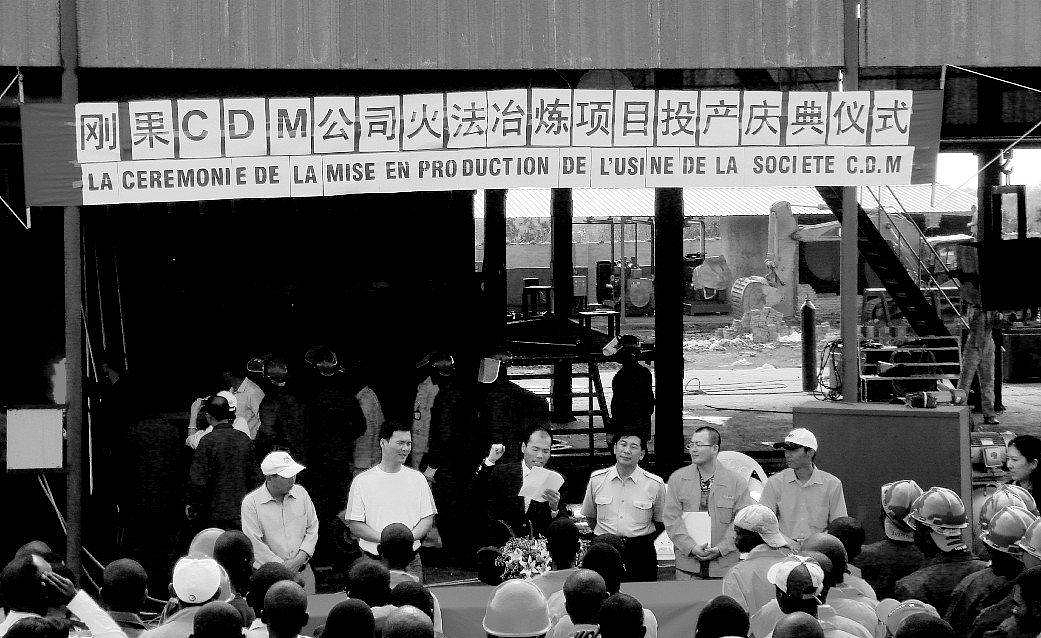

因此,到2006年正式下手投资的时候,他同时筹划了钴和铜的业务:钴矿主要是原料收购与加工,铜则主要是生产与销售,主要通过子公司CDM在刚果(金)进行网点布局。

一投就是好几百万美元,对于年收入刚过亿的华友钴业来说并不轻松,但正是陈雪华坚信的“要么不做,要做就做第一 ”的信念支撑他坚持了下来。

2006年,华友钴业在刚果(金)的第一个铜钴冶炼厂终于动工了。

随后,为了获得稳定且低成本的钴矿原料,2008年陈雪华又以2.64亿人民币的价格收购刚果(金)MIKAS公司等矿山公司的控股权,开始了对刚果(金)矿山资源开采的话语权。

也是在2008年,华友钴镍以2007年12月6日净资产4.48亿元为基础折股,整体变更为浙江华友钴业股份有限公司。

彼时正赶上全球金融危机,大部分矿业公司都撤退了,华友也遇到了自己困难:未能实现业绩目标需要对融资阶段的投资人进行赔偿。

最终,通过向投资人无偿转让部分股权,华友成功渡过了这一危机并存活了下来。

一直到2011年,伴随着国内智能手机产业的爆发和新能源汽车的初步试点,锂电池迎来了春天,华友钴业此前多年的布局也迎来了春天。

而这时已经搞定非洲矿产的陈雪华又带领团队回到国内,于2012年衢州建设了新材料制造基地,包括钴产品金属量1万吨,电积铜1万吨的产能。

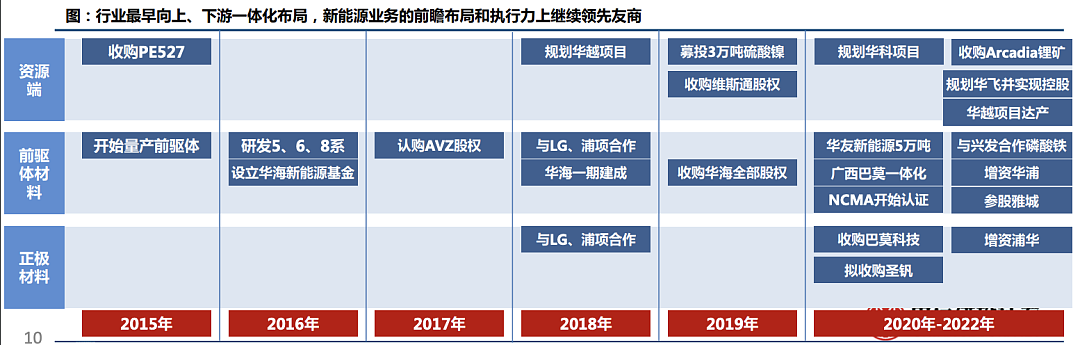

2015年,华友正式进军新能源项目,开始专攻锂电池原材料制造。

04

阵痛

进军新能源项目的同一年,华友钴业正式登陆上交所,开启了自己的“钴王”之路。

据华友钴业2015年年报,当时钴、铜两项产品的营业收入分别为22.76亿元、11.79亿元,占营业收入的85.84%。相比当时的另一家上市公司格林美钴产品营收的3.75亿元,陈雪华和他带领下的华友钴业由此被冠以“钴业大王”之名。

华友钴业上市之后于2016年募资17.93亿收购了刚果(金)PE527铜钴矿权区,进一步扩张矿产版图。

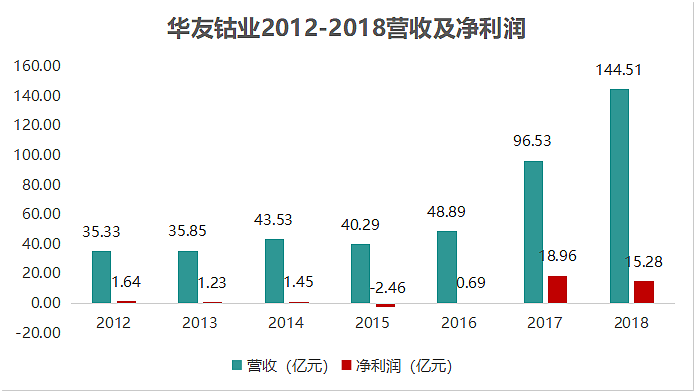

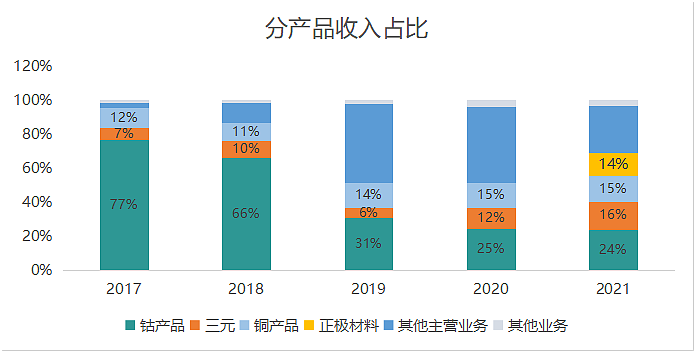

之后,伴随着“白名单”出炉,三元锂电池迎来宝贵的黄金发展期,华友钴业的钴产品占比更是在2017年达成收入翻倍,净利润27倍的增长。

然而在新能源汽车正如火如荼地发展、华友钴业刚刚取得2017年夺目的成绩之后,钴价却突然进入了下行周期。当时经过前一轮新能源车的投机发酵,国内冶炼厂对于海外矿山的定价选择观望,畏高情绪较重,最终导致了一场长达一年半钴价大跌。

据安信证券,在2018年3月-2019年7月间,钴价出现了深度回调,从68.5万元/吨的高位跌至22.3万元/吨,跌幅高达67%, 2019年底时回升至接近28万元/吨的水平。

钴铜具有伴生性,往往是一起开发,铜价也同样受挫。

而2017年时,华友钴业来自钴铜产品的收入在全部收入中占比约89%,这种“资源+冶炼”的模式高度依赖原材料价格,使得当时的华友在利润方面深受重创。

来源:Wind

2018-2020年间,公司收入虽然仍在维持增长,但净利润始终未恢复至2017年的高峰水平。

从钴价与华友的业绩对比来看,由于过度集中中上游,业绩往往随着国际钴、铜价的大幅波动而强烈波动。

只抓住上游原材料已经无法躺着赚钱,此时的陈雪华如同当初战略性暂时放下镍产品一样,重新开始审视自己的产业链问题。

05

再出发

如果说华友钴业的上半场靠的是陈雪华勇于下注的拼搏精神,那么下半场靠的则是陈雪华面临困境时的果断决策。

从目前最影响利润的原材料层面来看,自2020年以来,钴价已经出现了从底部回升的现象,业绩已经终于达到2017年高点的2倍。

然而这并不是陈雪华最看重的事情,因为只要不解决收入结构的问题,那么华友的业绩永远摆脱不了原材料价格波动的周期。

陈雪华要做的,是一件向下游延伸打造正极材料全产业链的大事——无论对于上游厂商还是下游厂商来说,扩张自己的产业链通常是能够降本的。

对于位处上游的华友来说,下游就是——三元正极材料及三元前驱体。

在三元正极材料和前驱体中,除了钴以外,还要使用到镍这一元素,尤其是能量密度更高的高镍三元(高镍811电池就是正极材料中镍、钴与锰的比例变成了80%、10%与10%)中对于镍的需求尤其高,因此再补充上游的镍矿就顺理成章。

这就是自2019年以来华友钴业所做的一系列布局的关键逻辑。

其中向新能源下游的拓展开启的最早。

华友于2013年就设立了新材料研究所,研发推出高电压四钴和小型锂电及动力等多种三元前驱体,2015年下半年开始量产三元前驱体产品,2016年研发了全系列三元前驱体。

2018年起正式与浦项、LG合资成立三元前驱体和正极公司,2018年华海新能源(目前已并入华友衢州)1期建设完成,2019年6月实现并表,前驱体产能持续扩张。

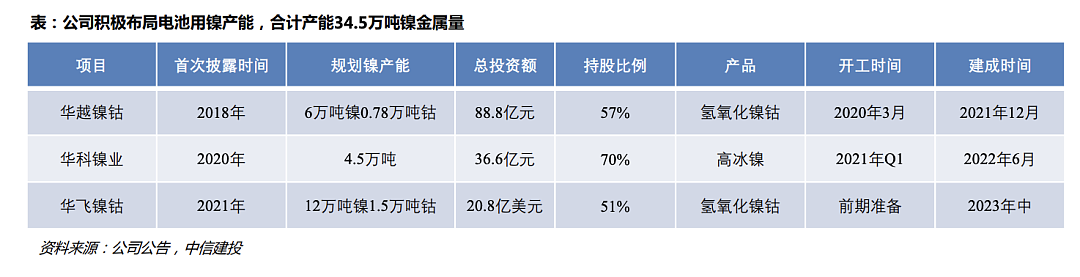

围绕三元前驱体的上游镍需求,陈雪华带队于2018年、2020年和2021年分别投资建设华越、华科和华飞项目,合计总产能34.5万吨镍金属量,湿法产能已有6万吨,在建24万吨,火法产能在建4.5万吨,是目前行业内电池材料企业中镍资源布局最超前的企业,也是湿法产能布局排头兵。

此外,陈雪华还剑指锂矿,2021年率先披露了其收购计划。

通过一系列产业链扩充,华友钴业已经完成了从周期到成长的蜕变,盈利周期性波动将有望显著减弱。

如今的华友钴锂手上已经拥有了六块宝:

刚果金的钴、印尼的镍、津巴布韦的锂、三元前驱体及正极锂电材料和低成本的铜。

不过,目前的仍有一个隐隐的忧虑。

虽然有磷酸铁锂相关储备,但公司大部分的产能仍然押在了三元锂上,而动力电池的“无钴化”——无论是特斯拉的方案还是磷酸铁锂的方案,都可能打击到目前仍然占据大部分的钴及三元相关业务。

不过,对于摸爬滚打出来的陈雪华来说,这条路或许从来也没有准备停下。

06

尾声

「十大风云浙商」组委会曾这样评价陈雪华:出身草根,从卖豆芽的小贩,到远赴非洲闯荡的钴业大王。

但这句话描述2015年时的陈雪华更为准确,要描述如今的陈雪华已经又略显单薄。

从豆芽到化工,从金属到新能源,从本土走向国际,这不仅需要掌舵者对于行业的热爱,更需要在每个时点上做出精准的判断。

但选择一个行业,前行的脚步就不会停止,正如陈雪华自己所说:

“谁都难。哪怕夜空中只有一颗星在闪烁,我们也要努力成为那颗星。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64