中国通胀水平低于预期,这是好事吗?

先让我们回忆一下中国这个极低的通货膨胀率是如何导致的。其实在2020年初,COVID-19爆发初期的时候,中国央行给到过一段时间的流动性支撑外,之后就立刻回到了去杠杆的逆周期操作之中。根据中国国家金融与发展实验室的报告,中国的宏观杠杆率从2020年末的270.1%下降到2021年的263.8%,在全球主流市场不断扩张杠杆水平的时候,中国的宏观杠杆率整体却是下降的,因而表现出来的就是流动性不足的结果。这其实也是一个发展中国家迈向发达国家的必要一步,是一个阵痛期。我之前跟大家简单介绍过,其实低通胀率的通缩,也就是通货紧缩,其实比通货膨胀更痛苦。在疫情前的很长一段时间,包括美国,澳洲在内的发达国家其实都苦于通胀水平达不到目标。而疫情实际上也是一个契机,让央行可以卯足了劲发钱,将通胀水平拉上去。

这实际上对平头百姓不是什么好事,如果手中没有资产,没有金融产品,这一轮的通胀带来的财富分配普通人并捞不到什么好处,反而在之后必须面对高通胀的痛苦。但如果是在通缩的情况,那更糟糕,这意味着社会整体经济水平处于紧缩的状态,居民都不愿意消费,企业不愿意融资,各大经济部门不愿意投资,社会整体的经济活跃度会下降。而这次中国这次出来的经济数据显示,PPI的数值远高于CPI的数值。这意味着什么呢?PPI是生产者价格指数,是用来衡量工业企业产品出厂的价格的指数。而CPI则是到了消费端的价格指数。生产端的出厂价格远高于消费端的价格,这意味着中下游的企业这时候利润是极薄的,因此他们从上游采购原材料,半成本的时候,成本很高,但是这个价格上涨,或者说成本,最终却没办法转移到下游的消费者手里。

从宏观的角度来说,这不是简单的“涨价这件事”消费者买不买账的问题,而是消费者手里,整体来说,是真的没钱,或者没有收入预期了。我们顺着这个逻辑推导下去,生产者成本居高不下,生产出来的产品想要涨价却涨不起来,因为消费端的需求不足,那之后生产者能做的就是裁员,减少生产。被裁的员工这时候不要说没了收入预期,连收入都没了,那就更加得缩衣节食。那生产者手里的东西就更卖不出去了。就这样形成了恶性循环。那这时候就需要央行出来出售干预了,赶紧给企业贷款,我借你钱你先生产着,以后会慢慢好起来的。但对普通企业来说,光有贷款不行,这融资成本还得低,不然企业贷来了款,一旦自身的发展增速超不过贷款的利息,或者说没办法满足扩张需要的资本支出,那比直接破产还糟糕,背着一屁股债破产。当然,这些是挑着坏的逻辑去说。如果央行介入,给了市场支持和信心,又有新的增量窗口出现,比如新的技术突破,或者新的增量市场,使得经济恢复活跃,那么情况将会得到扭转,资产价格,尤其是股市,就会走出底部区间,快速上行,并且在这个经济恢复的时段表现会非常不错。

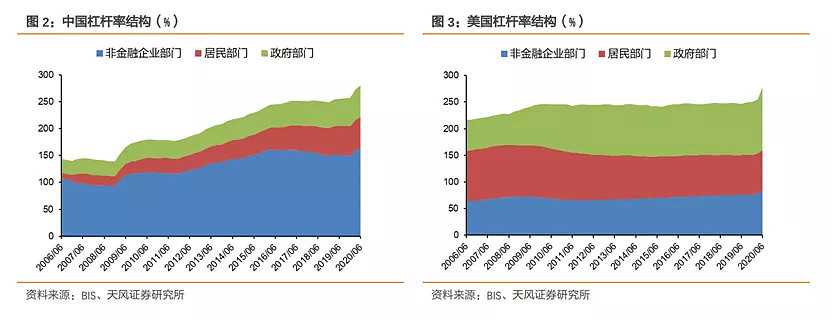

另外再稍微补充一下,宏观的杠杆结构分为三个部分,分别是非金融企业部门,政府部门,以及居民部门。中国的杠杆结构中,非金融企业部门占比是最大的,确实没啥空间了,而房地产是这里面杠杆用得最凶的,所以才要整治,因此企业部门暂时还得压一压。而政府部门大家可能也知道,中央政府还有空间,但很多地方政府是压力比较大的,这个部门还处于整理的阶段,暂时还不能放宽。那就剩居民部门还有空间,所以才大力倡导扩大内需。但是偏偏居民部分本身就比较保守,而且咱们华夏子孙历来就有储蓄的习惯,所以提高大家的收入预期就很重要了。从这个方向上去看,也是为什么要打压房地产和教育培训行业给中产阶级减负,而且要倡导共同富裕的其中一个解释了。

那大洋彼岸的美国烦恼就跟中国相反了,美国的通胀是太高了,这也是大家都知道的事情。其中最主要的通胀的推动力是能源的价格,同比涨幅达到27%。而美联储加息的时间也一次次被提前,目前市场预计,3月份就会第一次进行加息,今年加息的次数可能达到6次,年底甚至可能会开始缩表。那对于通胀过高的国家来说,其实最重要的问题是货币信用是否会受到威胁,这个事情对于美国来说是双刃剑,因为美元的强大,美国公司的强大,美股市场的吸引力,所以即使印这么多钱也还能控制。那硬币的另一面也就是这么强大的美元却被不断的透支信用,这个潜在的,长期的伤害还是很大的。所以美国必须要控制住通胀,加息缩表,修复美国国债的收益率。现在只讲国债收益率的话,去年中国国债的收益率是675个基点,但美国的国债收益率却是负的,加息缩表之后,国债收益率肯定是会修复的上涨的,而我们Go markets现在已经可以交易美国国债ETF了,7到10年期的中期国债与20年以上的长期国债,都能交易。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64