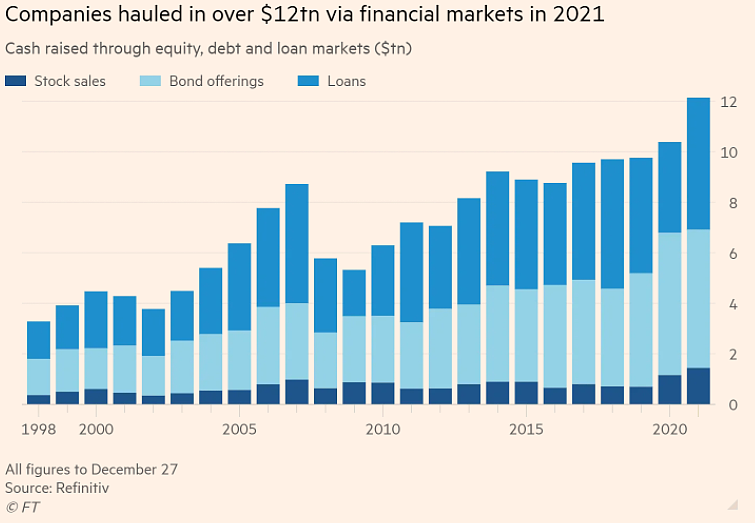

2021年全球资本市场“火爆” 企业筹资额超12万亿美元(图)

在各央行刺激计划的推动下,企业通过发股发债等活动筹集的资金比2020年高出近17%,比新冠危机爆发前的2019年高出近四分之一。

随着各国央行的一系列刺激措施和经济从疫情中的快速复苏推动全球许多市场走高,企业通过发行股票和债券以及签订新贷款协议在2021年筹集了创纪录的12.1万亿美元资金。

英国《金融时报》基于路孚特(Refinitiv)的数据进行的计算显示,在今年仅剩几天之际,企业筹集的现金已经比2020年(本身也是历史性的一年)高出近17%,比新冠危机爆发前的2019年高出近四分之一。

狂野的融资活动,突显了世界许多地区非常宽松的金融环境,尤其是在美国,企业筹集了逾5万亿美元资金。

“这是十分火爆的一年。”法国巴黎银行(BNP Paribas)的克里斯•布鲁姆(Chris Blum)说,“我们预计这一势头将持续至明年。每年你都以为市场这种疯狂的速度会慢下来,但它仍然会很强劲。”这位银行家负责帮助为杠杆收购融资。

随着电动汽车制造商Rivian和韩国电商企业Coupang等公司上市,企业筹集了巨量资金。

10至11位数的新贷款协议有数十笔之多,包括为Discovery与AT&T旗下华纳传媒(WarnerMedia)合并提供资金,以及为货运铁路运营商加拿大太平洋铁路公司(Canadian Pacific)收购竞争对手堪萨斯城南方公司(Kansas City Southern)提供资金的贷款。在规模约10万亿美元的美国公司债券市场,一宗又一宗的交易受到投资者追捧。

包括美联储(Fed)和欧洲央行(ECB)在内的央行在疫情最严重时期推出的大规模债券购买计划,帮助将借贷成本推至历史低点。银行家表示,再加上金融体系中存在大量现金,目前的环境极其有利于企业吸引新的投资者和放贷者。

尽管欧洲和美国的高评级公司债券发行有所放缓(许多蓝筹集团在2020年充实了资金),但垃圾级公司债券发行的激增,意味着公司债券发行总额只下降了不到3%,达5.5万亿美元。

这在一定程度上受到了私募股权投资活动的推动,KKR、黑石(Blackstone)和阿波罗(Apollo)等收购机构通过信贷市场借款,为今年总计约1.1万亿美元的收购活动提供资金。

根据路孚特和标普全球(S&P Global)旗下Leveraged Commentary & Data的数据,垃圾债券发售额较上年增长17%,接近6500亿美元,而新发行的杠杆贷款(贷给高负债借款人)增长逾一倍,至6140亿美元。

“无论你认为估值过高与否,现实情况是,金融系统中存在大量流动性,动物精神在并购市场十分活跃。”摩根大通(JPMorgan Chase)负责公司债券承销的高管凯文•福利(Kevin Foley)说。根据彭博(Bloomberg)的排名,他承销的公司债券交易数量为全球最多。

由于各大主要市场首次公开发行(IPO)激增,全球股票发行量突破了2020年创下的历史高点。股票发行总额达到1.44万亿美元,比上年增长24%。

特别是在美国,IPO数量与本就不俗的2020年相比几乎翻了一番,新上市公司包括芯片制造商格芯(GlobalFoundries)、约会应用Bumble以及巴西金融科技集团Nubank——沃伦•巴菲特(Warren Buffett)和腾讯(Tencent)都是Nubank的投资者。

“我们不只是打破了纪录,我们是碾压了纪录,”美国银行(Bank of America)美洲股权资本市场主管吉姆•库尼(Jim Cooney)表示。“两个数字相差甚远。”

然而,尽管整体股市交易量强劲,且涨势不错,但许多新股在上市后表现异常糟糕。追踪美国新股表现的Renaissance IPO指数今年下跌了8%,这是该指数自2009年推出以来相对标准普尔500指数(S&P 500)的最差表现。

在美国,特殊目的收购公司(SPAC)筹集的资金有史以来第一次超过了传统IPO。它们的发行量在第一季度非常大,之后有所放缓,但在今年最后几个月里,空白支票公司——从投资者那里筹集资金,然后寻找一个公司进行收购——源源不断地登陆市场,让本年度的总筹资额超过了1520亿美元。

瑞银(UBS)美洲股权资本市场联席主管布拉德•米勒(Brad Miller)表示,SPAC市场“很不一般”。他补充称,其结果是,现在“有大量公司在寻找并购机会”。

根据Dealogic的数据,目前有超过550家SPAC正在寻找目标,其中近200家公司要在2022年底之前找到。它们的成功或失败,在一定程度上将决定SPAC热潮是否会持续下去,还是会逐渐归于平淡,SPAC重新成为小众产品,就像2020年以前一样。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64