业内人士认为,监管机构试图稳定房价的计划“就像用水枪灭火”

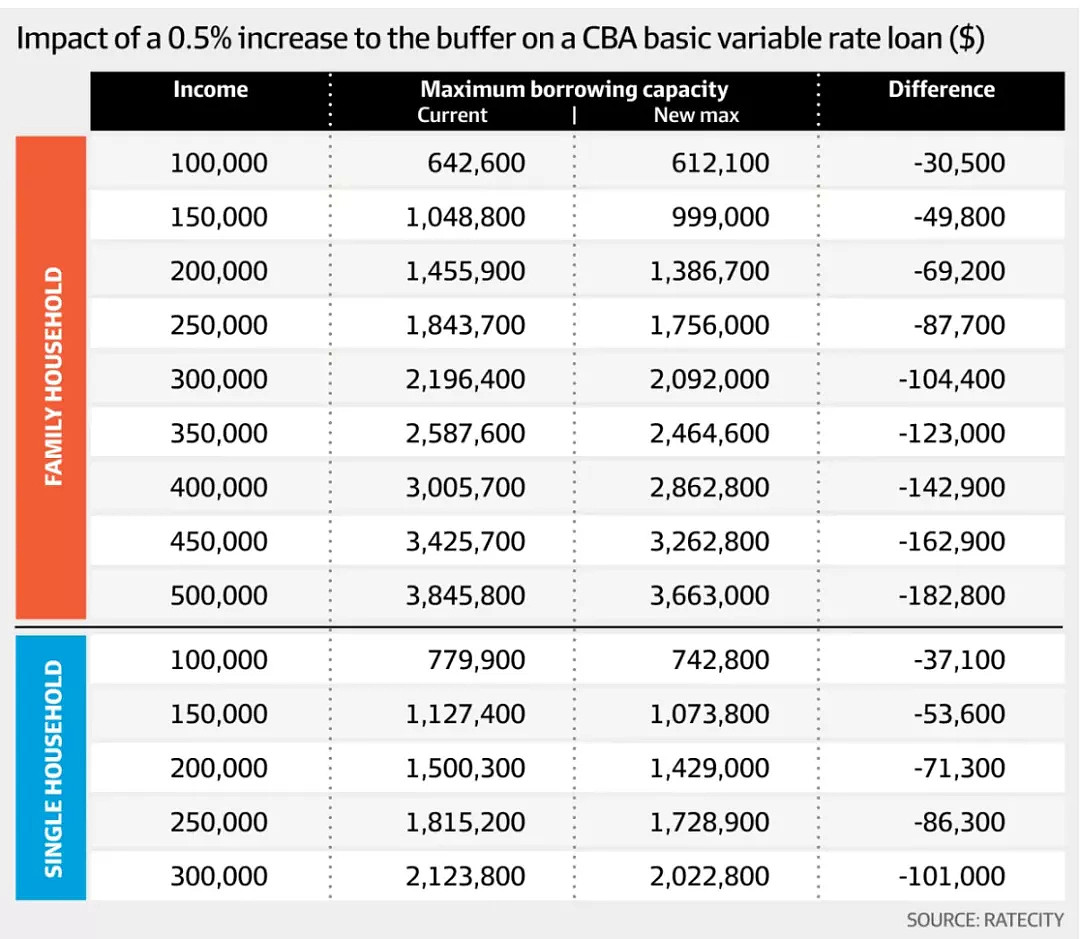

银行监管机构为限制失控的房价,于上周出台了最新措施。其提高了缓冲利率,以降低购房者的借款能力。

但业内人士认为,此举不太可能给火热的澳大利亚房产市场降温,尤其是对高端市场而言。

“这就像用水枪灭火一样,”位于Portsea地区的房地产经纪公司Kay & Burton的主管Liz Jensen表示。Portsea位于墨尔本西南约111公里处,是维多利亚州的海滨富人区。

Jensen研究Portsea地区房产市场已经超过30年,她表示,空前的需求水平和稀缺的房产数量,使得许多买家在物业网上挂牌之前就开始竞争。

全澳各地市场面临着相同的繁荣情境。根据Canstar的数据分析,在过去的三个月里,悉尼的房产中位价增长了超过6%,达到130万澳元,约合7.6万澳元,即每天攀升830澳元,增速令人咂舌。这也意味着房价每周上涨逾5800澳元,几乎是税前平均工资的6倍。

根据研究显示,堪培拉的房产中位价也飙升至95.6万澳元,涨幅达到7.5%,即66,700澳元,相当于每天攀升725澳元。澳大利亚审慎监管局于上周三令各银行在10月31日前将利率缓冲提高0.5个百分点,至3%。

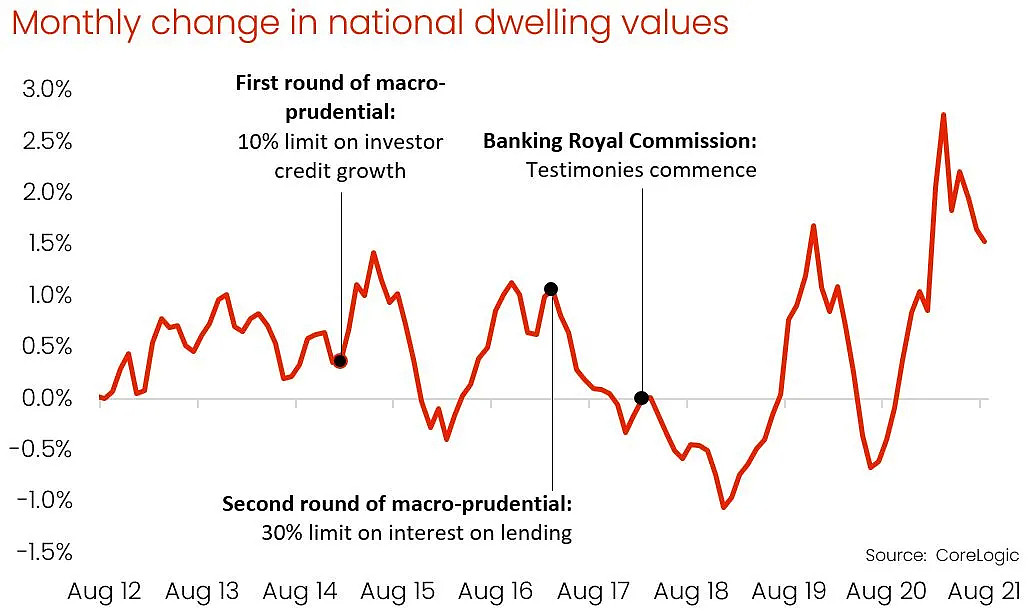

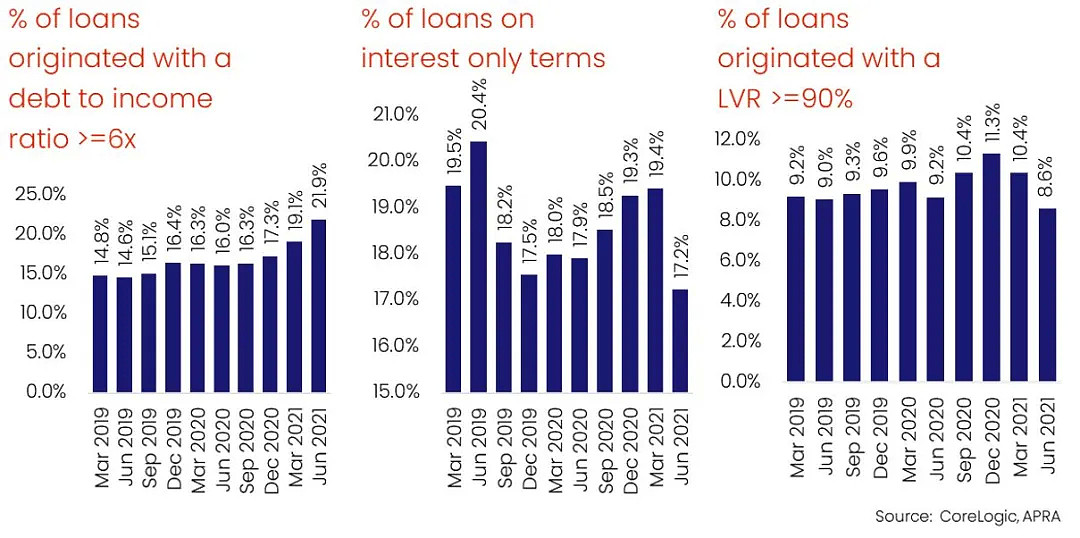

但自APRA在2017年3月和2014年12月分别出台仅付息贷款不能超过总贷款30%和投资房贷款年增长率限制以来,尽管经历了封锁、高水平的就业不足率、移民数量的大幅减少及就业不确定性,但澳洲8个首府城市的住宅价格指数仍跃升近40%。

监测利率和费用的RateCity研究主管Sally Tindall表示:“那些缓冲措施是针对与贷款标准有关的具体问题设计的,首先关注了投资者贷款的过度发放,然后是仅还息贷款的比例过大。”

Tindall指出:“这两种方法都有效地降低了相关领域的风险,但并没有导致房价下跌。”

根据政府统计数据显示,在2014年12月引入投资房贷款增幅限制后的12个月里,澳洲8个首府的平均房价从57.6万澳元左右升至63.8万澳元以上,涨幅约为11%。

而在2017年3月引入仅还息贷款占比上限后,房价在当年晚些时候皇家银行业委员会调查开始之前又上涨了10%。

Tindall表示:“导致房价下跌的原因,是银行在委员会召开之前及调查期间主动收紧了贷款标准。”

“这种情况大约从2017年底一直持续到2018年。贷款标准的收紧导致人们的借贷能力下降。”

春季已经到来

春天是每年房产的销售旺季,虽然今年的春季市场由于新冠疫情的封锁而被迫推迟,但随着限制措施的放松与消费者信心的增强,市场将在圣诞节即将到来之际开始活跃起来。

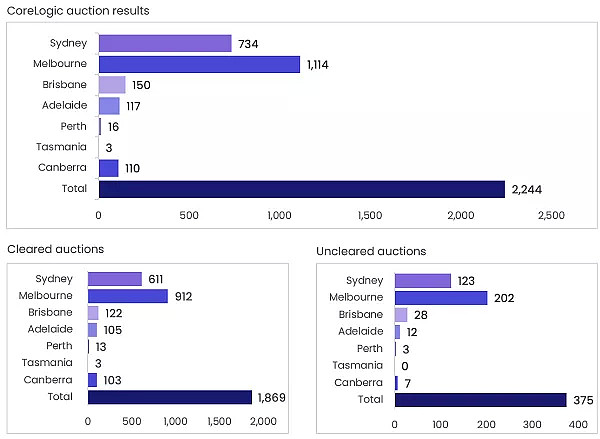

上周末,全澳有2244套住宅举行了拍卖,比前一周上涨了近40%。

墨尔本的拍卖房产数量上涨了60%以上,悉尼的拍卖场次也继续增长,而布里斯班举行拍卖的物业数量是自2017年11月以来最多的一次。

Cooley Auctions董事总经理Damien Cooley表示:“没有迹象表明市场放缓。”

从事房地产拍卖已有20年的Cooley表示,在截至9月底的12个月里,悉尼的清空率上升了逾23%,至84%,注册买家和出价者的数量都翻了一番。

悉尼房产的平均售价也涨了一倍多,达到230万澳元,超出保留价的平均金额也增加了一倍,约为12.4万澳元。

业内专家表示,对于那些在全澳房价最昂贵的城区,为高端房产竞争的大预算买家而言,缓冲利率无关紧要。

Morrell & Koren是一家主营高端物业交易的房产中介公司。其主管Emma Bloom表示:“我从未见过如此明显的富裕程度。”

“有些买家想同时拥有两处房产——一处在城市,一处在乡村或者是海边度假屋。在我们找到他们想要的物业之前,他们还会要求一套临时住所。”

不过,对于难以凑齐首付的首次购房者,或被关在“利率监狱”的借款人来说,缓冲利率的提高是一项艰难的挑战。

“利率监狱”指的是由于苛刻的条款,借款人无法转向更优惠的利率。

贷款经纪公司Two Red Shoes的主管Rebecca Tarrett-Dalton表示,这也会损害租房者、单亲父母和单身买家的利益。

“尤其是那些有着学生贷款的工作者,他们在刚毕业的时候就背负了所谓的’单身税‘,他们需要用一个人的工资来支付和两个人开销差不多的物业费、网费、水费和电费等。”Tarrett-Dalton表示。

限制措施的确对部分买家构成阻碍

对于像Shannon Day-Herbert和她的丈夫Peter Mattews这样的年轻购房者来说,缓冲利率的提高是又一个挫折。

他们已经被首付更高、贷款意愿更强的买家挤出了悉尼北海滩。

Day-Herbert是一名幼儿园老师,而Mattews是一位律师。他们过去一直想在悉尼更北边的地方购置一处房产。

“在一个房价快速上涨的市场,这将降低我们的借贷能力。” Shannon说道。“房价已经失控了,我不敢相信竟然涨了这么多。”

APRA表示,将把缓冲利率提高50个基点,从2.5%升至3%。这意味着,银行在评估借款人的借贷能力时,需要在自身产品的利率上加上3%。

由于澳大利亚央行对现金利率仍持温和态度,APRA已表示,如果缓冲利率的调整未能降低市场热度,将采取新一轮措施。

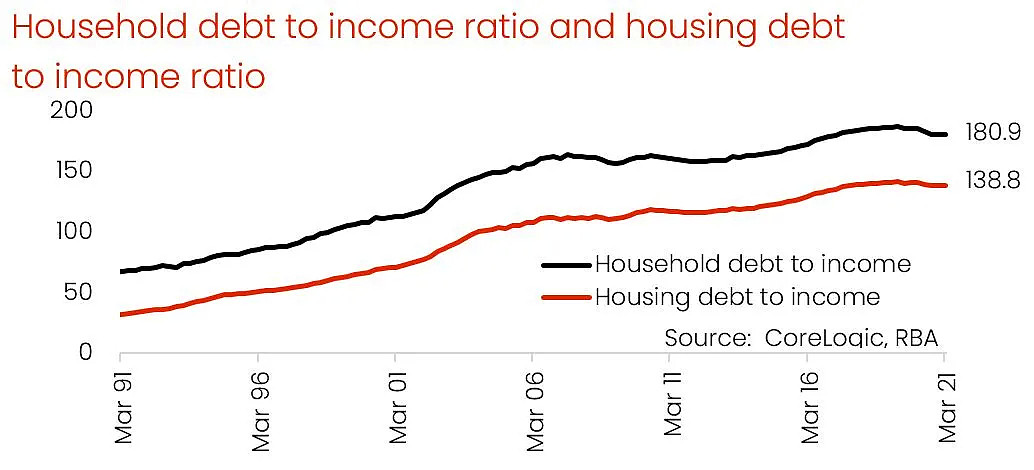

银行经济学家预计,如果高债务收入比值,即高DTI的贷款水平继续上升,监管机构就将以其为目标。

九月,超过20%的新贷款DTI指数超过6。而许多人也越来越怀疑澳大利亚央行在2024年之前不太可能加息的观点。

监管机构和联邦政府面临的两难境地是,在社会艰难地从两年的封锁中复苏之际,要在不损害经济增长的情况下控制飞涨的房价。

根据澳大利亚房地产委员会Property Council of Australia的数据,房地产业是澳大利亚最大的雇主,拥有约140万个就业岗位,超过农业、矿业和制造业就业岗位的总和。

该委员会称,这也是澳洲最大的行业,占国内生产总值的13%,每年支付约1060亿澳元的税收。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64