九月股市或颠簸,投资需谨慎

周二美国标普指数在触及新的记录高位后回落,收盘于稍低于历史高位。8月份美国三大股指均以上涨收盘,标普指数月涨幅达3%,纳斯达克指数上行4%,道琼斯指数涨幅为1.3%。

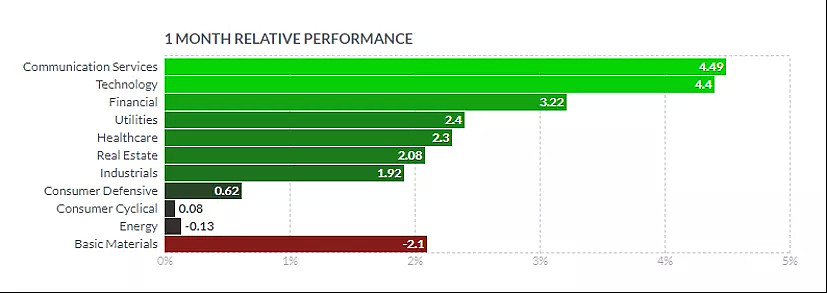

从板块表现上,信息服务、科技与金融板块表现最为强劲,分别涨幅达4.49%,4.4%与3.22%。工业原材料与能源板块表现最弱,下滑幅度分别为2.1%与0.13%。对经济重启敏感的行业板块表现薄弱,表明投资者对经济反弹的前景并不看好。

美股各板块8月份表现

来源:Finviz

美国标普指数今年创新高51个交易日,在过去的10个月中有9个月收涨,九月份的美股市场是否还会延续涨势?从历史表现上看,美股九月份跌多涨少,虽然股市走势并不一定会重复历史,但股市的颠簸前景可能是今年9月份行情的必然,投资者需要关注一些主要的影响因素。

经济反弹速度放缓已经逐步显现

从美股分行业板块的走势看来,与经济重启敏感性的股票板块仍然滞待,表明投资者对经济放缓的担忧增强。美国重要的经济数据同时反应出经济反弹放缓的迹象,7月份美国零售数据出现大幅下滑,消费者信息指数在8月份下跌13%;服务业与制造业PMI出现走弱的迹象。

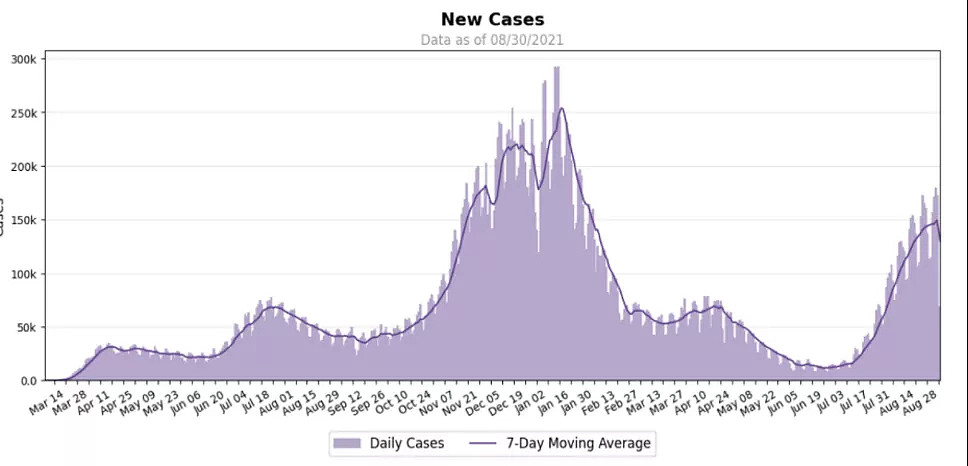

Delta变异病毒的传播与受染人数的激增成为抑制美国经济反弹的重要因素。美国7日平均受染人数上升至17000,返回至1月份高位。

美国Delta受染人数变化(7日平均值)

来源:美国疾病控制与预防中心

8月份受美国大企业二季度业绩财告的强劲表现支持,股市进一步上扬。但一些龙头企业包括脸书与特斯拉汽车同时表示出对三季度业绩增长放缓的预期。因生产原材料供给与劳动力市场短缺,企业的创收能力将受到抑制。若龙头企业业绩在三季度明显放缓,美股大盘有可能会出现一波修正。

美联储将正式开始削减购债规模

美联储在上周五的杰克森霍尔会议上明确表态将在今年年底开始削减购债规模,这是美联储新一轮收紧货币政策的开始。

美联储的货币政策依据主要有两个,一方面是就业市场,从当前的就业数据看,美国失业率稳步下滑,从目前的月就业人数的速度计算,美国将在年底恢复到疫情前的充分就业。另一方面,通胀率自4月份以来持续运行在5%以上,虽然一些经济学家认为美国通胀率在7月份已经见顶,但若就业市场能够持续改善,美联储将无法避免的加快削减购债的速度。本周五的美国非农业就业数据将是投资者需要关注的重磅,这也是美联储在9月议息会议前的最后一次非农数据。美联储在9月份22-23日举行新一轮的议息会议,届时投资者将对其政策与前景的预估做出极为敏感的反应。

另外,当前欧盟区的消费者物价指数(CPI)预期将上涨3%,为10年最高水平。欧洲央行将在9日举行货币政策会议,央行官员已经在是否对资产购买规模削减的问题上出现分歧。虽然我们并不预期欧洲央行将对货币政策有任何的调整,但在高通胀的压力下欧洲央行的任何偏鹰派的表述都可能引发金融市场的波动。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64