去年回报258%!从“达利欧”到“索罗斯”,半夏李蓓的逆袭

“私募魔女”李蓓常常以颇具个性的大胆观点出圈,作为半夏投资的创始人,她的业绩也没有令投资者失望。

根据私募排排网的数据,李蓓旗下的半夏稳健混合宏观对冲基金2020年取得了258%的傲人回报,在国内宏观对冲基金中排名第一。

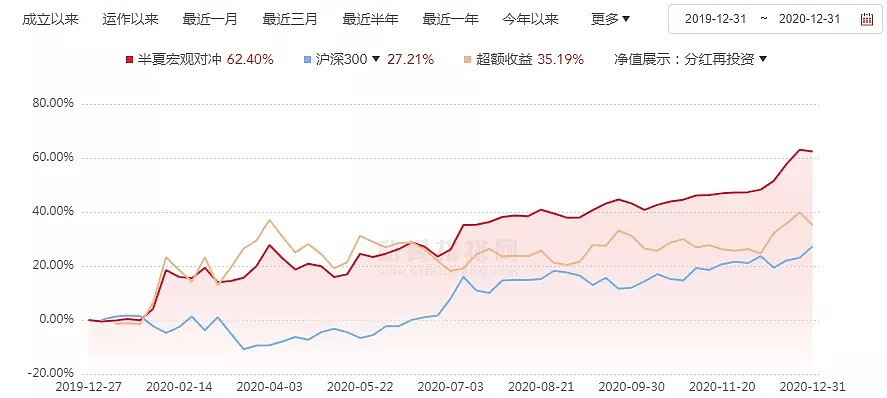

旗舰基金半夏宏观对冲同期回报率为62%,也远超过同行约40%回报率,一举成为国内宏观对冲基金的领头羊。

宏观对冲策略是基金经理通过宏观研究,识别金融资产价格的失衡错配现象,集中资金对相关品种的预判趋势进行操作。投资标的众多,包括股票、债券、期货、大宗商品、贵金属等,并以多空仓结合。

目前,国内证券私募圈仍以纯股票多头私募为主,宏观类、债券类仍属“少数派”。相比而言,华尔街的私募基金多以宏观对冲策略为主,比如索罗斯的量子基金、达利欧的桥水基金等。

2020年的战绩得益于李蓓对宏观趋势的敏感判断。2020年1月,疫情开始蔓延,经济渐显疲弱态势,李蓓果断大胆地选择做空股票和大宗商品。

在最近一次接受彭博专访时,李蓓透露,当时“超级便宜”的看跌期权使她能够增加杠杆,使得半夏在第一季度市场下跌时,就囊获了61%的收益。

不过杠杆放大收益的同时,也放大了波动性。据李蓓近期透露,半夏宏观对冲周度净值出现了5%左右的回撤,月度净值出现了3%左右的回撤。相比之下,高波动的半夏稳健,因为仓位系数是半夏宏观的2.5-3倍,也就是使用了一定的杠杆,周度净值回撤15%左右,月度净值回撤10%左右。

半夏2020年的靓丽成绩与2019年的落寞形成鲜明对比。那一年半夏投资仅录得9%的回报率,与牛市中的公募基金相形见绌,大批投资者选择了从半夏稳健赎回。

这一次挫败也使李蓓开始反思,桥水策略是否适用于中国,也是从这时开始,她选择从“桥水”转型“索罗斯”。从2019年中期,李蓓把半夏稳健的仓位系数提高到半夏宏观的2.5-3倍,使用一定的杠杆,变成风险水平与纯股票多头基金基本相当的高波动系列。

李蓓认为,桥水主要通过分散投资来抑制波动性,并且提供免费研究来吸引机构客户。

在接受彭博专访时,李蓓表示,桥水低波动性的投资策略在中国行不通,稳定的回报对习惯短期回报的投资者没什么吸引力。每月提供两份免费的研究报告无助于吸引新的资金,而大型机构也因为她的基金规模太小而犹豫不决。

她认为,中国基金在判断公司利润和商品价格方面有明显优势,“对我们来说,这是赚钱的好时机。”

去年,在接受远川研究所采访时,李蓓也表达了她在全球最大对冲基金面前的自信:

桥水也要来中国做宏观对冲基金,我估计大概率我业绩会比他好。我们对产业很熟悉,知道大家在想什么,这个东西是需要你很接地气、深入细节的理解产业才做的好的。

目前看来,事实也是如此。桥水的“全天候中国战略”(All Weather China strategy)自2018年推出以来,截至去年7月的年化回报率为22%。据李蓓,这一比例低于半夏稳健同期的85%,不过李蓓也指出,两家基金的战略没有直接可比性。

不过,对于李蓓来说,杠杆是魔法也是魔鬼。她在3月的文章中写道:

当杠杆带来更高的收益,它看起来充满了魔力,当杠杆在黑天鹅面前放大着人和基金的脆弱性,它像一个魔鬼。

去年杠杆投资为半夏稳健带来了可观的回报,但同时还有巨大的压力,李蓓坦言,“从精神上,可以说遭遇了过去3年前所未有的压力,人瘦了一小圈。”

李蓓近日宣布,把半夏稳健的仓位系数降到2,并且未来原则上不再继续向外部投资人开放,只向外部投资人开放低波动的半夏宏观和中波动的半夏平衡。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64