一代传奇退位!“量化之神”西蒙斯是怎样炼成的?

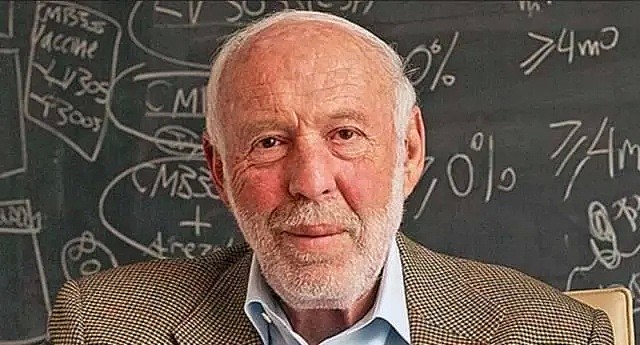

领导了一场量化投资革命的西蒙斯,已经辞去文艺复兴董事会主席的职务。从天才数学家到华尔街人尽皆知的“量化之神”,西蒙斯走过了怎样的人生轨迹?

有这样一家基金公司——公司创始人不住在能俯瞰中央公园的曼哈顿顶层豪宅,而是住在僻静的纽约长岛。

创始人并非金融专业出身,而是典型的“斜杠青年”:年轻时在数学领域取得极高成就,拿到了很多人梦寐以求的终身教职之后,急流勇退,选择另辟蹊径,转向投资领域。

这家公司的旗舰基金产品,没有人真正了解它到底是如何运作的,但是它先给自己颁了个奖——对,名字就叫做“大奖章”基金(Medallion fund)。

事实证明,“大奖章”三个字也配得上这只基金:

自1988年成立以来,该基金年均费后收益率高达39%。在1994年至2014年中期的这段时间里,其平均年回报率更是高达71.8%。

而其表现最好的年份正是危机期间,比如2000年互联网泡沫,在其他对冲基金同行哀嚎遍野之际,大奖章基金获得98.5%的净回报。2008年金融危机,大奖章基金同样大赚80%。

甚至在1988到1999年索罗斯最辉煌的11年中,其总收益率1701%也远远不及西蒙斯的2478%。大奖章基金在1990到1999年的十年间,夏普比率高达1.89,远远超过同期共同基金行业最巅峰比尔米勒的0.64。

2020年全球市场大动荡,大奖章基金飙升了76%。

没错,这家基金公司就是开创了量化投资先河的文艺复兴公司,而公司的创始人、被称作“量化基金之王”的西蒙斯近日宣布将从文艺复兴退位。

西蒙斯几周前在给客户的一封信中说,将于1月1日辞去文艺复兴科技董事会主席一职。西蒙斯今年4月年满83岁,他将继续担任董事会成员。

曾经的数学教授、密码破译者,西蒙斯在不惑之年踏上了投资之路,他是如何塑造“史上最成功的投资公司之一”的呢?

01

天才少年

出生于1938年的西蒙斯,14岁的时候就有一个梦想:到顶尖学府MIT学数学。他后来的确申请并被录取了,用他自己的话说,“命中注定要来到这里”。

往后十多年,天才少年西蒙斯的发展便沿着一条经典的数学家进阶之路,进行得很顺利:

20岁毕业于麻省理工数学系;

23岁在加州大学伯克利分校拿到博士学位;

24岁去哈佛任教;

26岁被国防部分析研究所请到普林斯顿,表面上搞研究,实则为军方破解密码,但“过于精通世故”的他因为在报纸上公开发表反战言论,又私下接受记者采访,从而被国防部解雇,这是西蒙斯第一次被解雇,也是最后一次;

30岁在石溪大学当上数学学院院长,原因之一就是可以解雇人,而不用担心再被解雇了……

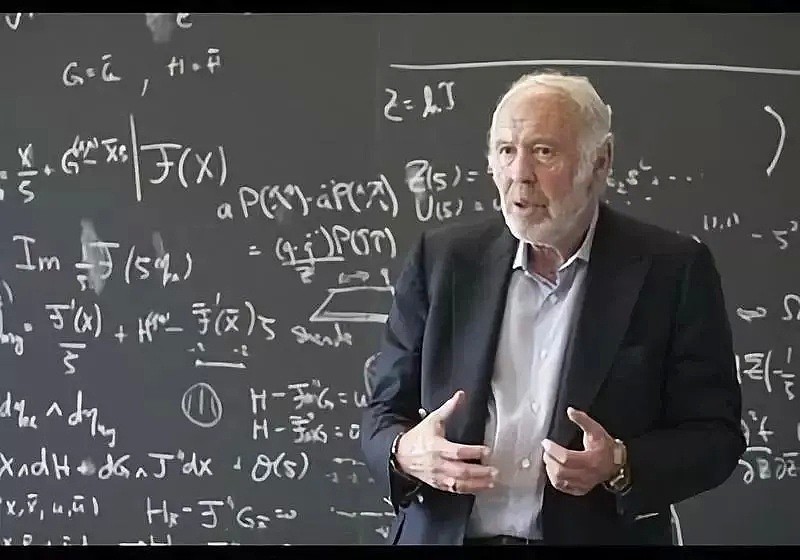

西蒙斯在1974年和陈省身联合创立了著名的Chern-Simons理论,这一定理成为了解决庞加莱猜想证明的重要途径,后来也成为弦理论的基础。两年之后,西蒙斯获得了每5年颁发一次的全美数学科学维布伦(Veblen)奖金,这是几何世界里的最高荣耀。

他还申请过诺贝尔奖,但遗憾的是并没有最终捧起这座丰杯。

如今,在西蒙斯办公室的一面墙上还挂着一幅被称为Chern-Simons方程的画,四十多年来,这个方程定义了许多的现代物理学定理。

02

不惑之年,转向投资

在40岁之前,西蒙斯就已经实现了很多人一生挤破头都很难实现的梦想:30多岁就确立“陈-西蒙斯定理”,在大学中已经拿到让无数人羡慕的终身教职……

人生赢家的样子,大概就是这样吧?

在自己的领域有了突破性贡献之后,继续在象牙塔内,读书、研究、传道解惑……

但是,西蒙斯并不满足。

40岁时,刚到不惑之年的西蒙斯,决定另起炉灶,把目光转向投资。

1978年,西蒙斯在挨着石溪大学的商业区成立了一家公司,这家公司也就是对冲基金公司文艺复兴科技的前身。

西蒙斯将后来的公司取名“文艺复兴”,颇有向500多年前那场轰轰烈烈的欧洲文化运动致敬的意味。如果说当年欧洲文学、艺术、哲学等领域内的大师们将人类文化推上了一个发展的高峰,那么“文艺复兴科技”则借助科技的力量攀上了金融领域的财富顶峰。

西蒙斯一开始只是进行各种基于基本面的交易(fundamental trading),“毫无章法,苦不堪言。”凭借着数学家的直觉,他认为在市场上一定可以用更符合统计学的方式挣到钱。于是,他聘请了他当年在军方工作时结识的另一位数学家,创建预测货币汇率方向的模型。

上世纪80年代、90年代,大多数投资界人士还在靠阅读年报、与高管聊天以及依靠直觉进行投资决策,西蒙斯决定让电脑来进行交易。

早期,他没有雇佣任何华尔街背景的精英,而是从大学和国家实验室里挖来科学家和数学家。这样一帮学术狂人建立了数据预测模型,创造了尚未被市场认可的量化交易模式,西蒙斯的部分模型使用了机器学习的早期算法。

上世纪80年代,不少投资公司都会应用模型来进行交易投资,但是他们的宗旨是模型得出的结论仅给交易员提供参考意见。然而,接受过完备科学教育的西蒙斯制定出完全依靠模型做交易的商业思路。后来,公司的成功证明了这一决策的正确性。

03

解码金融模型

首先,西蒙斯引用“有效市场”(efficient market)的理论说,其实数据里面什么也没有。比如价格数据会预示未来的种种情况,所以某种程度上说价格总是对的,但事实上不是。包括历史数据在内,数据里有一些异常情况。

不过渐渐地,西蒙斯领导的团队发现了越来越多的异常情形。其中没有一种应该作为极端异常的情形排除在外,忽略不计。它们属于细微的异常。将这类微妙的异常集合在一起,就可以开始准确预测某些事。

投资者最关心的莫过于,模型有多精密?是那种方程式和算法的庞然大物,还是些简单的东西?

西蒙斯说,今天的模型系统相当精密,可那也不是一大堆堆砌在一起,它应该算“机器学习”。其过程类似于:

你发现一些可以用于预测的模式,会猜测哪些是有预见性的,接着就在电脑上测试,测试结果可能是你猜对了,也可能猜错;接下来,你利用长期历史数据、价格数据等信息做测试;最后把它们加入系统,如果有效就留在系统里,无效就剔除。

因此,西蒙斯认为,系统不存在什么精密的方程式,至少在预测这个环节没有。但预测不是系统唯一的环节,还必须了解交易时的成本,一旦交易就可能影响市场动向。普通散户买个200股还不会怎么影响,可要是你想买20万股,就会推升价格。

那么问题来了:价格会被你推高多少?会不会因为那么做过于扭曲市场,让你自己也没法获利?所以必须了解成本,必须明白怎样尽量减少波动,减少自己所有持仓的波动。西蒙斯说,满足这部分要求,得用一些非常复杂的应用数学,也不是什么惊天动地的高深学问,可是很复杂。

此外,这个模型是只涉及数学领域,还是多个领域?

西蒙斯没有透露具体用了哪些理论,而是说大部分用到统计学,还有些概率论。模型的研究范围很广泛,涉及各类可能有效的事物。它是个大电脑模型,由一个主模型控制一定规模的资金,但不会控制庞大的资金,因为那样会太影响市场。主模型操纵的规模在合理的范围内,永远不会变成独霸市场的大怪兽。毕竟,要是一家独大也就没有对手方了。

04

文艺复兴能够穿越牛熊吗?

在投资界,要评判一只基金好不好,往往不是看在牛市的时候能够带给投资者多少收益,更要看在熊市中,能够如何控制回撤。

文艺复兴旗下的大奖章基金堪称对冲基金界的传奇。

自1988年成立以来,该基金年均费后收益率高达39%。在1994年至2014年中期的这段时间里,其平均年回报率更是高达71.8%。

而其表现最好的年份正是危机期间,比如2000年互联网泡沫,在其他对冲基金同行哀嚎遍野之际,大奖章基金获得98.5%的净回报。2008年金融危机,大奖章基金同样大赚80%。

甚至在1988到1999年索罗斯最辉煌的11年中,其总收益率1701%也远远不及西蒙斯的2478%。大奖章基金在1990到1999年的十年间,夏普比率高达1.89,远远超过同期共同基金行业最巅峰比尔米勒的0.64。

不过,大奖章基金的高昂收费也是业内知名。美国对冲基金行业普遍的管理费率是2%,外加20%的业绩提成。

而大奖章基金向投资者收取至少36%的业绩提成,另加5%的管理费。相当于赚的钱有一半被大奖章基金拿走,但即便如此市场依然趋之若鹜。

不过实际情况是有价无市,大家想买也买不到。目前大奖章基金仅向公司员工、前员工和少数老客户开放。

2020年全球市场大动荡,大奖章基金飙升了76%。

但从整体来看,去年文艺复兴并不好过,市场急剧的波动性让量化模型备受考验。

2020年,文艺复兴的资管规模为近600亿美元,较前一年的750亿美元资管规模大幅缩水。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64