破碎的不仅是“蛋壳” 人们如何沦为互联网金融的筹码(图)

本文转载自多维新闻,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

2020年底,一连串的“爆雷”再次在中国大江南北接连响起。随着11月以来,中国知名互联网长租公寓运营商,蛋壳公寓资金链的断裂,在北京、上海、广州、武汉等中国大中城市,近万人面临无家可归的境遇。高额租金贷、变相资金池等金融操作与房屋租赁的结合,不仅碾碎了“蛋壳”,更碾碎了互联网金融的资本神话。

“互联网+地产+金融”的长租房模式原本是为解决城市租房难进行的创新,但是资本的贪婪和政府的疏于监管却再次让其演变为一场庞氏骗局。(新华社)

从11月中旬开始,蛋壳公寓资金断裂、老板准备要跑路的传言就已再现市场。尽管此后蛋壳公寓第一时间出面否认,但是,大量房东被蛋壳公寓拖欠支付房租长达几个月甚至一年的情况却毋庸置疑。随着传闻的蔓延,恐慌开始发酵,进入11月下旬,依然没有收到租金的房东开始维权、收回房屋,租户遭到驱赶。已经一次性支付了全部租金的租户,一时间不仅无家可归,并且还需要继续支付高额的租房贷款(租金贷)。

于是,冲突再次升级,被驱赶搬离的打工者、刚刚毕业的大学生与房东之间时有爆发冲突,并已经向中国公安机关报案。蛋壳公寓相关供应商、房东、租互也已经开始聚集维权。在上海,蛋壳公寓的工作人员一日就曾接待投诉人员600余人,而在北京,蛋壳公寓不得不设立近百家投诉受理点,来应对危机。

12月1日,上海市房屋管理局表示,已约谈蛋壳公寓相关负责人,要求企业妥善处理矛盾纠纷。希望房东不得采取断水、断电、换门锁等方式,干扰、影响、驱赶租客。并且对于退租后的贷款征信问题,可以申请深圳前海微众银行(简称微众银行)的“征信保护”。

12月2日,微众银行针对蛋壳公寓事件发布公告表示,所有受蛋壳公寓事件影响的微众银行客户,经客户提出及确认后,剩余贷款本金将给予免息延期,在2023年12月31日之前,微众银行将不扣款、不计息,不影响信用记录。微众银行仍会继续推动对蛋壳公寓的救助和重组方案。并且据微众银行数据统计,截至12月1日整个事件中目前已波及近16万人,其中已有近4万人完成“征信保护”登记。一场企业资金断裂和“信用爆雷”正在演变成一个公共事件。

12月3日,更有一位在广州打工的蛋壳公寓租户,在朋友圈留下了“对不起”三个字后,点燃房子,从18楼一跃而下。整个事件再次增添了一抹血色,引得众多自媒体运营号又开始站起了人“血馒头”。

从整个事件的发端来看,似乎源于11月初在网上流传的一则关于“蛋壳公寓负责人跑路、面临倒闭”消息。尽管11月14日,蛋壳公寓在微博发文澄清,是因为部分合作方因与蛋壳公寓存在商业纠纷,采取了过激行为,发布了不实消息。这引发了社会对蛋壳公寓资金链和信用的担心与恐慌。

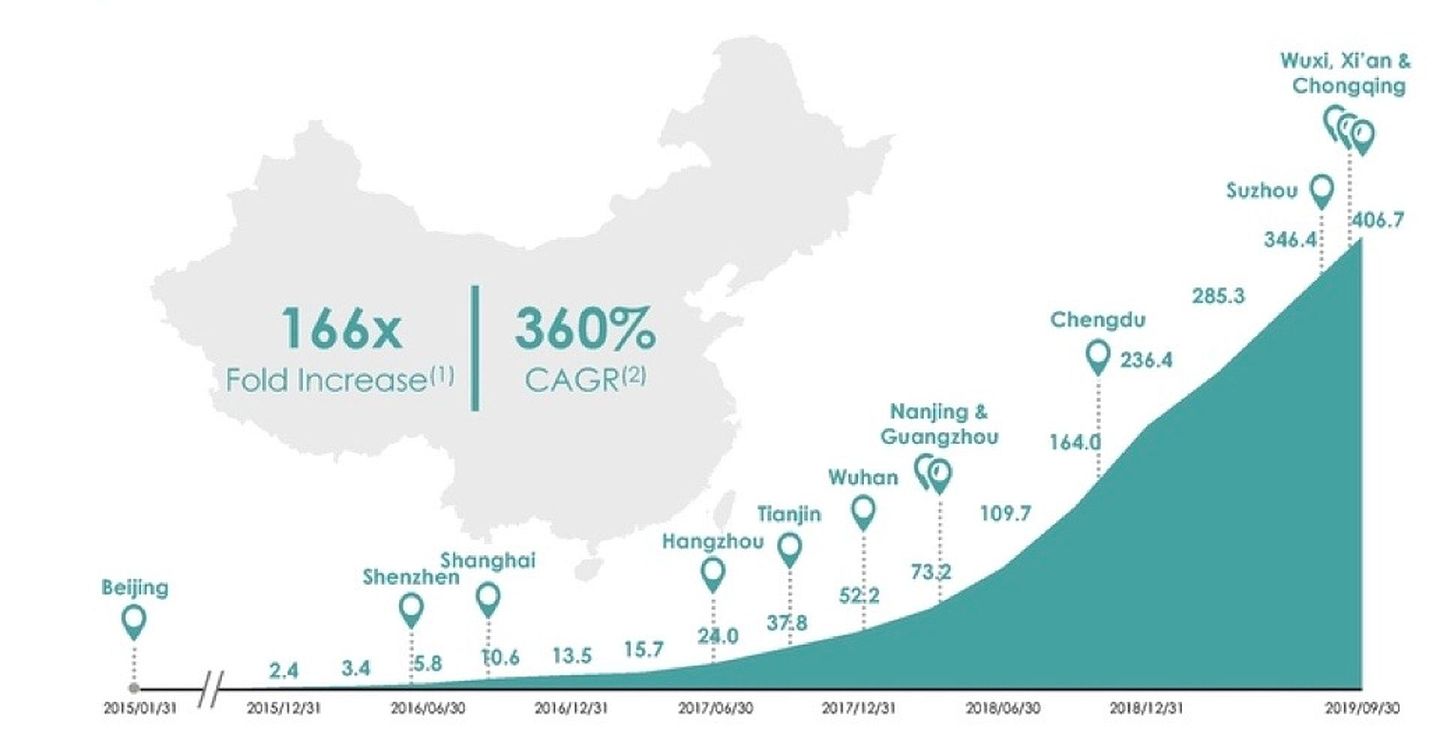

但是实质上,蛋壳公寓过于激进的扩张模式和高杠杆的金融运作才是引发信任危机的根本。蛋壳公司成立于2015年。在那个中国“互联网+”风起云涌,金融创新被无限神话的时间,蛋壳公寓通过将房屋租赁与互联网金融的结合,在成立之初就得到了资本的追逐。从2015到2019年在美国上市,蛋壳公寓运营规模从2,000余间租赁房屋迅速增长至40万间,运营收入也迅速增长至50多亿元人民币(1元人民币约合0.15美元),年增长率达到近200%。作为一个重资产的房屋租赁中介公司,从手机房源到寻找租户,再到一个月一个月的收取房租,蛋壳公寓能够如此快速的成长一度业内惊诧不已,更令助推其上市的私募基金、蚂蚁集团,以及美国的华尔街投行振奋不已。

其中,蛋壳公寓依赖得以快速成长的秘密就在于“金融资本的运作”——通过炒作“长租公寓”和“互联网金融”概念迅速融资。然后,蛋壳公寓利用融资,以“高价收购房源,低价出租”的高额补贴模式,迅速抢占资源、做大规模、一方面垄断市场,另一方面提高估值。这是当时,包括共享单车、网络打车在内,中国“互联网+”企业的普遍玩法。之后,利用高估值,再进行融资,再通过补贴圈占市场、扩大规模,再次提高估值。直至整个企业被金融资本推上股市。即使整个企业依然无法实现盈利,甚至连盈利模式都没有,但是在华尔街金融家的操作下,依然可以实现股价暴涨。

与此同时,蛋壳公寓还通过“互联网金融”的监管漏洞,进行资金错配、建立资金池,开展高杠杆的租房贷款务。蛋壳公寓利用长租概念,一方面要求租户一次性支付一年甚至更长时间的租金,而另一方面只是按月支付给房东租金。正是利用这个时间差,大量租户的房租实际上已经被蛋壳公寓节流,形成了庞大的资金池。

蛋壳公寓在中国各地营运房间数量迅速增长。(蛋壳公寓招股书)

如果那些外来打工者和刚毕业大学生没有能力一次支付长期房租,蛋壳公寓还可以通过第三方金融机构,例如微众银行等金融机构,向他们提供租房贷款,即所谓的租房贷。之后再由微众银行向蛋壳公寓垫付全部租金。在这一过程中,蛋壳公寓不仅提前收入了租金,转嫁了违约风险,同时还可以收入一部分银行佣金,可谓“一举三得”。

与其说蛋壳公寓的本质是房屋中介,其实更像一家互联网金融企业。庞大的资金池不仅可以帮助蛋壳公寓实现快速扩张,还可以进行其他投资。看起来,房屋租赁与互联网金融的结合,似乎在解决了中国楼市长效经营机制,甚至发展成为第二个蚂蚁集团犹未可知。

然而,殊不知在蛋壳公寓高速膨胀的背后却隐藏着巨大的隐患。在没有足够盈利能力和资本金保障的情况下,企业的快速扩张必然异常脆弱,尤其是对于拥有巨大资金池的类金融企业。不论是市场基本供需发生变动,还是资本市场的利率、汇率波动都有可能导致资金链的断裂。

对于整个资金池的挪用、侵占将不可避免,甚至资金池早已被透支一空,沦为了一场彻彻底底“庞氏骗局”(用后来的客户资金,来填补之前的投资人收益,靠不断吸纳新客户维持骗局)从而引发整个社会的动荡。

很不幸,蛋壳公寓再次印证了金融投机的脆弱和资本的贪婪。随着2019年底新冠肺炎(COVID-19)疫情的爆发,中国的租房市场急速萎缩,蛋壳公寓赖以维持高速扩张的“资金错配”滚动骤然停摆了。就如一辆紧急刹车的货车,所有的“蛋壳”都摔得粉碎。

与此同时,来自美国股市的融资也已经被终止。美国经济的衰退,美国对于中国概念股的打压,以及蛋壳公寓收支的急剧恶化,使得2020年1月市值还高达27.4亿美元的蛋壳公寓到了11月份市值已经缩水到不到2亿美元,股价一度跌破1.5美元。

正所谓,屋漏偏逢连阴雨。在疫情打击和美国即将采取的新一轮美元放水的大背景下,保稳定、防风险,引导资金进入实体,已经成为了中国政府第一要务。因此,为了弥补漏洞,10月以来的,在继互联网金融(P2P)资金池遭到清理之后,中国政府对各种打着电商、消费信贷,小微信贷、支农小额信贷招牌,实则是高杠杆、高利贷、无限抵押循环、变相资金池的互联网金融企业也开始了规范和疏导。

作为蛋壳公寓的第二大股东,蚂蚁集团的上市计划已经被中国政府暂停,其业务模式、资金运作、盈利方式,以及整个投资链条都面临巨大的重组和收缩。在此时,所有人都自顾不暇,已经没有人来为蛋壳公寓继续输血,甚至整个蛋壳公寓都已经成为了资本巨头的筹码和试探。

蛋壳公寓的爆雷已经在所难免,蛋壳公寓必将为自己“高价收房低价租”、变相资金池的经营、高额租房贷的一系列高风险金融操作付出代价。而中国政府也应该通过此次“爆雷”,反思自己将金融、将住房租赁市场等公共服务和平台系统建设,全部推向市场、缺乏监管的责任。

本文转载自多维新闻,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64