毛利率堪比茅台!3分钟读懂“医美之王”爱美客

导读:爱美客被称为国内“玻尿酸领域三巨头”之一,市占率在国产品牌中排名第一,连续三年营收增速40%以上。更重要的一点,玻尿酸产品的毛利率堪比茅台,而爱美客99%的营收都来自这个“暴利”的产品。

01

上市基本信息

爱美客与A股公司华熙生物、昊海生科并称为国内“玻尿酸领域三巨头”。

招股意向书显示, 爱美客本次在创业板上市,公开发行新股3020万股,占发行人发行后总股本的比例约为25.12%;发行价格为118.27元/股,实际募资总额为35.72亿元,扣除发行费用后募资净额为34.35亿元。

时间安排上,9月16日进行网上路演,网上申购日为9月17日,目前还未公布上市日期。

公告显示,爱美客本次网上初步有效申购倍数为10475.37287 倍,高于100倍,启动回拨机制;回拨后本次网上发行的中签率为 0.0163479132%。

实际上这不是爱美客首度冲刺A股上市。

据证监会网站显示,爱美克曾于2017年年中提交过招股说明书(预披露),但最终于2018年2月主动撤回。2019年年底,爱美客更新了招股说明书,欲再度冲击创业板。

02

主要业务是什么?

爱美客,全称为爱美客技术发展股份有限公司,成立于2004年,是一家主要自主研发并销售以透明质酸钠为主要基材的产品的企业,也是国内第一家取得相关产品医疗器械注册证书的企业。

什么是透明质酸?

透明质酸,即Hyaluronic Acid(简称HA),又称为玻尿酸,是一种酸性粘多糖,分为医药级、化妆品级和食品级,医药级产品可用作骨科、眼科及医疗美容等领域。

由于透明质酸非常容易发生降解,因此实际上通常以透明质酸盐的形式存在,其中又以透明质酸钠 (Sodium Hyaluronate)最为稳定和常见。

各生产厂家通常对HA进行交联修饰处理,即使用交联剂将 HA分子相互连接形成网状结构,从而减缓 HA降解速率并延长其在体内的作用时间。

根据新氧APP,常见的波尿酸医美项目包括玻尿酸垫下巴、隆鼻、全脸填充、丰苹果肌、丰太阳穴等。

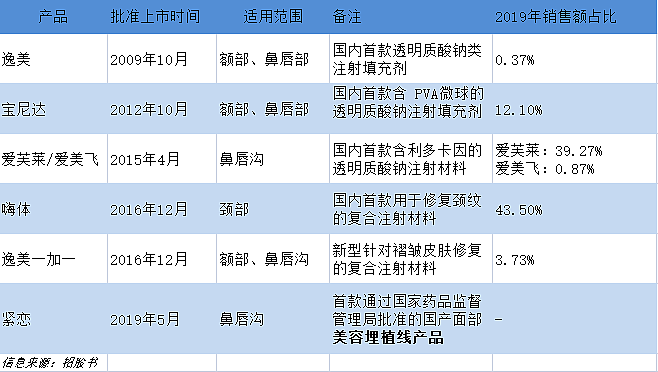

爱美客产品有逸美、宝尼达、爱芙莱、嗨体、逸美一加一,均属于Ⅲ类医疗器械,应用于对面部、颈部皱纹的修复。其中,2009年上市的逸美是国内首款透明质酸类填充产品。

此外,2019年7月爱美客推出了产品“紧恋”,采用聚对二氧环己酮(PPDO)作为原材料,为首款通过国家药品监督管理局批准的国产面部美容埋植线产品。

从销售结构上来看,嗨体和爱芙莱是销售占比最大的两个产品

其中,适用于颈部的嗨体自2017年推出以来,营收占比迅速增加至四成:从2017年至2019年,嗨体营收占比分别为15.34%23/36%/43.5%。

此外,爱芙莱仅次于嗨体,为第二大营收来源,尽管其营收占比尽管从2017年的71.62%大幅降至2019年的39.27%。

03

赚钱吗?

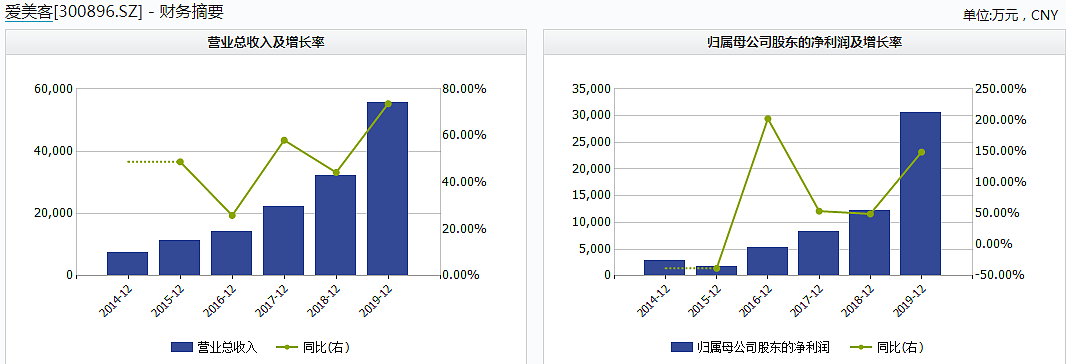

玻尿酸因为其安全、有效、性价比高等优势,成为了医美中颇受欢迎的项目。总体来看,爱美客近年来营收、利润均高速增长。

其中2019 年度营业收入为5.58亿元,增长73.74%,连续第 3 年保持 40%以上的同比增速。净利润增速更快,2019年净利润为2.98亿元,同比增长156.59%;2018年净利润增幅为51.34%。

图片来源:wind

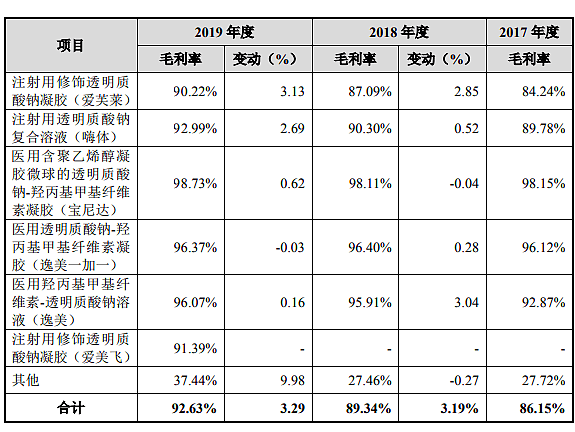

作为透明质酸产品,高毛利率是一个显著特征,堪比茅台。

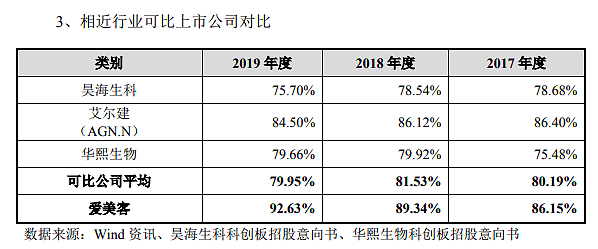

招股书显示,过去三年爱美客毛利率稳步提高,从2017年的86.15%升至2019年的92.63%。从毛利率水平上来看, 2019年度贵州茅台毛利率为91.37%。

毛利率上升主要与收入占比较大的爱芙莱和嗨体毛利率上升有关。

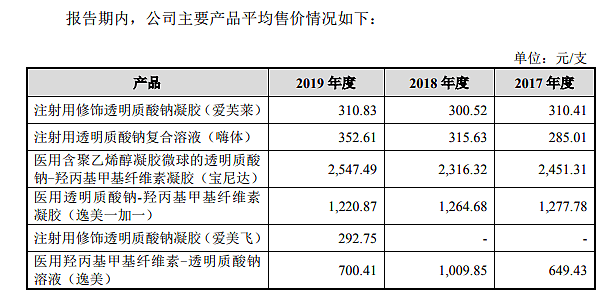

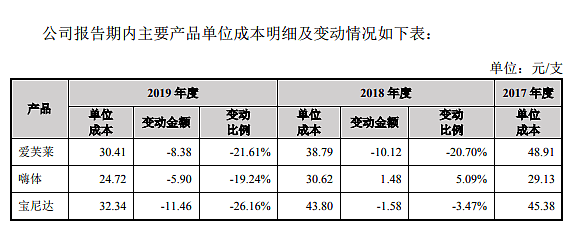

其中,爱芙莱主要是产品销量上升使原材料下降,导致单位成本下降;嗨体除了规模效应使成本下降之外,其产品平均价格也有上升。其产品价格从2017年的285.01元升至2019年的352.61元。

需要注意的是,医美产品的核心在于技术,而非原材料。仅从单位来看,这无疑是一个“暴利”的行业。

以爱芙莱为例,2019年度平均单位售价310.83元,而单位成本仅为30.41元;宝尼达的单位售价超过2500元,而单位成本仅为32.34元。

横向比较来看,爱美客公司整体毛利率高于行业水平。根据爱美客招股书提供的数据,其中昊海生科的2019年的毛利率为75.7%,华熙生物毛利率为79.66%;在中国玻尿酸市场市占率最大的品牌,来自美国的艾尔建毛利率为84.5%。

不过需要注意的是,与爱美客99%收入来自透明质酸产品不同,昊海生科、华熙生物、艾尔建的主营业务还包括其他。

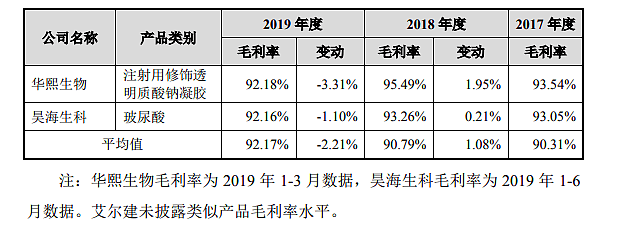

比如昊海生科部分产品销售给公立医院用于眼科和骨科领域治疗,华熙生物还销售透明质酸钠原料。如果具体到玻尿酸产品,2019年华熙生物和昊海生科的玻尿酸毛利率在92%以上,与爱美客类似。

04

行业地位如何?

根据Frost&Sullivan(弗若斯特沙利文),2018 年中国医疗美容透明质酸产品市场竞争格局(按销售金额占比)来看,进口品牌仍占据市场主导地位。

图片来源:安信证券

其中韩国品牌的市场份额最大,韩国LG(25.5%)和韩国Humedix(13.2%)合计销售金额占比达到接近四成。此外,美国的艾尔建(19.4%)和瑞典Q Med(12.2%)占比也超过了10%。

反观国产品牌,中国排名前三的本土企业销售金额占比均未超过10%,爱美客占比在“国产玻尿酸三巨头”中最高,为8.6%,华熙生物、昊海生科分别为7.2%和6.6%。

但是值得关注的现象时,由于国产品牌单价较低,且质量逐步提高,国内透明质酸产品的份额正在逐步扩大。具体到产品来看,昊海生科拥有海薇、姣兰两款产品,华熙生物拥有润百颜和润致两款产品。

05

行业前景如何?

中国医疗美容市场是全球增速最快的医美市场之一,也具有巨大的潜力。

新氧《2019 医美行业白皮书》显示,2018 年中国医美类每千人诊疗的次数约为 14.8 次,仅为日本的一半,韩国的 1/6。2012 年中国医疗美容市场规模为 298 亿元人民币,2019 年为 1769 亿元人民币,复合增速为 28.97%,预计在 2023 年达到 3115 亿元人民币。

细分市场来看,非手术类医美(即微整形)有更高的市场接受度,尤其是以玻尿酸、肉毒为代表的注射类非手术类微创医疗美容。医疗美容迅速放量。据新氧医美白皮书统计,2018 年透明质酸注射类项目作为入门级医美占注射类总数的2/3。

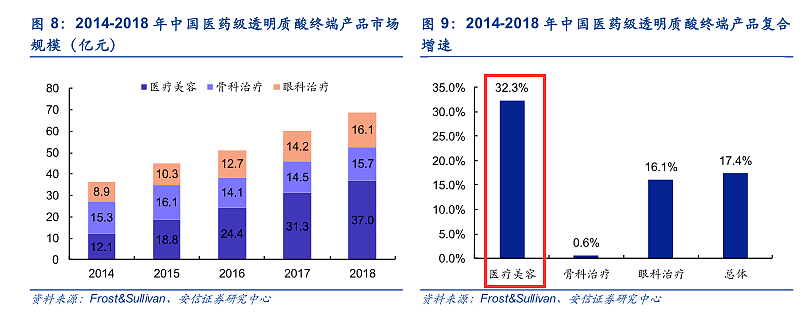

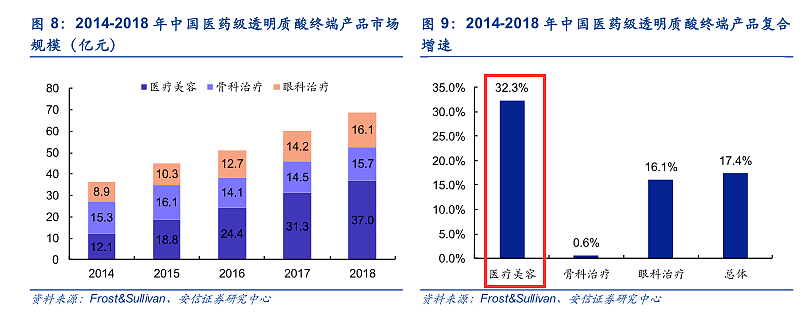

安信证券援引Frost&Sullivan,2014年中国医用透明质酸终端产品总规模为36.3 亿元,其中医疗美容领域为12.1亿元;2018年总规模达到68.8亿元,其中医疗美容领域达到37.0亿元,市场规模极速上行,2014-2018年复合增速为32.3%,高于整体增速17.4%以及其它领域。

Frost&Sullivan 分析预测,中国医疗美容透明质酸终端产品市场规模将在2021年超过50.0亿元。随着研发实力增强和性价比高,国产品牌未来将有较大机会。

图片来源:安信证券

06

如何估值

东北证券参考可比公司华熙生物和昊海生科,认为爱美客强研发&强推新能力有望保证公司持续高速增长,给予公司2020年80-85倍PE,上市后二级市场合理市值区间为335-356亿元,对应股价278.74-296.17元。

安信证券采用相对估值方法,参考可比公司有华熙生物和昊海生科对应2020年动态市盈率88.97 倍和 71.10 倍,安信证券给与公司 2020 年 75-80 倍的市盈率询价估值区间,预计公司市值区间为:265.44~283.14 亿元。

兴业证券认为医美行业上游公司被给予更高的估值,考虑到爱美客上市后将为 A 股首家纯医美产品公司,且多个产品为国内唯一拥有 III 类医疗器械证书的产品,有望享有更高估值,给予2021年50-60x。

07

有什么风险?

尽管具有先发优势,但是爱美客需要面临研发、市场竞争、产品结构单一等风险。

招股书指出,公司所处行业需要投入大量研发资金和事件,如果无法研发出具有商业价值、 符合市场需求的产品或技术,将给公司的盈利能力带来不利影响。另外,作为最严格的III类医疗器械,产品需要经过国家药监局审评审批并取得相关产品注册批件后才能上市销售。

市场竞争方面,除了面对进口产品和现有国产品牌的竞争,不断扩大的医美市场和高毛利率的玻尿酸产品预计将吸引更多企业的进入。

产品方面,与竞争对手华熙生物和昊海生科相比,爱美客的产品集中于玻尿酸,尽管该产品毛利率高,但是也使公司面临产品单一的风险。

为了应对这个问题,爱美客计划将此次募集资金用于投资:注射用基因重组蛋白药物研发项目、基因重组蛋白研发生产基地建设项目、注射用A 型肉毒毒素研发项目以及去氧胆酸药物研发项目,以将作为公司业务的新增长点。

最后需要注意,微整形相比手术医美风险较小,并不代表没有风险。已有众多报道显示,有因诊所注射失误导致失明的案例;多次、过量注射玻尿酸也可能出现硅胶感。

招股书就提到,公司下游客户众多,不能完全排除部分经销商在销售、推广公司产品和部分医疗机构及其执业医师在使用公司产品过程中可能存在不符合公司合规经营管理体系或相关法律法规的行为,这可能会影响公司的品牌形象。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64