本轮A股行情到哪儿了?还有什么能买?

导读:现阶段A股运行阶段,正好就是从流动性驱动向基本面驱动的转折期,见顶信号尚未出现;业绩改善的行业正在增多,业绩驱动的特征将会越来越明显。短期市场上涨的斜率可能放缓,局部波动加大,但是拉长来看不同行业轮涨普涨的概率较大,金融周期、可选消费、TMT仍有估值提升空间。

本轮行情进行到哪儿了?

我们可以从经济信贷周期与企业盈利,换手率、增量资金、估值等四个维度来看。

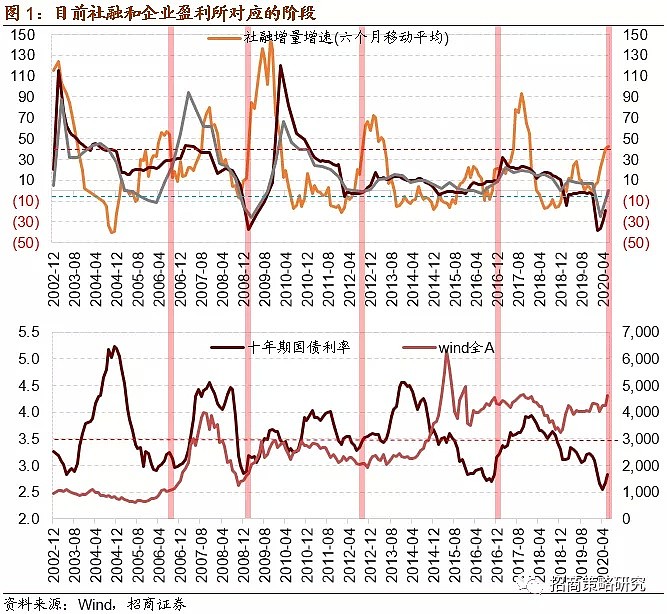

▶从信贷周期和企业盈利角度来看

当前新增社融增速回升至42.5%。因而拉动企业盈利增速触底反弹,如果按照类似水平来看,当前的信贷周期和企业盈利周期正处在类似2006Q3,2009Q2,2012Q4,2016Q4类似的水平。而根据已知历史:

2006Q1~Q3市场大涨后, 2006Q4 震荡突破上行,2007年指数大涨,主要是经济持续改善,周期金融领涨;

2009Q1~Q2市场大涨后,2009Q3上证指数坚定,但是中小板指持续震荡上行;

2012Q4年市场大涨后,2013年开始,中小创成为主旋律;

2016Q4年市场震荡反弹后,2017年开始,消费金融周期科技的白马成为主流。

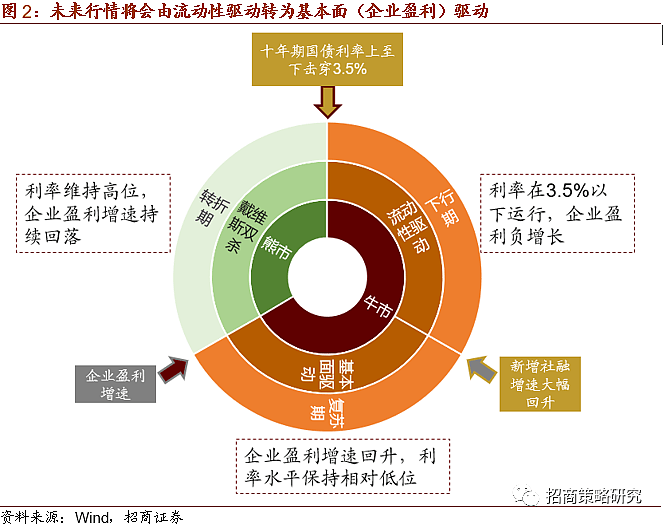

如果用我们此前《A股三段论》里面描述的A股的三个阶段,现阶段A股运行阶段,正好就是从流动性驱动向基本面驱动的转折期。业绩改善的行业正在增多,业绩驱动的特征将会越来越明显。

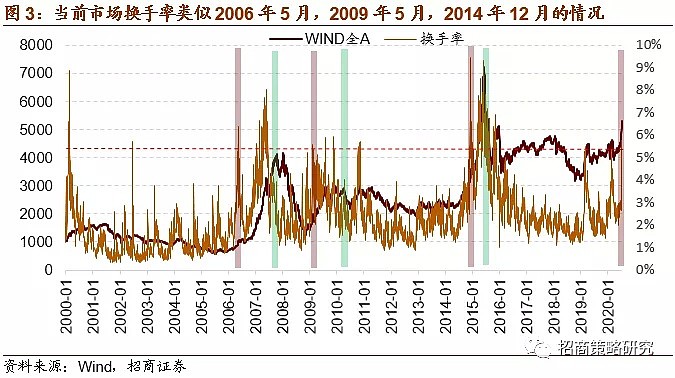

▶从交易量和换手率角度来看

从换手率的角度来看,全市场的换手率再次突破了5.5%,创下了2016以来的新高,根据市场情绪经验,当市场换手率和成交量明显放大,并不是市场的顶部。以突破前高换手和绝对水平来看,类似2006年5月和2009年5月,2014年12月的情况。我们也可以清晰的用换手率来跟踪市场高点:

“当指数创新高,而换手率没有创新高,那么可能市场要出现大调整”

2006年5月之后的高点出现在2007年10月,2009年5月之后的高点出现在2010年4月,2014年12月份之后的高点出现在2015年6月,随着是信息传递效率不断提高,换手率首次突破5.5%并突破前期换手率高点,形成“比较热”的市场,到最终见顶,2006~2007年那一轮持续了一年半,2009~2010年那一轮持续了一年,2014~2015年那一轮持续了半年。

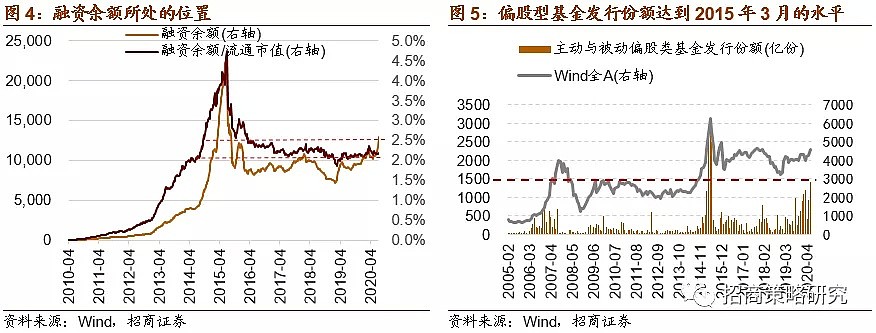

▶从增量资金所代表的情绪角度来看

从融资余额的角度看,当前的融资余额为1.28万亿,达到2015年3月的同期水平,不过由于当前流通市值也明显增量,从融资余额占流通市值的比重来看,当前为2.25%,达到2014年8月份的水平。如果以2015年的融资余额占流通市值的比例推算,假设流通市值不增加,那么对应2015年高点融资余额高点可以到2.78万亿,考虑流通市值增加,理论融资余额高点会超过3万亿。

从主动与被动偏股型基金募集规模来看,6月达到1360亿,达到2015年3月的同期水平,同样考虑到当前的居民存款规模和总资产规模较2015年有明显增长,按照新发基金与过去一年新增M2的比值来看,6月新发基金规模/过去年M2增量为0.7%,只有2015年3月1/3。如果参照2015年最高的发行规模和M2比例,那么本轮理论单月新发规模可以达到4000亿。

也即是说,如果融资余额突破2.78万亿,单月新发基金规模突破4000亿,则市场情绪和2015年一样高。那就要特别留意。

▶ 从估值的角度来看

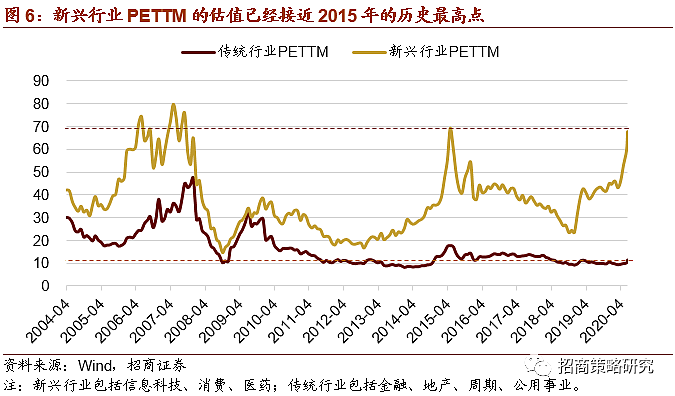

由于当前估值差异巨大,我们自今年5月下旬的报告就提出,A股是二元结构的,可以分为以银行地产周期为代表的传统行业以及科技消费医药为代表的新兴行业。

新兴行业整体的估值达到67.8倍,接近2015年的高点,达到历史最高的水平附近。

而传统行业估值仍处在历史较低的水平,最近一段时间,传统行业出现一定程度上涨。从估值的角度看,处在2008年12月,2012年12月,2014年11月份,2016年1月的同期水平。

最近一段时间传统行业上涨使得上证指数上涨10%,立刻有了一些防范市场过热的监管信号出现。这种传统行业上涨就加强监管信号,而科技消费医药上涨则问题不大的思维模式,则使得投资者更加以投机的心态参与科技、消费、医药行业,也使得基民以更加投机的心态申购科技、医药、消费主题基金。虽然这些行业有的个股长期成长空间很大,但是短期来看估值已经非常不便宜。

目前,消费科技医药为代表的新兴行业总市值已经超过传统行业,是公募基金的主要持仓领域。如果资金继续涌进这些领域,估值继续不断大幅提升,虽然短期投资者、监管层、上市公司、基民都很高兴;不过2000年纳斯达克指数泡沫破裂的影响殷鉴未远,一旦泡沫破裂,不仅仅会影响上市公司经营稳定,公募基金净值下挫使得这个位置附近申购的投资者会出现亏损。

理论上,如果不同板块能够轮流上涨,拉长上涨的时间,从而能够有充分的来让业绩回升消化估值,形成健康的股票发展格局。不过可惜的是,传统行业已经被主流机构投资者抛弃,不断上涨的净值也坚信了大家买消费科技医药的信念。而在不断上涨的过程中,估值逐渐被淡化,风险意识也逐渐被淡化。

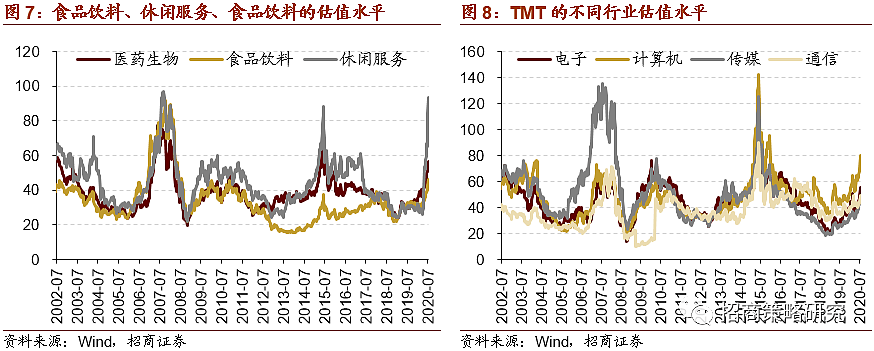

从行业估值水平来看,食品饮料、休闲服务的估值达到历史最高位,医药冲击2015年估值高点。

计算机、电子、通信的估值运行到2014年底2015年初的水平,传媒相对便宜。如果从泡沫化的空间来看,TMT还可以有比较大的估值空间。

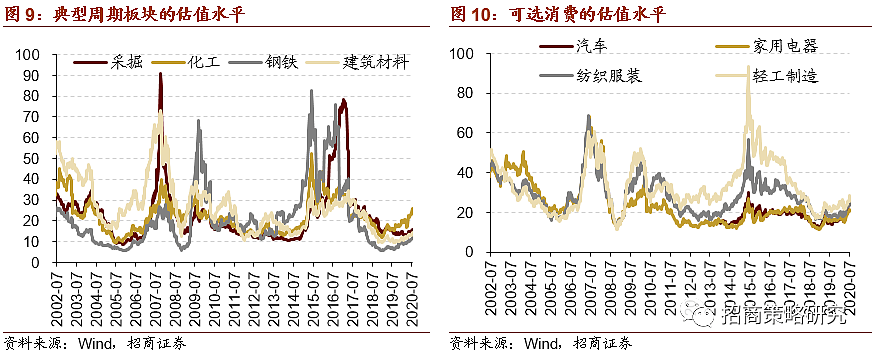

传统周期板块的估值处在历史较低的水位附近,可选消费也类似,由于经济预期改善,这些板块提估值的空间也不小。

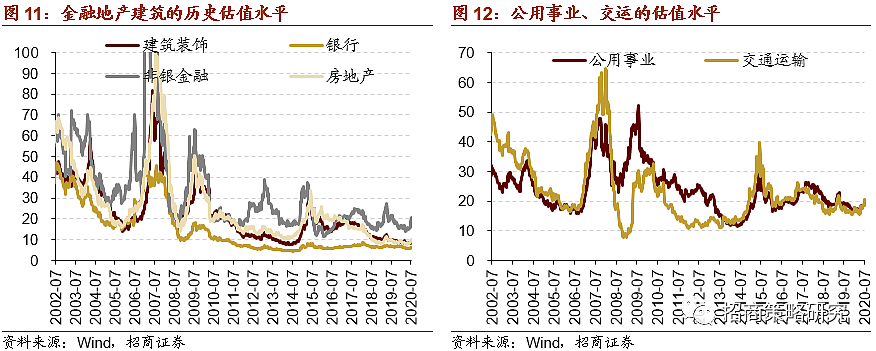

金融地产建筑、公用事业这些偏低估值板块,估值水平仍较低,安全边际较高。

总结——流动性驱动转基本面驱动,见顶信号尚未出现

总的来看,如果从经济周期和企业盈利周期角度来看,当前对应股市运行的阶段类似2006Q3/2009Q2/2012Q4/2016Q4的阶段,从此前的流动性驱动逐渐转向基本面驱动,行情演化会沿着两种路径,一种是2006年之后和2016年之后,都是走强经济复苏金融周期、大盘蓝筹上涨;2009年Q2和2012Q4之后,偏成长占优,科技消费医药占优。

从本轮的情况来看,兼有科技复苏和经济周期复苏,叠加全球大宽松,金融周期与科技各有逻辑,消费医药也有业绩和长期故事。因此,轮涨、普涨的概率较大。

如果从换手率和市场热度的角度看,现在的换手率水平和热度类似2006年5月和2009年5月,2014年12月的情况。从换手率的角度来看,我们需要关注指数创新高但是换手率没有创新高的现象出现,可能就是顶部将要出现的信号。

如果从融资余额和公募基金的发行情况来看,当前融资余额和公募基金的发行都到达2015年3月份的同期规模,但是考虑到流动市值和货币总量的增加,融资余额/全A流通市值为2014年8月的同期水平,公募发行规模可类比2014年Q4水平。我们需要关注融资余额和公募基金发行背后代表的市场情绪,如果融资余额突破2.8万亿,公募基金单月发行达到4000亿,可能是情绪过热的信号。

从估值的角度来看,消费科技医药为代表的新兴行业,估值水平已经到达历史最高估值水平附近,而政策的引导使得这些行业继续上涨,将会继续估值泡沫化,虽然短期投资者、上市公司、监管层都很高兴;但是,不断快速提升的估值也会使得风险酝酿,只不过当前机构投资者已经开始淡化估值,强化故事。

传统行业估值处在历史低位,由于与未来中国经济结构发展不符,被主流机构投资者抛弃,仍处在历史较低的水平,未来经济预期的改善仍然使得这些板块估值修复,只不过参与者将会主要以个人投资者和私募为主。

细分来看,相对2015年估值,金融周期、可选消费、TMT仍有提升额空间。

现阶段A股运行阶段,正好就是从流动性驱动向基本面驱动的转折期,见顶信号尚未出现;业绩改善的行业正在增多,业绩驱动的特征将会越来越明显。短期市场上涨的斜率可能放缓,局部波动加大,但是拉长来看不同行业轮涨普涨的概率较大,金融周期、可选消费、TMT仍有估值提升空间。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64