“余额宝”最佳替代!手把手教你挑选短债基金

前段时间余额宝收益率跌破2%了,越来越朝着活期存款利率看齐。

懒猫此前就写过一篇《再见了,余额宝》,汇总了一些可以替代余额宝的理财类产品,其实除了理财产品,还有一个收益更高、流动性更好的绝佳选择——短期债券基金。

今天我们来好好聊聊短债基金。短债基金经常被描述为“增强版货币基金”,但跟货币基金还是有比较大的区别的。

区别 | 短债基金 | 货币基金 |

债券期限 | 一般是一年期限内的高信用等级债券 | 货币市场 |

流动性 | 高 | 最高 |

信用评级 | 不低于AA | 不低于AA+ |

收益率 | 平均4.23% | 平均1.91% |

申赎费率 | A类:申购费率折后0.04%左右,通常一个月后免赎回费 | 无申购赎回费 |

管理费+托管费 | 0.4%左右 | 0.4%左右 |

销售服务费 | C类:0.2-0.3% | 0.25% |

赎回便捷度 | 可做到T+1 | T+1甚至T+0(限额1万) |

风险 | 较低 | 最低 |

估值方法 | 市值法,及时反映债券损益 | 摊余成本法,受市场影响小 |

杠杆率 | ≤140% | ≤120% |

制图:懒猫的丰收日 |

短债基金是债券型基金的一个细分品种,相比于我们上期提到的长债基金,短债基金的投资债券期限一般在1年以内,而且不参与股票、可转债等风险品种的投资,所以安全性较高,受利率波动的影响小于长债。

相较而言,货币型基金主要投资于货币市场,如短期国债,回购,央行票据,银行存款等安全性极高的短期金融产品,虽然流动性极佳、风险低,但近年来受市场利率下行和监管的限制,收益在年年下滑。

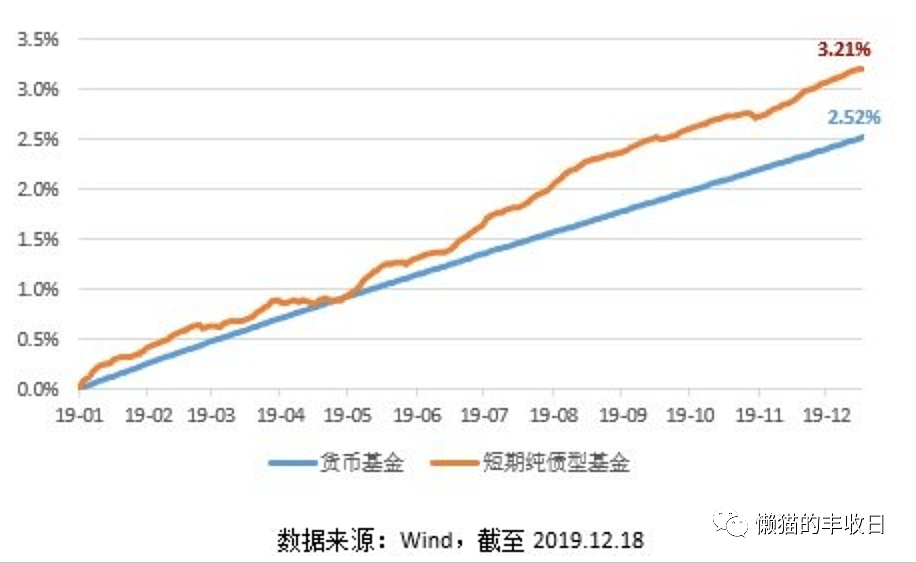

短债基金投资范围相对灵活、受到的限制更少,所以更容易增厚收益,再碰到债券牛市,收益就更为可观。今年一季度,短期纯债基金平均收益率为1.30%,年化收益率超5%,轻松跑赢银行理财和宝宝类基金。从去年中旬开始,货币基金和短债基金的收益差距越拉越大。

从交易费用的角度,货币基金不收取申赎费,但有一个销售服务费,跟短债基金的C类比较相似,而短债基金的A类会收取申赎费,一般持有一个月后赎回费就免掉了,在管理费和托管费上,二者基本都在0.4%左右。有的互联网渠道的货币基金可以做到T+0到账,但限额1万元,其他通常都在T+1,短债基金有的也可以做到T+1。最后从估值方面看,货币基金大多采用摊余成本法估值,主要观察“七日年化收益率”和“万份收益”这两个指标,短债基金则采用市值法估值,净值变动能及时反映债券损益。为什么要强调这一点?天风固收团队的一份报告曾经提到:

采用市值法计价的短债基金可以享受到利率下行带来的资本利得,而摊余成本法计价的货币基金往往更青睐市场利率高企的时期(例如余额宝诞生于2013年“钱荒”期间),在利率下行期间往往收益表现不佳。

翻译过来说,短债基金并不是一直稳赚不赔的,也不会一直能跑赢货币基金。虽然短债基金净值出现下跌的情况很罕见,但也不是没有发生过,只是大概率不会赔钱。另外只有在市场利率下行的时候,短债基金才能跑赢货币基金,而且波动也更大,碰到“钱荒”的时候,短债基金可能表现不及预期。所以在买短债基金之前,一定要想好,自己是否能承受比货币基金更高的风险。搞清楚了什么是短债基金,下面重头来了!现在市场上有上百只短债基金,到底应该买哪个?我们先来确定几个筛选条件:

规模不能低于1亿,不然有清盘风险;

费率不能太高,否则会拉低收益;

机构占比不能超过90%,否则容易发生大额赎回;

最近两年的收益以及排名越靠前越好。

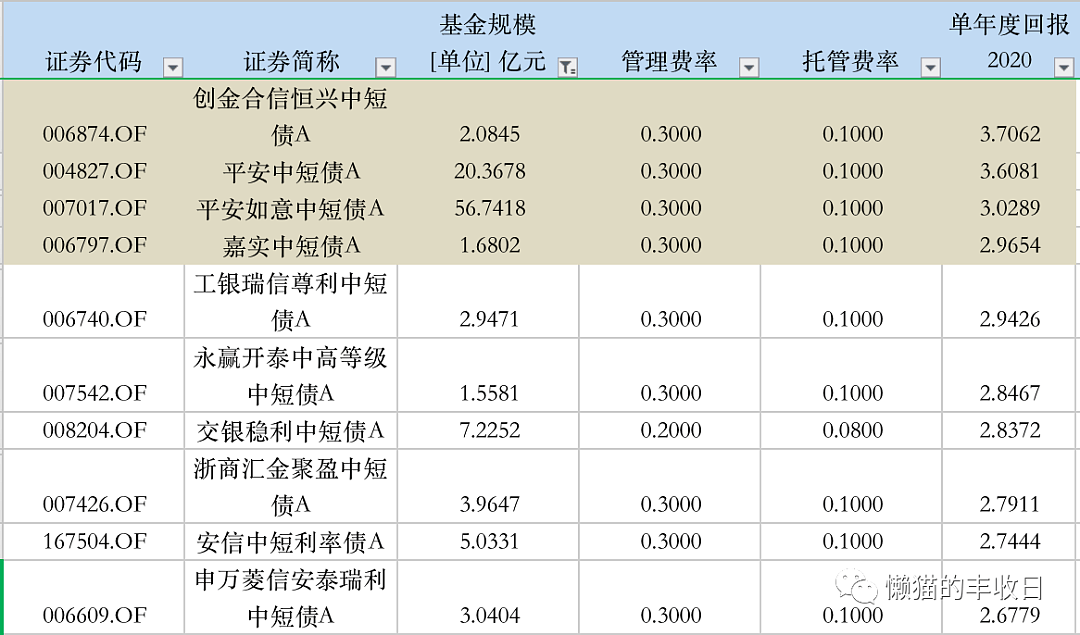

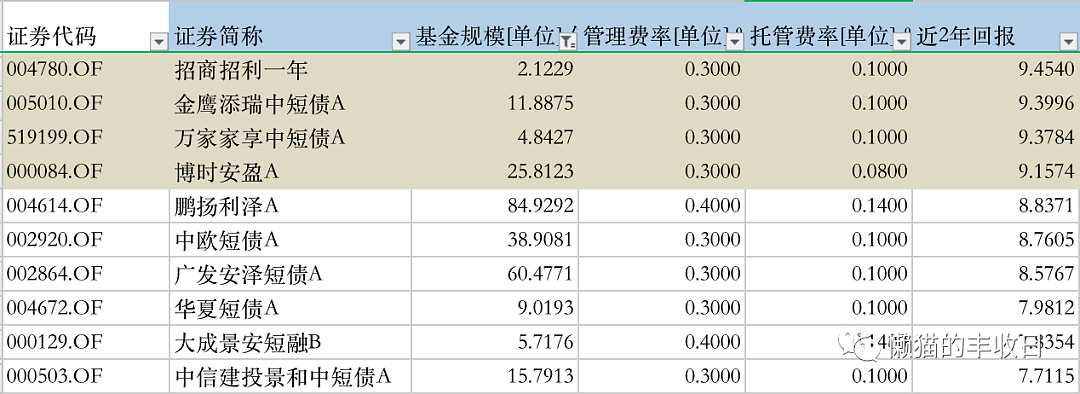

出于费率的考虑,我直接过滤掉了收取销售服务费的短债基金,即C类基金。因为A类实在太划算了!申购费用通常打1折,折后0.03%或者0.04%的费率可以忽略不计,而持有一个月后有可以免赎回费,所以A类比C类更值得拥有。因为这个条件限制,知名的短债基金“嘉实超短债”被我剔除掉了。根据这些指标,我们拉出来这样一张表格,今年来业绩最好的短债基金如下,创金合信恒兴中短债A、平安中短债A、平安如意中短债A以及嘉实中短债A都表现不错。

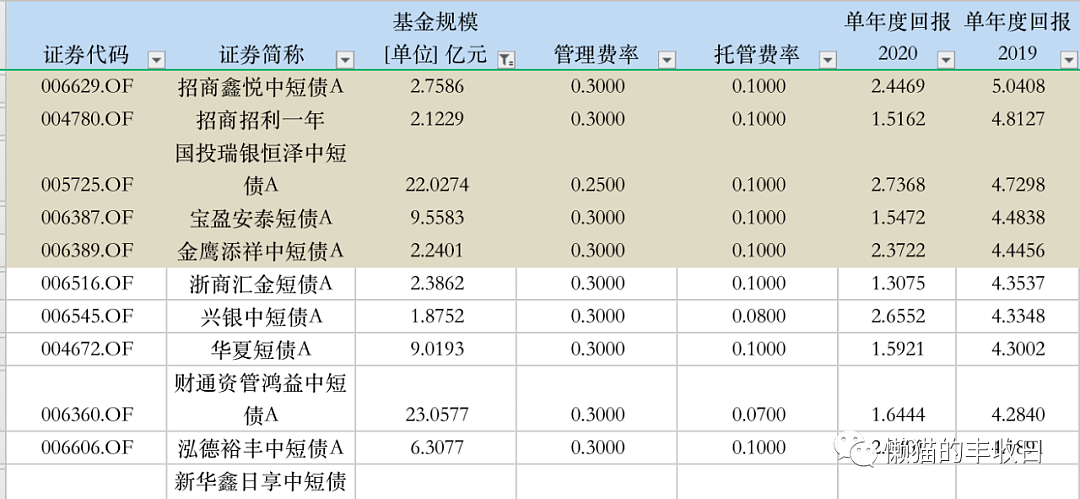

而2019年的收益率排名如下,招商鑫悦中短债A当年的回报超过5%,综合2019年和2020年的表现,这只基金以及国投瑞银恒泽中短债A、金鹰添祥中短债A都挺棒。

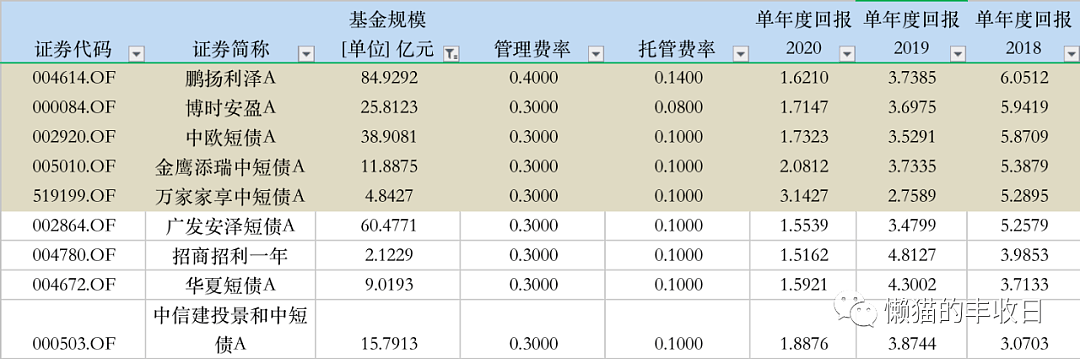

2018年的成绩单如下,在我的筛选条件下,2018年还在名单上的基金已经只有十来只了。

短债基金成立时间基本都不长,看好短期业绩的小伙伴可以从第一张表格中进一步筛选,为稳妥起见,也可以留两年以上的业绩观察期,正好穿越紧货币和宽货币两种市场环境。近两年来收益率最好的短债基金:

考虑到未来一段时间可能会成为信用违约的爆发期,大家一定要多留意基金的持仓情况,避免选择配置了低评级信用债的产品。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64