阿里PE估值突变,都怪蚂蚁?

根据最新财报,阿里在权益法下的股权投资收益中从蚂蚁金服处录得收益2.15亿,而在上个季度在分润安排下蚂蚁金服分得的利润还有22亿,难道蚂蚁出问题了?

此外阿里估值常年在30倍以上PE波动,突然三季度财报后估值突变,这又是为什么?

背后其实都和蚂蚁金服有关,见智结合此次阿里财报与最近的调整来尝试回答以下问题:

(1)蚂蚁金服与阿里经历了怎样的曲折轮回?

(2)怎么在阿里财报里寻找蚂蚁的蛛丝马迹?

(3)如何理解蚂蚁在里财报里的新变化?

(4)阿里的PE估值曲线为何突变,据说和蚂蚁有关?

(5)蚂蚁的下一个发展阶段是什么?

01

来龙去脉:阿里与蚂蚁的二十年轮回

(1)前尘往事:支付宝在争议中剥离

蚂蚁前身——支付宝从出生之初就是阿里控制的全资子公司。

2011年,为了支付宝在境内业务的顺利开展,马云将支付宝从VIE结构下的阿里集团中拆分出来,转为纯内资公司,方便支付宝拿到运营牌照。

而支付宝在剥离过程中,马云与大股东雅虎等出现分歧,有媒体开始指马云中饱私囊,在大股东不知情的情况下,私自把支付宝变成个人资产。

当时,知名财经人胡舒立也参与进来,与马云进行了一场“契约精神”与“契约条款”的著名辩论。

而此事的解决办法后经调整,最终为:

蚂蚁金服每年向阿里巴巴支付知识产权及技术服务费,金额相当于蚂蚁金服税前利润的37.5%;

同时,在条件允许的情况下,阿里巴巴有权入股并持有蚂蚁金服33%的股权,并将相应的知识产权转让给蚂蚁金服,上述分润安排同步终止。

此事虽然也算解决了,但投资人认为事件所暴露出明显公司治理问题,在此后阿里的美股上市中此事成了隐患,市场担忧上市后阿里可能因此在公司治理问题遭遇集体诉讼。

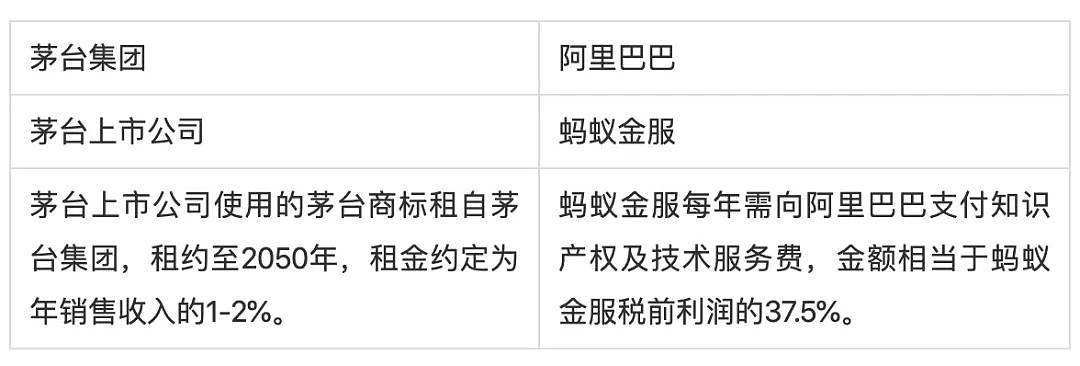

而对于这个分润协议,见智以A股茅台的操作手法有异曲同工之妙——对于蚂蚁和茅台上市公司来讲,集团公司均如同包租婆一样,不动手脚年年稳赚,尤其是茅台集团分的是收入,是稳稳地幸福。

对于阿里而言,蚂蚁也如同上缴皇粮一样,每年支付产权与服务费,不过分利润不像茅台集团那么旱涝保收,但是作为一种折中的方法,毕竟可以安抚阿里大股东的情绪。

而在这样的激励机制下,阿里上市集团从分润的角度出发显然更看重蚂蚁金服的盈利能力,无论蚂蚁本身处于重投入的开疆拓土阶段、还是稳定盈利的阶段。

这几年的蚂蚁金服面对微信支付的强力来袭,亏钱争夺市场是在所难免,阿里与蚂蚁从股东角度很容易存在利益冲突。

(2)恩怨轮回:蚂蚁二十年后终于归队!

2018年2月,阿里与蚂蚁金服共同宣布,根据2014年双方签署的战略协议,并经阿里巴巴董事会批准,阿里巴巴将通过一家中国子公司入股并获得蚂蚁金服33%的股权,并终止与蚂蚁金服之前37.5%的分润安排。

到2019年9月23日,阿里按照2018年宣布的协议,完成对于蚂蚁金服的入股,虽然并不归入阿里合并报表,也算得上是蚂蚁的部分回归。

同时,当时与马云闹得很不愉快的大股东雅虎、现如今的阿里他爸(Alitaba),现在也基本完成了对于阿里持股的全面清盘,阿里与雅虎已无瓜葛,蚂蚁金服此时的回归可谓是完成了一个阿里近20年过程中的一个“恩怨”轮回。

而对于这一调整,初看起来相比于37.5%的利润份额,调整之后阿里变成了获得33%的股权,从少数股东权益的角度分得33%的蚂蚁利润,相比37.5%似乎是少了。

但见智认为有利于双方的安排,股权持股一方面可以理顺阿里与蚂蚁的利益冲突,让蚂蚁以轻装上阵与上市,继续开拓业务,同时估值近2000亿美金的蚂蚁上市后的股权溢价,分享蚂蚁未来的业务发展前景,作为股东的阿里会获得是更大的利好。

02

蚂蚁:躲在角落里的“金子”

2019年9月季以及之前的阿里财报中,由于分润协议的安排,蚂蚁金服一直在运营利润之下、所得税与权益法股权投资损益之上的杂项中。

这个杂项的名目叫“其他收益净值”,里面还包括了汇兑损益、政府补贴等等。

9月23日,由于阿里完成了对于蚂蚁的入股,到了本次最新12月季的阿里财报中,蚂蚁已变成了阿里占股33%的被投对象。

因此,来自蚂蚁33%股权对应的股东损益,已转入阿里财报内所得税之下、净利润之上的“权益法下的股权投资收益”栏目中。

该栏目在历史上记录过并表之前的优酷、菜鸟、口碑等等阿里系公司。

03

分得蚂蚁2.15亿股权投资收益?

此收益非彼收益!

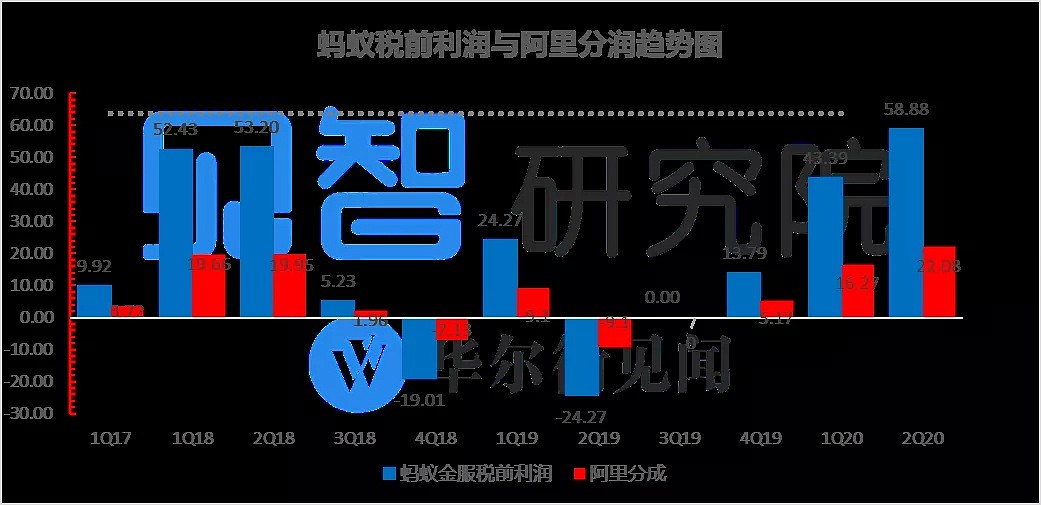

在记录方法调整前,市场通常通过阿里分得的税前利润来判断蚂蚁金服的当期的业务进展情况:

而本期在最新的口径之下,阿里在最新季度中从蚂蚁金服处获得2.15亿人民币的“股权投资损益”,而非“其他收益净额“。

对于阿里本期开始公布的蚂蚁股权投资损益,见智留意到一些海外大行把前后数据放在一起来做对比,有明显的误导性。

见智特别提醒:阿里权益法下的股权投资公司损益记录是滞后于这些公司实际业绩一个季度,也就是说,最新季度从蚂蚁获得的2.15亿人民币股权投资损益是蚂蚁上季度的盈利基数下阿里分得的应占损益,而不是12月的当期利润。

而由于上个季度交易于9月23日才完成,所以2.15亿只对应的期限只有9月23日到9月30日不到10天时间,该数字对于蚂蚁12月季度的表现并无指导意义。

此外,调整之后阿里发给蚂蚁员工的股权激励也计入了股权投资损益中,所以2.15亿还包含了该部分的影响,因此不可以将12月季度之前的蚂蚁收益与之后做同口径下的简单对比。

04

阿里PE估值突然这么低?

都是蚂蚁惹的祸!

还有一些人在做简单的PE趋势判断的时候,发现阿里PE(TTM)从常年运行的30倍以上到三季报后开始陡降至20左右,然后简单判断阿里可以买买买,截至目前仍在20多倍的低位运行。

这样的判断漏洞是非常明显的,而主要的原因还是蚂蚁金服。

完成33%的股权交易后,阿里合计获得了7150亿人民币的非现金投资收益(9月季度录得6920亿,12月季度又上调了230亿),而阿里9月季度录得净利润7048亿,贡献的绝对主力就是来自于蚂蚁,显然在做PE估值的时候必须把一次性的蚂蚁收益剔除掉,才可真正反映阿里的PE估值水准。

另外, 市场也不可以简单以7150亿的投资收益来推算蚂蚁金服当前的估值。事实上,根据阿里财报中得描述,见智对于该收益的理解如下:

阿里投入对蚂蚁金服投入了技术服务和知识产权等资产,而这项资产在2019年的交割中按照市价重新估算,而7150亿的非现金收益正是市值与原值的差额,与蚂蚁金服的估值没有关系,而且这样产生的非现金收益不具明显价值,也不应该计入阿里的PE估值中。

05

蚂蚁开疆拓土阶段性成功,

接下来要利润发力了?

我们可以看到蚂蚁金服截至9月全球的用户数已经达到了12亿,其中中国高达9亿,远超过阿里零售体系8亿用户数,国内的用户渗透已逐步到顶。

再看一下阿里的分润图:蚂蚁从3Q18财季开始,为了获取用户,有接近六个季度内一直在疯狂投入,硬生生把一项高毛利的金融业务补贴成了一项亏损业务。

而随着用户渗透的逐步到顶,阿里开始强调蚂蚁与本地生活业务的用户联动,用蚂蚁庞大的用户基数来交叉销售本地生活产品、加大从第三方支付衍生的基金代销、保险等各项业务,提高单用户的价值,而金融业务的高毛利属性,用户价值的提高有望稳步推动蚂蚁的利润释放进度。

这样,作为一项估值近2000亿美元的金融业务,即将上市的蚂蚁此后利润表现持续稳步向好对于阿里估值的拉动作用无容置疑。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64