澳财有道|形如赌博,监管机构将对风险衍生品交易痛下杀手

据澳洲媒体本周报道,澳大利亚证券和投资委员会(ASIC)将禁止二元期权的发行和分销,并且严格限制向零售客户出售差价合约(CFD)。

ASIC把此类产品描述为“高度投机性产品”,因为仅去年一年,这类交易就给投资者造成了约20亿澳币的损失。澳财网特约评论员、博满金资首席执行官高松谕对ASIC的提议进行了评论。

(海外读者也可以点击文末的“阅读原文”来收看澳财网youtube频道的这条视频)

ASIC警告称,柜台交易(OTC)二元期权具有“类似于赌博”的特征,而差价合约产品“缺乏透明度”和具有“高杠杆率带来重大损失的固有风险”。

2018年,零售客户因二元期权交易而遭受的损失至少为4.9亿澳元,而差价合约(CFD)的损失约为15亿澳元。

二元期权在到期时只有两种可能结果,即对事件结果的“全有”或“全无”下注。差价合约(CFD)则是一项关于资产开盘价和收盘价差价的合约。

在咨询文件322中,ASIC表示:“我们认为二元期权和差价合约已经并且可能在未来给零售客户造成重大损害,主要是财务损失。”

消费者权益组织CHOICE对ASIC的举措表示欢迎,并指出这些产品“带有敲诈性质,且极其有害”。

CHOICE首席执行官Alan Kirkland说道:“一些持有金融许可证的机构通过采取引诱措施或免费提供iPad等产品的方式,吸引弱势群体对此类风险和复杂产品进行投资。这一点非常令人担忧。”

“我们欢迎ASIC采取积极主动的方式,利用其新产品干预能力来保护消费者的权益。”

限制差价合约杠杆比率

ASIC表示将禁止二元期权并对差价合约的发行和分销实施严格的管制条件。

以差价合约为例,ASIC表示计划引入杠杆比率限制、引入保证金平仓保护机制、禁止负余额情况、要求提供商发出风险警告并禁止诱导参与行为。同时,ASIC还要求差价合约提供商提供实时的头寸披露,并引入透明的定价和风险披露机制。

ASIC指出,差价合约杠杆率通常在200:1和500:1之间, 导致费用和成本上升的同时放大了客户亏损的风险。ASIC将引入差价合约杠杆限制分别为20:1的货币对,15:1的股票指数和10:1的商品(黄金除外,黄金差价合约杠杆限制设定为20:1)。

这些限制表明,差价合约可用于合法的风险管理目的。

欧洲、北美、日本和中国监管机构对此类交易进行了打击,但澳大利亚的供应便一直呈现泛滥之势。

本次干预为ASIC第二次使用自己的新产品干预权。所谓的新产品干预权是指,在产品给消费者造成显著伤害的条件下,ASIC可以进行市场干预,以阻止此类产品的销售。

第一次应用涉及Cigno和Gold-Silver Standard Finance向弱势群体发放的发薪日贷款。

早在2017年,一些二元期权提供商报告称,在72,716名客户中,大约80%的人属于亏本交易。

ASIC在8月22日(周四)表示称:“这种损失可能会重挫零售客户对参与澳大利亚金融市场的信心。”

根据ASIC提供的数据,2018日历年,二元期权和差价合约的发行人获得了约20亿澳元的总交易收入,其中4.9亿来自二元期权,15亿来自差价合约。考虑到此类产品的赌注的全有/全无性质,这些数字大致相当于客户的损失。

考虑到差价合约高达500:1的杠杆率,合约的名义金额可能远远超出收入数据。

据估计,在过去的一年中, 65家澳大利亚金融许可证持牌机构经手了名义价值高达22万亿澳元的合约产品。由于海外许多司法管辖区的散户投资者禁止使用这些产品,因此在过去12个月中,销量增加了一倍。

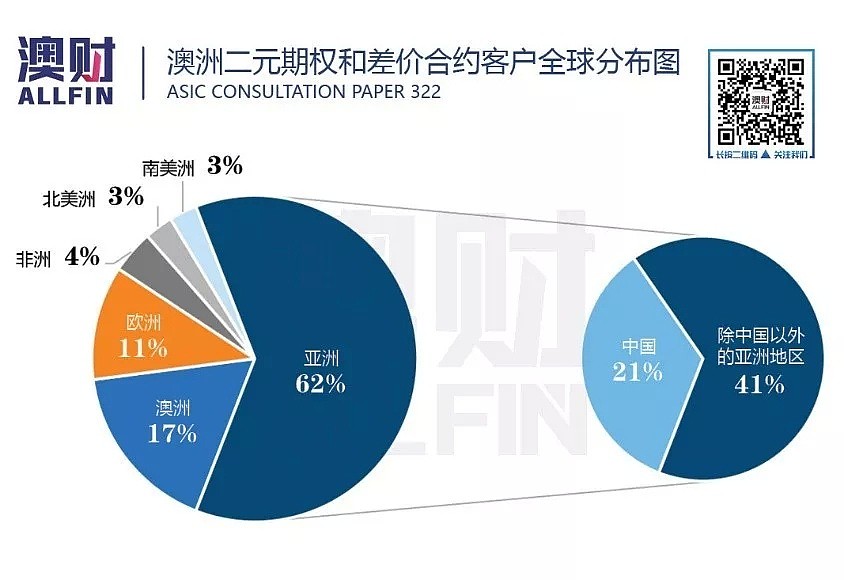

ASIC表示,65家澳大利亚持牌机构拥有100万客户,其中83%为海外客户。其中,中国为最大的海外客户来源国,占客户总数的21%。但是按照规定,向中国公民提供此类产品是非法的。

低收入客户竟占三分之一

ASIC对于该行业面向弱势零售客户的营销力度深感担忧。ASIC的调查发现,这两类产品中约有三分之一的客户年收入不超过37,000澳币。

根据ASIC提供的数据,二元期权和差价合约发行人报告的年度营销总费用从2017年的9300万澳元增加到2018年的1.31亿澳元,增长了40%,而发行家数却没有明显变化。

据信,这一巨大营销费用堪比澳大利亚博彩业的整个营销支出。

ASIC表示,迄今为止,关于二元期权和差价合约的投诉占其收到所有与市场相关投诉的三分之一以上,并且投诉的数量正在快速增加。

ASIC表示,差价合约的费用和成本“缺乏透明度、通过杠杆放大,可以快速而显著地耗尽零售客户的投资。”

同时,差价合约产品也有“令人困惑和不明确的定价方法”,“与[零售客户]的需求、期望和理解不一致”。

然而,与二元期权不同,ASIC认为差价合约“可以为零售客户提供合适的交易,投资和风险管理服务。”

虽然ASIC表示正在进行公众咨询,但是已经发布了拟议的文书草案。根据《公司法》第7.9A部分有关新产品干预权限的规定,ASIC将禁止/限制此类产品。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64