西太银行打赢“负责任贷款”官司,直指ASIC监管过度

当地时间8月13日(周二),澳大利亚联邦法院驳回了监管机构——澳大利亚证券和投资委员会(ASIC)针对西太银行(Westpac)违反“负责任贷款”法律超过26万次的诉讼请求。

对于西太银行而言,这是一次具有里程碑意义的胜诉。

据了解,在当天一个简短的听证会后,澳洲联邦法庭法官Nye Perram判决ASIC败诉并且应当承担西太银行的法律诉讼费用。

事实上,本次诉讼是ASIC两年内第三次就所谓的违法行为将西太银行告上法庭。去年,ASIC和西太银行曾达成了一份庭外和解协议,协议中包括针对西太银行最高3500万澳币的罚款。但是,这份和解协议遭到了同一位法官的否决。

澳财网特约评论员、博满金资首席执行官高松谕对此进行了评论。

在今年5月提起的一项诉讼中,ASIC指控西太银行在2011年至2015年间违反“负责任贷款法律”261,987次。

早些时候,ASIC还指控西太银行在评估借款人贷款额度时采用“过于节俭”的基准,即家庭支出衡量指标(household expenditure measure, HEM),而不是将该基准作为“交叉审核工具”,违反了负责任信贷法的规定。

西太银行则表示,管辖法律或法规中没有任何内容明确指出贷款适用性评估必须以规定的方式进行。银行坚称在有关期间内进行了负责任贷款法律要求的相关评估,并根据《全国消费者信用保护法”》进行了调查。

这些贷款都是通过西太银行的自动决策系统进行评估,后者评估的标准是基于HEM,而不是客户申报的生活支出。

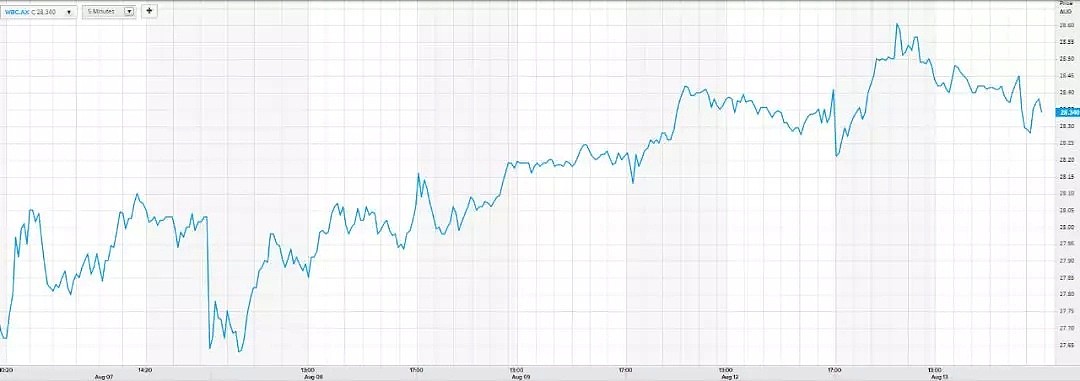

截至今日收盘,西太银行股价为28.34澳元,小幅下挫0.25%。

西太银行5日股价走势图

法官:现有资料不支持ASIC的处罚

在驳回和解协议时,法官Perram表示,根据现有的资料,不能支持ASIC的这一处罚。同样,在今天的判决中,法官Perram指出,贷款人对借款人偿还贷款能力的评估必须考虑到他们的整体财务状况,而不仅仅是后者报告的生活费用。

ASIC官网截图

他说:“ASIC提出的主张中存在一个很重要的问题,即生活费用这一事实并不必然与消费者是否无法履行其贷款义务相关,因为消费者可能会为偿还贷款而放弃一些生活费用。”

“事实上,客户报告的一项或多项生活支出是否和偿贷能力必然相关必须满足一个前提条件,即无法放弃或降低到一定极限后不能再降低的费用。”

“例如,每个人都必须吃饭,所以必须存在一定数额的食物支出,即最低限度支出。但是这个最低限度和消费者实际花费的概念完全不同。例如,消费者每天都可以吃和牛牛肉,用最好的红酒搭配,但是在贷款购房之后,他们可以选择其他更为便宜和合适的食物。”

“因此,知道一个人在食物上的实际支出并不能说明最低限度支出是什么。然而,判断一个人是否有能力偿贷的依据正是最低限度支出。”

澳大利亚联邦法院的这一判决有望对其他借贷机构产生影响。原因是该案例有助于定义后者履行负责任贷款义务的方式,以及他们是否可以继续使用HEM等基准来评估申请人的偿贷能力。

在澳大利亚皇家委员会有关银行业不当行为的最终报告中,委员会负责人Kenneth Hayne曾指出,如果西太银行的案例显示贷方对客户财务状况进行合理查询和核实相关法律要求存在“空白”,那么相关机构应该通过立法填补这一空白。

事实上,无论是皇家委员会的调查,还是ASIC对负责任贷款的审查,都导致了包括西太银行在内的贷款机构开始放弃HEM等评估基准。

去年,西太银行推出了更为详细的住房贷款评估措施,其中包括13个新的支出类别。

目前,ASIC正在就负责任贷款变更征询行业意见,而联邦法庭的判决正是在首轮听证会后的第二天下发。ASIC正在考虑对这一判决意见予以回应。

这起诉讼也是ASIC两年内第三次就所谓的违法行为将西太银行告上法庭。

去年,ASIC曾指控西太银行操纵银行票据掉期利率,但是未能获得成功。另外,ASIC还曾于去年12月份指控西太银行Securities Administration,以及BT Funds Management子公司通过电话向客户提供个人理财建议,敦促后者将退休金转入银行管理账户

ASIC过度监管?

实际上,在近日举行的ASIC“负责任信贷修订案”听证会上,澳大利亚联邦银行(CBA)和西太银行均表示,拟议的变更将导致利率增加、竞争力削弱、并且给银行业造成破坏。

两家银行均表示,ASIC的监管范围过大,可能会阻碍澳联储和其他政策机构为推动经济增长所作出的努力。

另外,银行指出,在皇家委员会介入对金融服务行业进行调查后,银行已经采取了更为保守的贷款评估。ASIC的审查只会导致他们对应负法律义务感到混淆。

为此,银行希望ASIC对“负责任贷款”的修订采取一种基于原则的方法,在承担信用风险问题上给予银行自由裁量权,并且在贷款变成坏债时自行承担后果。

事实上,西太银行首席执行官Brian Hartzer在两周前表示,过度监管对经济增长构成了风险。

西太银行首席执行官Brian Hartzer,图片来自The Sydney Morning Herald

对此,澳大利亚银行业协会(Australian Banking Association,ABA)表示,ASIC的部分建议将导致贷款审批速度放缓,信贷成本上升,推动借款人寻求影子银行融资而削弱银行的竞争力,以及限制银行使用可扩展、自动化的流程。在数字银行业务快速飙升的背景下,可扩展、自动化的流程恰恰是客户之所需。

澳大利亚银行业协会首席执行官Anna Bligh表示称:“你可以理解,每个人都有一种非常坚定的合规心态来抵制诱惑。”

“但是,皇家委员会留下的另一个教训是考虑客户个体需求,公平和道德地对待客户以及考虑所有情况的重要性。”

另一监管机构APRA站队银行

“如果你想实现所有这些目标,你需要在监管指导中有足够的灵活性,以便考虑个人情况并适当地进行调整。”

在上周五举行的听证会上,澳大利亚审慎监管局(Australian Prudential Regulation Authority,APRA)主席Wayne Byres似乎支持银行的上述观点。目前,APRA和ASIC正在合作,以确保贷款指导原则的一致性。

图片来自ABC

Byres说道:“所有银行都设定了自己的风险偏好,而你想要的最后一件事就是监管机构下方的指导原则在确保规范的同时,可以有效对经济中的信贷进行管理。”

“如果你想要一个充满活力、高效和有竞争力的金融体系,所有银行都必须能够根据自身情况、地域市场和客户群体进行政策制定。”

“但是,良好的信贷存在一些基本原则,并且负责任信贷中存在一些界线。APRA和ASIC正试图设定这些界限并确保行业不越线。但是,只要不越线,贷方个体可以自由设定他们认为合适的贷款政策。”

客户支出评估

根据ASIC RG209的规定,银行应对客户的收入、现有负债以及固定生活支出进行审查。对此,银行并无不满。但是,他们拒绝任何框死的非必需品支出评估模式。

如法官在判决时所述,银行认为,消费者的生活支出是可变的,并且在贷款后为了如期偿贷,消费者可能会减少生活支出。

澳大利亚银行业协会说:“至少,客户应该有机会证明他们是否有减少生活费用的计划,而信贷机构能够在合理的条件下进行信用评估时给予其充分的考虑。”

其他担忧

针对ASIC的其他拟议变更,银行也存在担忧。例如,ASIC制定具体收入查验步骤的计划可能会营造“安全港现象”,并且无法进行定义。

另外,在不依赖于具体信息对借款人进行审查的情况下,ASIC建议采用“如果没有,为什么没有?”的审查方式。对此,澳大利亚联邦银行和西太银行也有诸多反对意见,这可能会推翻NCCP法案中的一项核心原则,即银行应采取“合理措施”确保贷款“不存在不适合”借款人的情况。

银行还担心ASIC会转向“适合性”测试原则。他们认为这种测试引入了主观性并“改变了自2009年以来NCCP法案中负责任贷款要求的公共政策立场”。

对于采用家庭支出衡量标准(Household Expenditure Measure,HEM)来估算借款人支出,西太银行和ASIC也是据理力争。

其中,ASIC认为银行在相关衡量指标中应纳入更为可靠的数据,并且其更新后的指导原则中有可能确认更准确衡量指标的地位。

在评估客户时,银行也在寻求更多关于如何对待“先买后付”债务的指导原则。整体而言,银行的担忧是过度监管将导致更多的借款人寻求其他非监管渠道。

在当天的听证会上,昆士兰银行,融资机构Athena Home Loans、澳大利亚零售信贷协会(Australian Retail Credit Association)以及金融权利法律中心(Financial Rights Legal Centre)代表都有出席。

另外一系列听证会将于8月19日在墨尔本举行,澳大利亚国民银行(NAB)和澳新银行集团(ANZ)有望出席。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64