Australiansuper缘何领跑行业平均水平 海外布局正当时

全澳最大的养老金管理公司AustralianSuper周五(7月5日)宣布,截至6月30日,其平衡基金连续第10年实现利润正增长,领先行业平均水平。

全澳最大的养老金管理公司AustralianSuper周五(7月5日)宣布,截至6月30日,其平衡基金连续第10年实现利润正增长,领先行业平均水平。该养老基金缘何能领跑行业平均水平?其成功背面是敏锐的商业眼光与前瞻的业务布局,目前该养老基金巨头已将战略目光投向海外市场,以获得“非流动性溢价”用以抵消上市资产较低的预期回报率。其中北美和欧洲为其首要目标,此外,中国作为亚太地区市场的亮眼名片之一,也在待开拓市场之列。

基金回报率高于行业平均水平

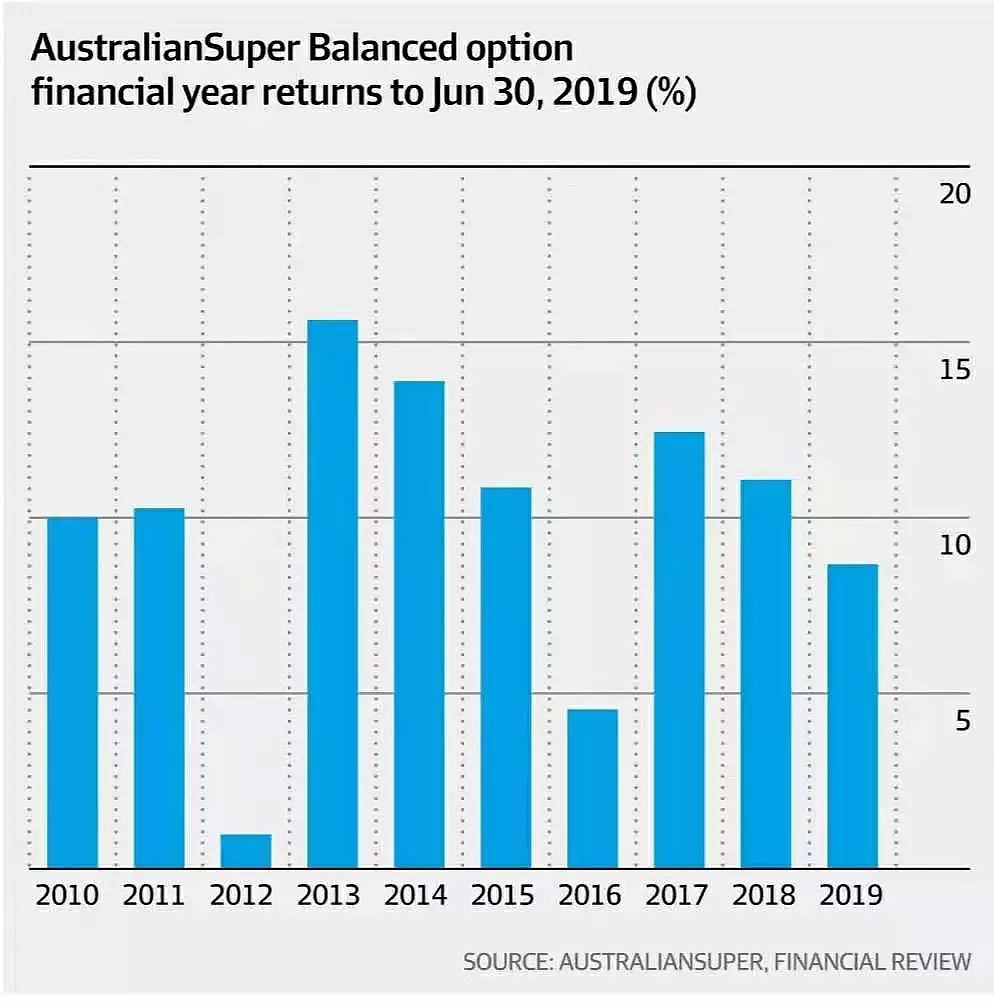

AustralianSuper于7月5日宣布,截至6月30日,其平衡基金的回报率为8.6%,连续第10年实现利润正增长。

据此前养老基金研究公司Chant West调查显示,强劲的股票市场将推动澳大利亚养老金行业创造连续十年实现正增长的记录。增长型基金在2018年12月上涨了近10%,由此预计典型的增长型基金将在本财政年度将实现约7%的回报率,增长类基金的表现最好的基金回报率可能高达10%,高增长基金的收益可能高达11%,而平衡基金的回报率预计在5%至8%的区间内。

该研究机构早前对AustralianSuper平衡基金的回报率预测为 7.1%,但结果却实现了8.6%的回报率,远远高于行业平均水平。事实上,该养老基金巨头在过去十多年来平衡基金的回报率一直处于领先水平。

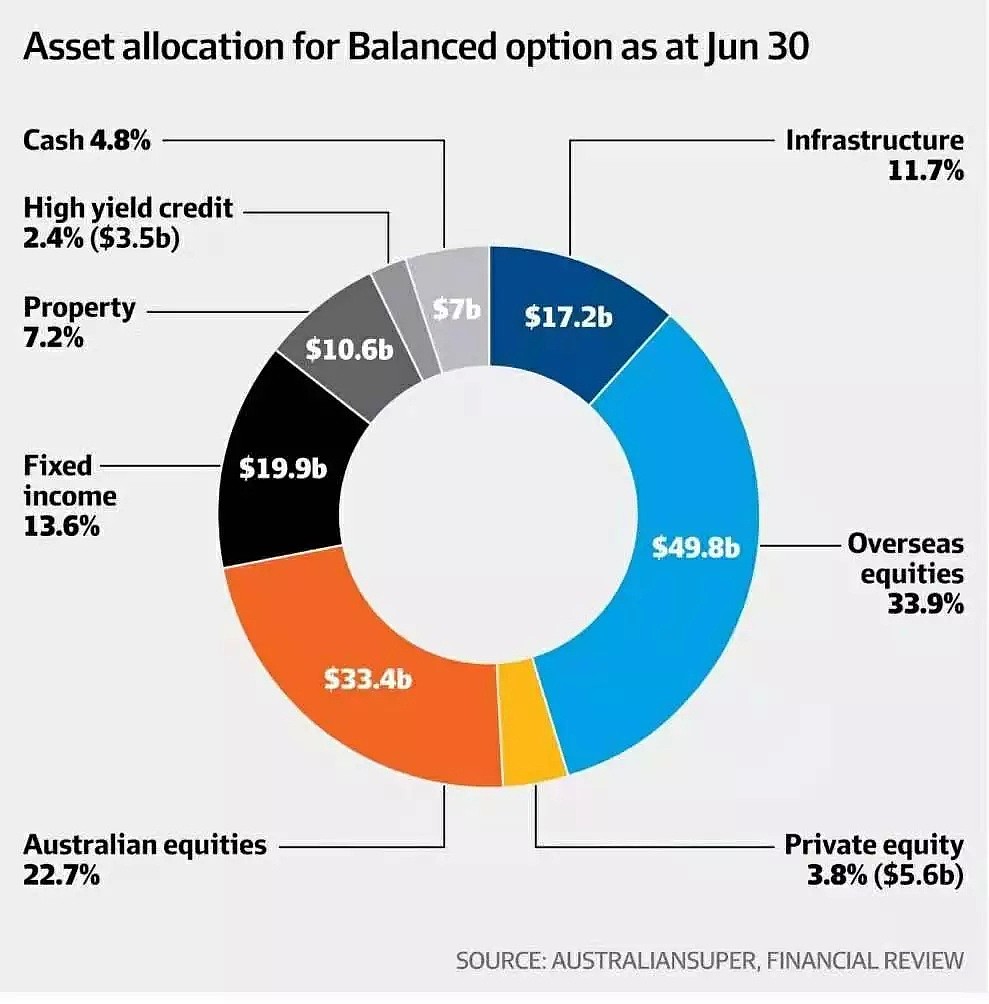

首席投资官马克·德莱尼(Mark Delaney)表示,他对这一结果感到满意,但表示希望在澳大利亚境外收购更多的私人债务、私人股本、非上市房产和非上市基础设施,以期为基金成员寻求更大利益。

AustralianSuper基金回报率之所以能高于行业平均水平,走在其它企业前面,并非偶然,其成功运营必与其敏锐眼光和前瞻布局密不可分。

行业洗牌当时 搭建内部投资管理团队

澳养老金行业自皇家委员会启动调查报告之后,监管机构进一步加强管制,澳大利亚养老金行业面临深度洗牌。面对重重挑战,很多企业也在探索如何走出困局。

养老金行业丑闻曝光之后,一方面是民众对行业信心降低,另一方面是养老金制度不可改变,工薪上班族依然需要持续为养老金供款。

市场分析认为,“优胜劣汰”的法则和效应将逐渐在澳大利亚年金行业展现,那些内部机制完善、投资和资产管理水平出色的、回报率较高的年金管理机构会拥有更多客户。

而部分养老金基金管理公司开始调整目前的经营策略和商业实践。较之于之前行业接受的业务外包的做法,不少公司开始思变——为提高风险防范能力,搭建内部投资管理团队。

AustralianSuper便是其中领头羊之一,早前该公司宣布与三家基金管理公司解除委托关系,并称此次动作是为服务于长期战略,旨在扩大内部管理基金份额并降低运营成本。自此内部管理的资产规模比例逐步提高,现在仅有6 0%到63%由外部外部基金公司管理。

有市场分析认为,Australian Super的做法为其它具备条件的年金管理机构提供了借鉴,开始搭建内部投资管理团队不仅符合新环境新条件下的行业监管要求,更可有效降低基金运营的风险。

业务布局前瞻 瞄准海外市场

然而该养老基金巨头显然也已认识到,问题解决的最终根源在于有效全面提升养老金管理机构的投资回报。

目前情况看,澳大利亚年金投资组合中股权投资占据相当比例,尤其那些成长和进取型风格的管理基金,目前它们的股权投资多以ASX澳交所上市的公司为投资标的。

过去数十年间,ASX澳交所的整体表现在全球资本市场中可圈可点,尽管没有欧美市场以及同处南半球的新西兰股市走势强劲,但其长远的发展潜力值得乐观。

尽管如此,这并不意味着,将投资目光全部锁定在本土市场是澳大利亚年金管理机构的最佳策略,尤其从谋取管理资产的最佳收益角度看。

长远看,将投资视野放到全球布局当中势必成为一种理念及趋势。

早前AustralianSuper首席执行官Ian Silk便表示,将扩大海外投资布局,并加大直接投资。

就此而言,该养老基金如今着眼海外私人资本的举措也算是早有前瞻了。德莱尼表示:“投资私人市场投资可以获得非流动性溢价。当公共市场的基本回报预期较低时,非流动性溢价就变得更有价值。”

德莱尼称,该基金管理公司已在北京设立一个研究办公室。

实际上,就亚太资本市场而言,处于经济转型时期的中国,其经济增长前景值得给予充分的预期,最重要一点,中国A股市场在过去数十年间并未真正地显示经济晴雨表的功能,相较于火爆的中国房地产市场,中国的资本市场的潜力尚未被真正挖掘。

随着中国A股纳入MSCI指数,中国资本市场进一步开放,与国际市场接轨的趋势也已显现。而沪市科创板本月的推出,意味着更多优质上市公司登陆资本市场值得期待,无疑,这将为众多投资机构带来新的投资机遇。

今年以来,允许外资控股合资券商以及近期沪伦通筹备进入最后冲刺阶段,无不表明,中国A股市场有望在迎来新一轮机遇。

目前以Australiansuper为代表的年金管理机构开始越来越重视海外市场的开拓,而中国必然成为无法忽略的目标市场之一。

目前对澳大利亚年金投资机构而言,难点在于如何获取合法的A股投资资格和路径,并最终完成投资组合的搭建。

Australiansuper在其投资组合中有11.7%投资于基础设施,并希望这一比例能继续增长至15%,但由于澳大利亚本土资源有限,亟待开拓海外市场。此外,外币兑澳元的上涨以及国内国际股市的走强也有助于提高海外资产的回报率。

相比于零售基金,Australiansuper等行业基金靠收购港口和收费公路等非上市资产实现了巨额回报率。据估计,与这些资产相关的非流动性溢价达到140个基点。

德莱尼表示,将非上市资产纳入投资组合可以获得长远回报,并预计公司规模将在未来五年扩大一倍,资本总额将达到3000亿澳元。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64