CMC Markets | 风险因素逼迫美股进入“牛熊分界” 四大交易品种组合解析

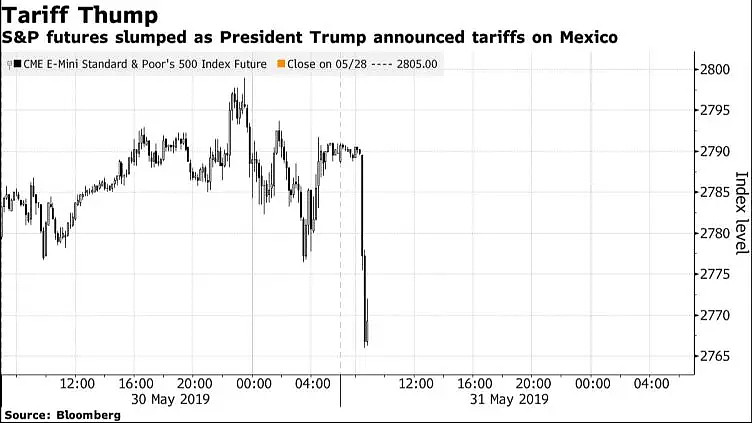

继中国之后,特朗普总统又继续其施政纲领的实施,将从6月10日开始,对所有墨西哥输美产品征收5%的关税,直到非法移民不再通过墨西哥进入美国,并且此后关税还将会逐步抬高,直到非法移民问题得到解决。对于日本、欧盟方面,则继续先以接触谈判的策略为主。

全球股票市场继续受到波及,尚未从“贸易争端”中走出,美股技术上开始接近“牛熊分界”。

墨西哥比索(MXN)亚盘一度下挫约2%,卖压出现于此前3月上旬高点19.6—19.54水平区域,鉴于是特朗普第一波消息后的反应,之后比索汇价将会继续贬值。

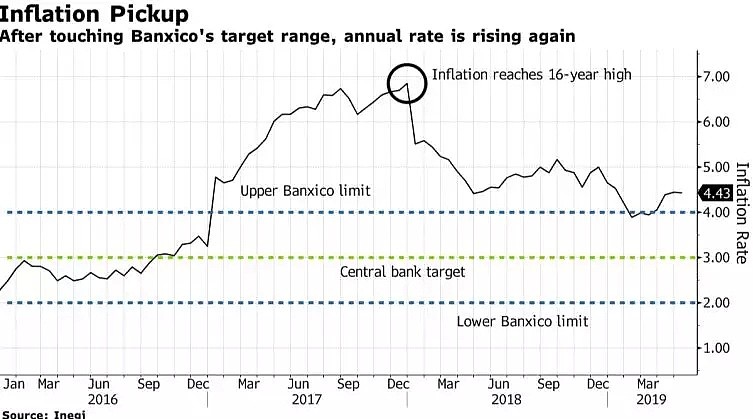

基本面上,机缘巧合的是,在特朗普开始‘盯住’墨西哥时,墨西哥央行自身报告也凸显对于经济前景的悲观。墨央行本周三下调了今年的增长预测,作为拉丁美洲第二大经济体,因工业生产疲软,经济增长可能不到1%,同时央行还将第四季度的通胀预期提高至3.7%的年度增长率。

回到金融市场,美股(以道琼斯指数30)为例,如图所示重心继续下行,当前波段以5月17日起的下跌子浪进行中,摆脱了25200—25300点区间,道指下行空间打开至24300点水平区域,日线尚未见企稳信号。

此前我们在本月的分析中持续谈到:黄金、原油直接成为商品系中衡量市场风险(包含地缘政治风险)的主力品种,而货币市场则继续留意避险货币日元(USDJPY)的表现。

以原油来看,叠加道琼斯30日线,美原油则直接成为衡量美国市场风险的金融产品指标。伴随美股下跌,美油下跌轨迹同步放大。

技术上,原油下跌浪型摆脱了60、57美元两个重要区间,短期留意54美元水平附近的技术支撑,波段投资者更需结合市场风险情绪的变化,随时留意CMCMarkets的咨询及策略。

货币市场,日元(JPY)交投维持下行浪结构中,继续呈现升值态势,与日本经济基本面呈现“背驰”,下跌轨迹的周期是5月3日起的,属于“市场风险(中美贸易谈判破裂)”的释放阶段至今,中间夹杂伊朗冲突在,日元技术上的看点依旧留意109水平的得失。

黄金交投也逐步摆脱了2月20日起的下降通道,呈现趋势的“反转”,上涨浪信号尚需等待确认。短期结构卖压留意1300美元附近,支撑区域依旧为1275水平区间。

如同5月23日分析中所言,G20前市场风险情绪暂难下降,事件驱动容易多发,避险因子不可忽略。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64