海外高净值人士投资澳洲债券的利息收入免税么?

海外(中国)高净值人士投资澳洲债券Bond的利息收入,银行是否需代缴代扣10%所得税,非澳大利亚税务居民是否就此交澳洲税?该收入在澳洲是否是免税的?

即有常规, 也有例外 - Section 128F 对外国人利息收入代扣代缴的报税实务问题

1

常规

对于非澳大利亚税务居民在澳洲取得的利息收入,一般而言,ATO要求付息方即银行代扣代缴10%的利息税。

2

例外

Section 128F主要是说在满足某些条件下,付息方可以不代扣那些public offer bonds的税金。

本文不讨论发债公司如何符合该条款而获得豁免代扣代缴利息税的问题。只是讨论该条款对会计师/纳税人的报税产生的实务影响。

撰写该文的缘由是近期笔者遇到涉及以上Section 128F 的一个实务问题 -- 为一非澳大利亚税务居民(中国)在澳洲的该利息收入进行纳税申报。

为实务中如何处理,在“四大老友会”中进行了讨论并咨询了税务局,各方对于Section 128F都有不同的解读 ,最终得到ATO的专家书面意见。希望将来如果遇到同样的问题,能对同行有所帮助。

3

事件回顾

该高净值人士是非澳大利亚税务居民,投资收益是债券的利息收入,发债公司(如澳洲四大银行之一)没有对该债券利息收入代扣代缴利息税, 发债公司解释是由于发行该债券时都遵循了募集资金说明书提到的Section 128F。所以,该高净值人士获得了全额的债券利息收入。那么,在澳大利亚应该如果交个人所得税呢?还是什么都不需要交?

4

问题

该个人在澳洲报税, 申报表上根据投资银行提供的收入信息,填上债券利息收入, 申报表计算出需要补10% 的代扣代缴利息税。

对于该个人的申报来说, 该收入是免税收入吗?注意: ATO免税收入清单上没有列示利息收入可以免税的项目 。

Section 128F 通篇是着眼于扣缴方(付息方),只是说扣缴方符合条件可以豁免扣缴, 并没有提到被扣缴方可以免税。那么,对于被扣缴方来说,Section 128F 可以豁免他们对该部分收入缴税吗?

纳税申报表上没有地方可以填写豁免该利息收入。 如果是可以豁免, 该填写在哪个项目?

5

与ATO的沟通

带着这些问题,笔者和”四大老友会“进行讨论后 , 最终还是拨通了ATO 的电话进行咨询。

ATO: Section 128F 看上去就是可以豁免的, 是的。

笔者: 我填写该收入在纳税申报表上的哪个地方?

ATO: 填写在纳税申报表的Item 10.

笔者: 我已经这么填写了, 但出来的结果就是要补交。有什么地方可以让我填写这部分为免税收入吗?

ATO: 等一会儿。 (等了一会). 该SECTION 128F只是针对扣缴方, 纳税人在自己申报时还是需要补税, 因为利息收入不是免税收入。

笔者: 既然Section 128F是说豁免扣缴方扣缴, 那被扣缴方就是豁 免, 那样才是对等的。

ATO: 这是一个复杂的税务问题,我也不能在电话里告诉你这部分收入到底是豁免与否, 你可以填写”复杂税务咨询问题“ 要求专家解答。

6

ATO 的专家书面回复

笔者填写了”Complex Tax Advice" 表并提交了该客户所购买的债券的募集资金说明书中的有关提到Section128F的条款。 一天后, 收到税务局的专家意见:

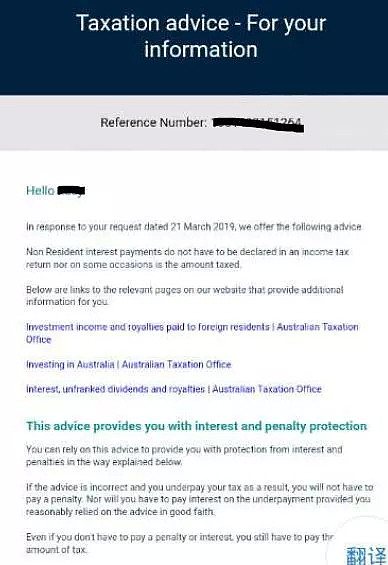

”In response to your request dated 21 March 2019, we offer the following advice.

Non Resident interest payments do not have to be declared in an income tax return nor on some occasions is the amount taxed.

Below are links to the relevant pages on our website that provide additional information for you“

一看就是咬文嚼字的税务专家写的晦涩的文字。如果是笔者, 会写成这样:"Non Resident interest payments do not have to be declared in an income tax return. The interest income is not taxed based on the situation you provided. You can find the links to support this advice as following...."

就是说:如果已经通知了付息方自己是非纳税居民,可以不将利息收入放在纳税申报表中。

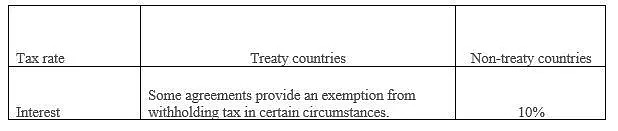

付息方会根据以下税率进行扣缴,分有与澳洲签有双重避免征税协议(0%)和没有与澳洲签有双重避免征税协议(10%)两种情况:

以下链接可以查看到相关规定:

https://www.ato.gov.au/Individuals/International-tax-for-individuals/Investing-in-Australia/Interest,-unfranked-dividends-and-royalties/

7

结论

由于该客户已经通知了付息方自己是非澳大利亚税务居民, 所以对于该客户的这部分利息收入, 可以据此不用填写在其纳税申报表中。付息方也提供了该客户所购买的债券都符合Section 128F的条款的文件,代扣代缴的利息税在该情况下不用补税。即银行不对该利息收入代扣代缴税,该客户也无需在澳大利亚缴税。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64