一场席卷全球股市的大跌:债市真的在发出危险信号?

一条关键美债收益率曲线倒挂正在全球债市引起连锁反应,发达国家国债收益率前赴后继地跳水至多年低点,一个接一个地发出相同的警报:衰退正在逼近。

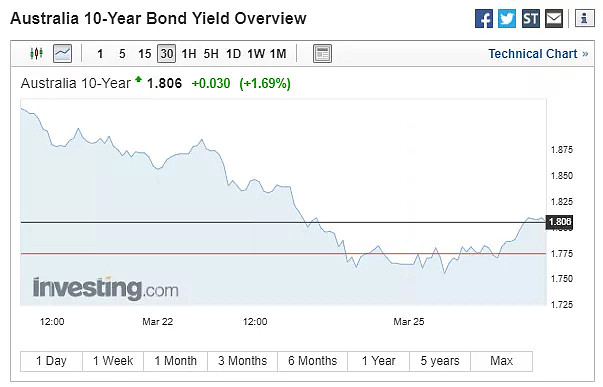

周一,澳洲和新西兰10年期国债收益率双双跌至有记录以来的最低水平。澳洲10年期国债收益率最低一度触及1.754%,较本月早些时候触及的2.21%的高点低了近50个基点。

据彭博,新西兰10年期国债一度下跌8个基点至1.899%,为1985年有记录以来的最低水平。日本10年期国债收益率跌也至2016年以来的最低水平。

自上个月澳洲联储释放宽松信号以来,澳洲债券就开始反弹,但随着经济衰退担忧和宽松预期不断升温,发达市场债市反弹趋势正在加剧,澳洲国债也不例外。

上周五,在德国、法国和美国一系列糟糕的PMI数据的接连打击之下,德国10年期国债收益率于2016年秋季以来首次跌破零下方,3月期美债收益率升破10年期美债收益率,这是该收益率曲线自2007年以来首次出现倒挂。

(图片来源:Zerohedge)

美债收益率曲线倒挂往往被作为经济衰退的前兆,10年期和3个月期美债收益率之间的息差是最受关注的一个重要指标。

在过去的50年间,一共发生过6次三月期美债收益率超越10年期美债收益率的情况,经济平均在利率释放倒挂信号后的311天后陷入衰退。1989年、2000年、2006年均发生过利率倒挂,而1990年、2001年和2008年经济均陷入了衰退之中。

而随着空头们缴械投降,美国10年期国债收益率进一步走低的压力还在聚集。美国商品期货交易委员会(CFTC)最新数据显示,对冲基金和其他投机者削减了10年期期货的空头头寸,而就在9月份,他们还持有创纪录的头寸。

01

全球股市跌势汹汹

对经济前景担忧加剧令全球风险资产承压,各国股市纷纷下跌。

美国股市于上周五率先跳水,道指收跌逾450点,标普500指数收跌54.17点,跌幅1.90%,创1月份以来最大单日跌幅。

美股的颓势于周一蔓延到亚洲和欧洲市场。

日经指数周一收跌3.18%,创三个月以来最大单日跌幅;香港恒生指数收跌2%,A股沪深股指均下跌近2%,澳大利亚股指下跌1.11%,韩国综合指数下跌1.9%。截至发稿,欧洲Stoxx600指数下跌0.43%。

在股市下跌的同时,波动率正在上升。据彭博,日经股票平均波动率指数(Nikkei Stock Average Volatility Index)跃升31%,创下去年10月以来的最大涨幅,香港恒生指数(Hang Seng Index)波动率也上涨了11%,韩国股市的波动性也录得今年迄今最大的涨幅。

02

危机真的要来临了吗?

25日,芝加哥联储主席Charles Evans表示,对于收益率曲线出现轻度倒挂,市场存在大量误读。

他表示,当收益率曲线出现平坦化,市场感到紧张是可以理解的。但尽管收益率曲线显示经济衰退的几率略有升高,一季度经济看起来会变弱,他仍对美国经济的增长前景颇有信心。

华尔街见闻会员专享文章也指出,虽然收益率曲线倒挂对美国经济衰退的预测率比较准,但在国际市场上,收益率曲线的预测“战绩”不佳,比如日本、英国和德国。以2008年为例,德债收益率曲线根本没有提供警示信号。

此外,收益率曲线倒挂出现在哪个端,倒挂了多久也是判断衰退是否迫近的重要因素。杜克大学教授Campbell Harvey分析认为,这两条曲线平均需要倒挂一个季度以上才能释放稳健的信号,不是一天两天,或者上周五这种短暂一刻。

对于债市的剧烈波动,股市的仓皇下跌,有分析指出,交易员们可能过早地按下了恐慌按钮。

彭博援引Bordier & Cie驻新加坡执行董事兼首席投资官Bryan Goh表示,"只要有各国的央行支持,就不会有严重问题。"

Invesco Ltd首席全球市场策略师Kristina Hooper也在一份报告中称,“我们不要忘记,收益率曲线逆转和衰退之间往往有很长一段时间的滞后。投资者不应该恐慌。”

市场已经押注包括美联储在内的全球央行不会袖手旁观,新一轮宽松周期或许正在赶来的路上。货币市场的价格显示,交易员们预期美联储今年降息的可能性为80%。就在上周,这一概率还不到50%。

前美联储主席耶伦周一也表示,美国国债收益率的倒挂可能并不意味着经济将出现衰退,而是意味着美联储需要在未来的某个时间点进行降息。

在澳洲,收益率曲线也进一步趋平,3年期和10年期国债收益率差收窄2个基点,至38个基点。高盛策略师Praveen Korapaty等在一份研究报告中写道, “如果数据从现在开始恶化,澳大利亚央行可能最终会陷入降息周期。“

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64