ANZ、NAB发布财报!成本和监管两座大山下,银行业颓势再现

回忆往昔,澳洲的四大银行凭借着绝对垄断的市场地位,不断地扩大自己的业务范围,将业务的触手伸到金融业的方方面面。在传统的思维面前,巨头们“肆无忌惮”的靠着传统操作赚足客户的佣金。

现如今,澳洲的银行业却表现出一副动荡转型的局势,他们发现成本、监管和金融科技的压力,原先的思维方式和运营模式只会让他们的利润一落千丈。

资产剥离和成本缩减成为了银行家们最热门的话题

最近两年,澳洲四大银行的分拆业务进行得如火如荼。先是澳洲联邦银行(ASX:CBA)在2017年将澳洲和新西兰的寿险业务出售给友邦保险,并在今年中旬宣布将拆分旗下的财富管理和贷款抵押业务。

随后,澳新银行(ASX:ANZ)选择将旗下重要品牌OnePath的养老金业务、投资业务和寿险业务分开出售,并宣布将继续剥离澳洲市场之外的非核心业务。拥有庞大客户群体的澳洲国民银行(ASX:NAB)也表示准备分拆包括MLC品牌在内的财富管理、养老金业务。

财富管理和保险——这些曾经银行业的“香饽饽”变成了“烫手的山芋”。一方面是收益水平大幅低于预期,来自于产业基金和低成本指数基金的竞争压力,使得投资经理们不断压缩费率,产品的盈利变得捉襟见肘。另一方面则是监管环境不断收紧,对银行资本流动性要求增加和着重打击以销售业绩为导向的“不良风气”让财富管理和保险的运营变得畏手畏脚。

在银行增值业务持续萎缩的趋势之下,于10月31日和11月1日发布2018财年年报的澳新银行和澳洲国民银行的业绩表现又有怎样值得讨论的重点呢?

首先,我们一起来看一下澳新银行的2018财年年报情况:

在2018财年中,澳新银行的现金利润(包括非连续性经营活动)同比下跌16%,录得58.05亿澳元,从运营中获得的现金利润同比也下降了5%,仅录得64.78亿澳元。营业费用方面则是增长了3%,达到92亿澳元。

该行CEO谢恩·艾略特(Shayne Elliott)在对投资者的信中提到,澳新银行业务面临着强大的阻力,房地产增长放缓和借贷收紧的压力使得我们开始专注于服务那些真正想要购买自住房的客户。

虽然这样的业务专注点会使得我们牺牲短期收入增长,但对股东来说这是正确的。除此之外,我们还承受着来自成本和监管的巨大压力。在遵循皇家委员会的监管措施之后,今年的成本费用增加明显。

尽管澳新银行已经大幅削减员工数量,但总支出仍然在增加。具体来看,在过去的一年中总雇员减少了11%,对于的人力成本减少了1.66亿澳元,很大程度上减少了对客户补偿相关费用的7500万澳元的支出的影响,但客户补偿及相关费用准备金(提前计提的用于客户补偿支出的资金)已经达到了6亿澳元,同时用于皇家委员会的外部法律咨询的5500万澳元也是不容小觑的成本增叠。

另一方面,技术费用和重组费用也是关键的支出增长点,对金融软件的加码使得这几年澳新银行的技术成本都居高不下,但这一部分的业务对客户增长的推动并非十分明显,特别是零售客户。

净息差是澳新银行营收增长的主要推动力,净息差(衡量资金成本与银行贷款利率之比)在过去一年里减少了12个基点,从去年的1.99%降至1.87%,部分原因是融资成本上升:银行票据互换利率(BBSW)额息差上升,使得这个差额减少了2个基点。

单就澳新银行来看,皇家委员会的监管要求对成本费用的影响不可谓不明显了。如今,皇家委员会的听证会仍然在进行,未来的影响可以预计将会持续扩大。虽然成本和监管确实打击了利润的增长,但澳新银行仍保持着良好的资本状况,核心资本比率为11.4%,这一财年的存款也增加了4%,达到4870亿澳元,坏账比率也非常的低。

再看澳洲国民银行2018财年的年报:

公司营业利润录得89.85亿澳元,同比下降12.4%,重点反映银行业盈利水平的现金利润更是同比下降14.2%,仅录得57亿澳元,与此同时,经营性支出为81.3亿澳元,同比上涨了6.4%。

很明显的可以看出,由于重组成本和客户补偿费用的激增,导致国民银行的利润创下了近8年来的最低水平。

具体来看,澳洲国民银行用于员工薪酬支出和其他相关费用的资金大幅增加了12.3%,放眼四大银行,NAB在人事费用上的增长是最高的;其他值得注意的费用增长点和澳新银行几乎一样,重组费用和客户补偿费用。

国民银行也是在财富管理和养老金部门的分拆活动中投入了非常多的资金,同时,客户补偿费用也是由于皇家委员会的监管措施而大幅增加,公司高层表示他们将计提3.18亿澳元的客户补偿费用准备金,并在重组活动中增加预计5.3亿澳元的投入。

与澳新银行不同的是,似乎国民银行的资信水平也由于宏观经济变动收到了一定影响,其逾期90天贷款数量从0.7%上升到0.71%,核心资本比率为10.2%,低于澳洲监管机构的“毫无疑问强大”的资本充足要求标准10.5%(Unquestionably Strong)。

对此,国民银行的CEO安德鲁·索伯恩(Andrew Thorburn)表示其有信心在2020之前达到监管机构10.5%水平,同时也会将贷款业务进行收缩,重点关注于个人及中小企业贷款和融资贷款,并且重新审视内部流程。

澳洲四大银行们未来如何?

显然,澳洲的四大银行们如今要做的不仅仅是“维稳”,而是要积极重新规划业务重点,进行改革和规划以期达到一个长期可持续的状态。

目前投资者们对于银行业最需要关注的两个点,其一是成本,在金融科技突飞猛进的今天,哪家银行首先拿下体验最优的金融服务软件和技术,就想到于奠定了未来5-10年的市场地位,这也是降低人事成本的关键路径。同样,投资者们也应该关注到银行合规成本和营运成本的变化,这也是从财报中反映出来的重大问题。

其二是行业信誉与监管,澳洲银行品牌的信誉在“洗钱门”和皇家委员会的调查中不断受损,恢复品牌价值和客户信任是银行的最大挑战也是亟需解决的问题。而合法合规的经营无疑是最好的解决措施了,澳洲金融当局的监管收紧也是希望重塑澳洲银行业的健康面貌,在监管更加严格的环境下,大银行们更是需要正面他们在保护澳洲健全金融体系和公平交易方面的责任和义务。

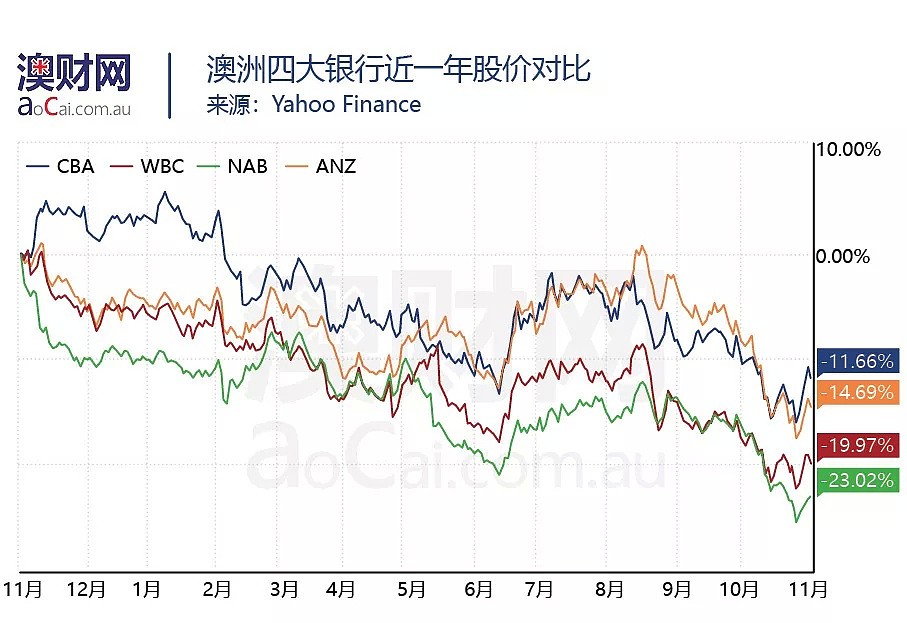

对比四大银行过去一年的股价,可以看到四大银行股价收益皆为负数,其中澳洲国民银行的跌幅最恨,这也对应其全年利润下降14.2%的糟糕表现。

笔者预计,在皇家委员会调查结果完全出来之前,四大银行的股价都不太可能从低谷中走出。虽然宏观经济环境在经历过10月的重压之后表现出了复苏的迹象——原油增产和金价走低,ASX200指数也从10月底开始逐步回升,但对于澳洲银行业来说,重新崛起并不是那么简单。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64