下一个噩梦场景:摩根大通警告7.4万亿美元抛售潮

在美股历久不衰的牛市之中,被动投资一直颇受追捧,资金流入持续增长。交易所交易基金(ETF)更是日益壮大,成为十年牛市的主力推手。

由此,对于许多投资者而言,最大的噩梦之一就是:如果ETF也开始一轮“清仓大甩卖”,接下来将会发生什么?而摩根大通给出的结论也很简单:后果将会是灾难性的。

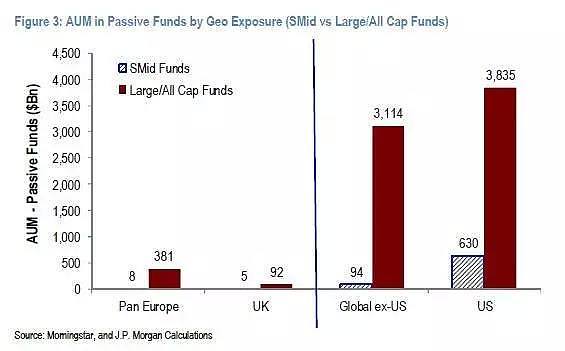

在最新研报中,摩根大通股票策略师Eduardo Lecubarri指出,在下一次经济衰退期间,被动投资将为全球大盘股和美股大小盘股带来极大的抛售压力——被动基金强制抛售的股票将高达7.4万亿美元。

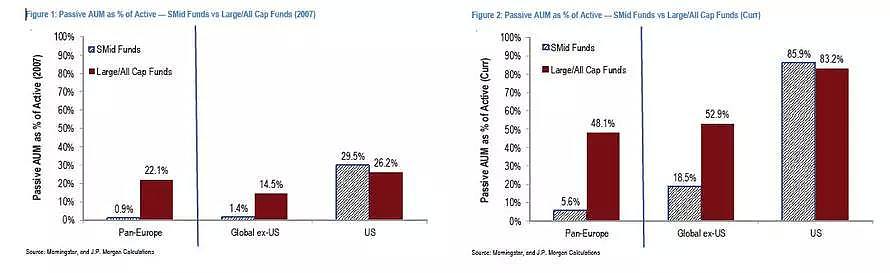

摩根大通认为,其原因在于,在过去十年内,被动管理资产规模(AUM)以惊人的速度增长,未来两年还极有可能超过主动AUM。在美股市场中,被动AUM当前占主动AUM的83%。值得注意的是,在2007年,即上一次衰退期间,这一占比仅占不到30%。

Lecubarrit警告称:

本轮周期已经接近末尾,考虑到被动投资有“随大流”的趋势,因此这一点值得大家注意。

在牛市期间,流入的资金推动股市节节高升;股市修正回调期间,流出的资金则可能会放大下跌所带来的影响。

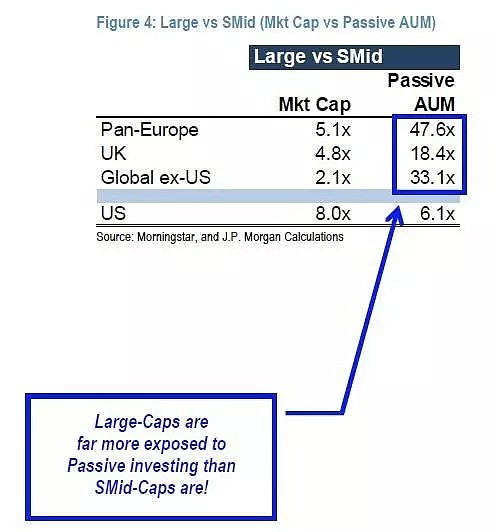

此外,Lecubarrit还指出,无论股票估值高低,被动投资通常更倾向于大盘股。这也就意味着,在市场低迷期间,比起中小盘股,大盘股更容易受到被动投资的抛售势头影响。

中小盘股方面:

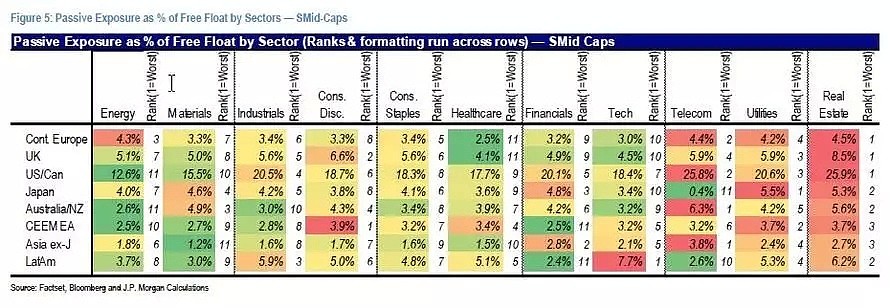

对于美国中小盘股而言,房地产、电信、公共事业、金融和工业企业板块最容易受到被动投资影响,医疗保健和能源板块则是最明显的安全避风港。

对在美国市场之外的中小盘股来说,所有板块对被动投资的敞口都在一个狭窄的范围内,因此不太可能成为带来相关回报的关键驱动因素。

截至2018年5月,全球ETF资产总额达到5万亿美元,自2008年的0.8万亿美元暴增。仅看股市,进行被动管理的共同基金数额就已达到3.5万亿美元。此外,指数型基金占了全球股本的35%-45%。

显然,在ETF进行清算之前,摩根大通为投资者找到了一些藏身之处。但金融博客Zero Hedge进一步指出,当这7.4万亿美元抛售潮开始之时,若缺少各国央妈的支持,投资者仍是无处可躲。

近来,市场对全球贸易局势、经济增长态势和企业盈利增速感到颇为忧虑。整个十月,曾经风光无限的科技股屡遭重创,隔夜美股市场再遭血洗。

恒大研究院首席经济学家任泽平此前曾评论认为,美股连续大跌,可能是特朗普景气终结的前兆,预示美国经济可能已经见顶。国际货币基金组织(IMF)也在最新一期《世界经济展望》中,将2019年美国经济增速预期由2.7%下调至2.5%。

那么,下一次衰退将何时到来?

摩根大通曾在上周的研报中指出,美国经济在一年内出现衰退的可能性为28%,未来两年内出现衰退的概率显著涨超60%,未来三年内衰退发生概率超过80%。

彭博社发现,这代表摩根大通认为美国经济在未来两年步入衰退的可能性超过了五成,也代表届时美国经济可能面临严重的问题。

桥水创始人达利欧同样认为下一次衰退并不遥远,目前已经扩张了七年的美国经济大概还能持续增长两年。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64