年亏50亿的摩拜:不仅是财报黑洞,更可能拖垮美团估值!

管理层认为“摩拜对美团的现金流影响小,投资人都很明白”。每年亏损超50亿的单车业务真是这样么?

01 如果没有摩拜,美团半年报堪称完美

如果没有摩拜的收购和并表,美团刚刚发布的2018年半年报堪称完美:

(1)外卖业务毛利率超预期,广告变现加速和配送骑手成本控制共同驱动

2018年上半年,美团外卖业务整体实现12.19%的毛利率水平,而招股书披露的2018年1-4月,毛利率为9.32%。见智数据模型(微信添加“hellojianzhi”获取)分拆的5、6两个月份数据显示,美团外卖在这两个月的毛利率飙升至16.6%!

更新后的见智数据模型显示,美团大幅提升了外卖营销变现率,5、6月份收入占比提升至0.73%(1-4月为0.47%),收入规模达到3.48亿元,这几乎相当于1-4月的收入规模,5、6两个月外卖业务毛利润为10.43亿元,外卖广告收入占到毛利润的30%以上。

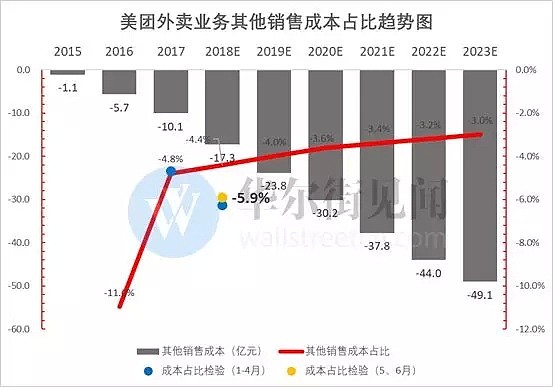

在5、6月,配送骑手成本得到合理控制,如下图所示:

见智数据模型显示,外卖业务的佣金变现率、其他销售成本均保持稳定:

2018年上半年,外卖业务交易金额同比增速高达96.95%,达到1227亿元人民币,是2017年全年的71.75%,外卖业务仍处于高速增长中。

综上,美团外卖业务上半年表现不俗,特别是5、6两个月,在外卖营销变现加速、配送骑手成本控制的双向驱动下,毛利率水平超越市场一致预期。

7-9月份是外卖业务的旺季,美团点评很有可能在Q3继续交出超预期的外卖财务数据。

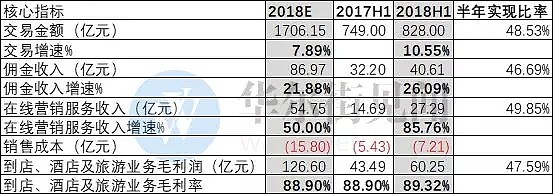

(2)到店、酒店及旅游业务增长同样超预期

如上表所示,上半年,美团点评到店、酒店及旅游业务多项增速指标都高于见智数据模型(微信添加“hellojianzhi”获取)对2018年全年的预期,作为仍在稳定增长的业务类别,上半年几乎实现全年45%以上的预测目标,下半年有望继续超预期。

(3)剔除摩拜业务,新业务亏损获得有效控制

见智数据模型在剔除摩拜业务之后显示,美团上半年在新业务领域的亏损为4.71亿元,如果将上海、南京两地试运营的网约车业务剔除,则美团新业务将获得正向毛利润。考虑到网约车业务未来的重要性,美团的试点性投入是具备长期价值的。

然而,如果将摩拜业务加入,上半年,美团在新业务领域的亏损高达19.82亿元。摩拜在4月初并表,因并表增加的亏损在一个季度就高达15.11亿元!

(4)剔除摩拜业务,整体业务毛利润水平符合预期

见智数据模型显示,在剔除摩拜业务之后,美团上半年整体业务毛利率水平为28.7%,基本接近全年30%的预测值。考虑到收入仍在高速成长,获取市场份额的重要性大于获取毛利润,这一毛利率水平已经比较给力。

(5)营销费用控制在合理范围,但研发开支占比居高不下

2018年上半年,美团销售及营销开支控制在合理范围,一般及行政开支稍超预期,但仍在合理范围。研发开支则居高不下:

考虑到研发开支是针对未来的投资,且研发开支的绝对值增长低于收入增速的增长,在未来几年绝对值增速将降低到合理水平,暂时的高企对估值的影响非常有限。

(6)剔除摩拜业务,息税前主营业务净利润不及预期

受到高企的研发开支的影响,剔除摩拜业务后,美团息税前主营业务亏损为39亿元人民币,主营业务净利率为-14.8%,低于见智数据模型对2018年全年-9.28%的预测。

综合上述(1)-(5)的讨论,见智认为,剔除摩拜业务后,美团上半年的经营成果整体略超预期,并有望在2018年Q3交出更好的业绩。

02 摩拜已经在拖累美团财报!

摩拜仅仅并表1个季度:

(1)相比美团半年250亿以上的收入规模,摩拜上半年(包含1季度)创造的收入不足14亿。

(2)上半年,剔除摩拜业务,美团创造了71亿的毛利润,而摩拜形成的亏损(包含一季度)则不低于30亿。摩拜已经在夸张的影响美团的财务报表!

下面两张图,真实的反应了摩拜对美团毛利率和净利率的影响:

摩拜一个季度的亏损,将美团半年的毛利率水平拉低了6个点!

从息税前净利率趋势看,摩拜同样对美团的主营业务经营产生了夸张的影响。

03 摩拜有可能拖垮估值!

针对资本市场对摩拜的争议,美团点评管理层最近回应道:

摩拜单车的优点是,高进入门槛,低变动成本,大众刚需产品,可以帮助大平台获取用户;这些要素跟平台之间的协同,对于用户获取、对于用户的使用习惯、曝光等都有好处。大规模投车阶段过去了,摩拜单车对财务报表的影响主要是折旧,对现金流的影响小,投资人都很明白。

什么?!固定资产的折旧一般是2-3年,再坚固的摩拜单车经历日晒雨淋,也抗不过四年吧?如果要维持摩拜的经营规模,未来几年美团必须继续构建庞大的摩拜单车固定资产,对现金流的影响非常小?!

见智在美团公布摩拜收购细节后,在《美团爆雷:天坑摩拜!》一文中指出:

美团对摩拜的收购本质上是用巨大的资本代价获得一个长期亏损并将有持续重大资本承担的负资产。美团收购摩拜的协同效应远远不足以弥补未来巨额的资本承担,美团本质上帮助摩拜股东完成获利退出,事实性摊薄了美团和摩拜不重叠的股东的权益,留给IPO及二级市场投资者一个天坑。

美团管理层对市场的回应选择“避重就轻”和“轻描淡写”,并似乎传递着对摩拜业务“持续经营”的信号,那见智有必要将这个“留给二级市场投资者的天坑”从风险的角度解析透彻。

需特别指出的是:

下述分析假设摩拜的现有经营模式会延续,共享单车行业没有出现营收模式的重大变化,且平均一辆摩拜单车从投放到退出使用的时间周期约为3年。

我们的预测基于下列数据,并在合理的估计下做出:

(1)美团收购摩拜单车期间,市场上流出一张摩拜单车2017年12月损益表,可以获得毛利后管理支出等财务信息,并可结合美团公布的数据,对月度经营情况做交叉验证;

(2)美团在更新版本招股书中公布的摩拜4月份经营数据,以及在招股书和半年报财务附注部分及其他部分,关于资产折旧、无形资产摊销、经营备考数据等信息;

(如果您对摩拜单车的数据存在疑惑,可通过添加微信号“hellojianzhi”获得原始数据信息,自行调整和分析)

第一部分:关于无形资产摊销和单车资产重置与折旧的预测

我们首先分拆出对经营性现金流没有影响的无形资产摊销数据:

在摩拜的资产负债表上挂着35.78亿人民币的无形资产,它包括用户名单(8.4亿)、技术及许可(6.6亿)、软件及其他(4.78亿)、商标名(16亿)四个部分。

我们根据美团公布的摊销数据分拆出了上述四类无形资产的直线摊销比例,并在未来六个年度按照现有摊销比例进行分配。蓝色部分计入直接成本,灰色部分计入管理成本。

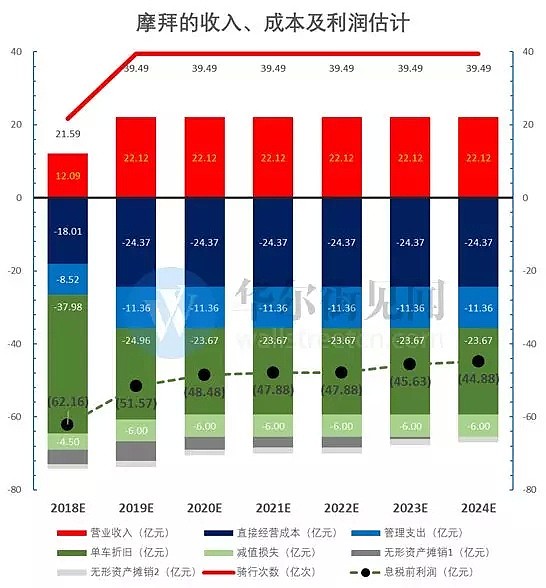

在以摩拜单车为核心的固定资产部分,我们的折旧及新增固定资产购买的预测如下:(此部分可能争议最大)

此部分数据处理过程如下:

(1)自2018年4月份起,摩拜资产并表。美团选择加速折旧,按照目前折旧计提速度,美团计划用12个月时间将现有摩拜单车资产全部计提折旧,美团没有解释原因。按照2017年12月摩拜计提折旧方式,摩拜原采用3年期折旧。考虑到摩拜大部分资产已经进入第三年,美团选择收购后加速折旧,具备一定合理性;

(2)从上海地区微观体验看,摩拜单车的规模在减小(热点位置摩拜单车的密度减少),问题车数量在上升,特别是三年前投放的“最坚固”的高质量单车数量已经非常少,微观经验提示:三年或最长四年的更换周期是可能是合理的估计;

从2019年起,美团需要再次规模化构建单车固定资产,假设构建固定资产的目标是维持摩拜单车的市场规模,既不扩大规模也不缩小规模,则2019年、2020年两年,摩拜单车将完成一轮彻底更换,美团每年支付35.5亿现金;

(3)自2019年起,我们将新增固定资产折旧按照3年期摊销,并从2021年起,固定资产的折旧和新增固定资产的采购规模相当,得到上述图表显示的数据。

第二部分:关于美团的业务收入、成本及盈利(或亏损)趋势预测

(说明: Q1业绩已经从2018年数据中剔除)

在此部分,我们的数据处理逻辑如下:

(1)收入规模增长50%。OFO的情况相比摩拜好不到哪儿去。我们假设OFO没有新买家接盘,只能逐步退出共享单车市场,摩拜因此获益,其骑行次数增长50%,单次骑行价格维持不变;

(2)直接经营成本和管理支出中均扣除无形资产摊销部分,并单独列示为无形资产摊销1和无形资产摊销2;

(3)2017年12月,摩拜的直接经营成本(包含无形资产摊销)为2.83亿元,上市前美团公布的4月份数据为1.58亿元,上市后首份半年报财务附注公布的4-6月份数据为7.17亿元,则5、6两月平均每月的成本数据为2.79亿元,我们不清楚4月份数据偏低的原因。

我们估计的直接经营成本每月为2.03亿元,考虑无形资产摊销因素,这一数值为2.61亿元,相对公允。

(4)2017年12月,摩拜的管理成本(包含无形资产摊销)为1.46亿元,我们对未来预计中,只包含薪酬福利和营销费用两部分0.99亿元/月;需要强调的是,此部分的支出隐藏在美团营销费用、一般及行政开支中,2017年12月份的数据,帮助我们把其中的规模分离出来,让摩拜的成本数据更加接近于“真实”;

(5)2017年12月,摩拜的减值损失为8000万元,这部分代表摩拜单车的非常规性损坏。我们按此值的62.5%保守预测这部分减值损失数据;

综合(1)-(5)的数据过程,我们得到极简假设下的摩拜未来估计数据,数据显示,2018年,摩拜产生的亏损将达到62.12亿元,而2019年起,因原有单车资产的折旧减少,新增单车资产采用更长的3年期折旧,同时假设收入规模增长50%,其亏损为51.57亿元,在之后历年,其亏损规模在40-50亿元之间;

第三部分:关于现金流出的趋势预测

根据第一部分和第二部分的数据处理逻辑,我们得出的摩拜业务现金流情况如上图。在此部分,我们将每年6个亿左右的减值损失加入到构建固定资产的现金流出中,因为从长期均衡的看,单车的非正常性损坏部分总是需要购买新单车来弥补的。

(1)从2018年数据看,其现金净流出的估计值为14.44亿元,如果考虑约8.52亿元管理性现金流出被隐藏在美团利润表毛利润后面的营销、行政开支中,那么没有进行更细拆分的投资人得到的现金流出只有不足6亿元,平均每月不足7000万元(2018年仅有9个月并表),这就是管理层表示的“摩拜单车对财务报表的影响主要是折旧,对现金流的影响小,投资人都很明白。”

(2)如果我们从长期角度去看,美团在维持摩拜经营规模的过程中,必须构建新的单车固定资产,如果考虑这一过程,那摩拜对二级市场投资者的天坑效应就明显体现了出来:

摩拜单车获得的收益连最基本的直接经营成本和管理性支出都无法弥补,固定资产的任何新增支出都是亏损。如果美团选择长期维持现有单车规模,则其无论现金流出还是利润角度,结果都差不多:每年损失40到50亿人民币!

第四部分:摩拜持续经营将拖垮美团估值

当见智在撰写《牛骨美团(上):五年百亿利润的养成逻辑》之时,我们并不知道摩拜的相关经营数据。我们在该篇报告中指出:

美团的股东团体,以极大的持续性资本亏损(预计累积最高到600亿元)、期望在极大交易规模之上(1万亿以上交易额)实现千亿级别营收和百亿级别净利,同时构建起人人不敢望其项背的极高护城河(阿里除外),拥有随时连接每一个消费者的关键资源能力,不断扩大业务的边界。

当我们看到摩拜的相关财务数据时,第一意识是,这居然是一个年亏损额高达50亿的资产,美团的百亿利润去掉一半,还能剩下什么?《美团爆雷:天坑摩拜》因此呈现给读者。我们在《牛骨美团(下):撑起500亿美金估值,尚需血肉和强壮》中再次指出:

好在美团对摩拜的收购发生在上市前。成熟市场的机构投资者对“无厘头”的现金收购充满厌恶,登陆公众市场的美团,不再是少数重要股东的美团,资产诺腾更需考虑外部投资者权益。更重要的是,美团账上没有几个“一百亿”,好钢还请用在刀刃上。

在《牛骨美团下》中,见智对美团价值的评估,包含核心业务价值(438亿美元)和长期资本溢价(100亿美元)两个部分。我们将收购摩拜而产生的现金支付、未来摩拜的运营亏损及债务承担一次性在估值中扣除,此部分扣除约210亿人民币(或30亿美金),经调整的核心业务估值为408亿美元。这一估值调整的假设是美团会逐步有序的退出共享单车业务。我们补充的更详细清算数据逻辑如下:

如果美团选择以维持现有摩拜业务规模为前提的持续经营,则其对核心业务价值的侵蚀是巨大的。见智模型在扣减摩拜持续性经营导致的持续性现金净流出以及一次性货币支付和债务承担后,获得的估值结果是319亿美元,相比于并入摩拜资产前的438亿美元估值,调减约100亿美金。

百亿美金估值影响可以有更加直观的解释:如果一项资产能稳定的创造40亿到50亿利润(或长期净现金流),那么680亿人民币(100亿美金)或12-18PE的估值,理所当然。可惜,摩拜创造的业务价值为负数。

摩拜是美团点评亏损的无底洞。2017年,美团的经营性亏损为45亿人民币。剔除摩拜业务,2018年,美团的经营性亏损预计为58亿人民币左右。然而,摩拜并表之后,美团上半年的经营性亏损已经高达54亿人民币,2018年全年,美团点评的预期经营性亏损将在百亿之上!

美团为何并购摩拜?美团计划如何整合摩拜以带来价值?如果无法带来正向价值,那么美团管理层打算如何处理摩拜资产?市场期待美团管理层给出真实且翔实的答案。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64