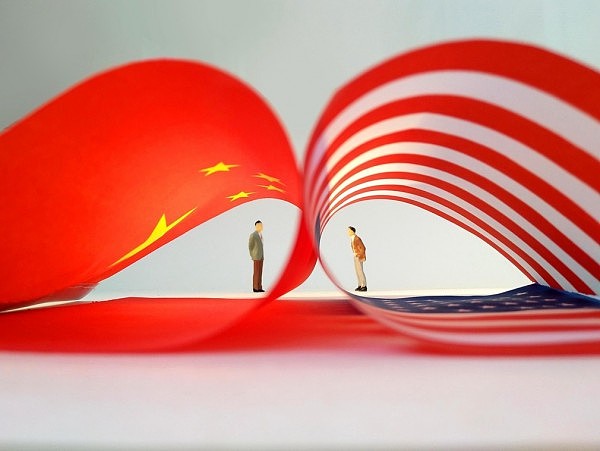

特朗普敲打土耳其另有所图 中国赢得贸易战需打好三张牌(组图)

美国总统特朗普对土耳其贸易制裁导致土耳其经济一片“哀嚎”,其货币里拉更是瞬间崩溃,很显然,土耳其在对美贸易战中已经败下阵来。目前,中美贸易战仍处于胶着状态,中国如何赢得这场贸易战?实际上,中国赢得贸易战还需要三张牌。

1中国经济长期向好的基本面

面对特朗普(Donald Trump)的“咄咄逼人”,中国之所以不会步土耳其后尘,就在于中国经济的相对稳定性。事实上,土耳其的这次“栽倒”,美国特朗普只是起到了“最后一根稻草”的作用,而之前积累的内外部矛盾已经令土耳其摇摇欲坠,土耳其经济爆发危机只是时间问题。

土耳其国内储蓄严重不足,贸易常年逆差,融资大部分只能靠外债,这样的直接结果则是国际热钱涌入、企业负债率高。再加上土耳其是典型的外向型经济,风险敞口大,数据显示,土耳其外债占本国GDP的比重已经超过了50%。在此情况下,强势美元比如美联储的连续加息势必将导致资金回流,货币贬值预期上升,企业融资成本增加,债务危机风险大大增加。

反观中国,中国的国民储蓄率从20世纪70年代至今一直居世界前列,并且长期位列第一。2005年,中国储蓄率高达51%,而全球平均储蓄率仅19.7%。高储蓄率成为过去十年间经济高速增长的主要推动力。尽管最近几年有所下滑,但不足以影响到中国企业的融资整体诉求。再加上,中国并不太发达的资本市场,在某种程度上甚至可以说是有保护的资本市场,导致中国对外债风险敞口并不是很大,也在一定程度上保证了金融系统的稳定性。

但也要看到中国经济改革开放过程中所面临的挑战,尤其是金融改革开放。正如前文提到的,中国拥有高储蓄率,高储蓄率从另一个层面来讲,也可以说是高负债,这是一个问题的正反面。高储蓄率意味着更多的储蓄盈余可以转化为企业部门的投资,这样的情况下,高储蓄也成为推动经济增长的一大重要变量。

而中国高负债如果控制不好很容易引发债务危机,有数据指出,日本政府最新调查报告显示,中国的债务达到极高的危险数值,还成为全球债务上升的原动力。这很有可能会成为中国经济系统性风险爆发的导火索,实际上,随着中国经济和金融体系内生关系地不断深化,风险也相互共振,如果缺乏宏观审慎协调,对中国金融体系安全性来说是一个隐患。

因此,过去几年以来,由于中国国内改革过程中的既得利益集团的盘根错节,采用的是“以时间换空间”的手段,在改革速度上,尽量放慢节奏,最显著的则是淡化GDP,而注重经济内生动力以及如何实现产品升级自我创新。有时候加速度走了一段路以后,回过头来看看不是在浪费时间,相反是对以往错误的做法进行修正,以便以后的路走得更快更好。

这也是中共高层在北京时间7月31日召开的政治局会议上提到的六个“稳”,其中“稳金融”被提到了重要地位,当然,这个“稳”是在开放的基础上“稳”。中国还需继续不断扩大改革开放,放宽准入条件,扩大境外资金投资范围等措施倒逼中国国内金融改革,完善金融市场,尤其是A股市场,真正做到服务中国经济的发展。

2“一带一路”推进过程中的地缘政治

如果说上文提到以"时间换空间",那么,“一带一路”可以说是用“空间换时间”,也正因为如此,导致一带一路沿线国家尤其是西方意识形态主导下的利益主体的干扰甚至反对。中国在一带一路已经取得了一定成绩,从开始地提出,到屡次重要场合,中国国家主席习近平的倡议和带动,以及金砖国家银行的推出、亚投行的成立甚至中国国内金融体系改革、人民币国际化等都在为“一带一路”做准备。

箭在弦上不得不发。

“一带一路”还是要推广下去的,事实上,“一带一路”对于中国来说有内外两种政策内涵,对内是应对中国经济深度调整经济增量下降的现状,输出过剩产能促进产品升级以及满足国内资本输出的需求,对外则是坚持和平发展道路,推动构建人类命运共同体。

从地理版图上看,“一带一路”贯穿了整个欧亚大陆,丝绸之路经济带贯穿中国大陆经中亚、俄罗斯至欧洲;中国大陆经中亚、西亚至波斯湾、地中海;中国大陆至东南亚、南亚、印度洋;而21世纪海上丝绸之路的重点方向则是从中国大陆沿海港口,过南海到印度洋,并延伸至欧洲;从中国大陆沿海港口,过南海到南太平洋。沿线途经65个国家,中国与一带一路沿线国家货物贸易累计超5万亿美元,对外直接投资超700亿美元。

构建“一带一路”,不仅实现了中国中西部经济发展的再平衡,西部边区的稳定,更是增加了大陆在欧亚心腹地带的影响力。但中国的志向显然不止于此,传统的地缘政治最终目的是“以战止战”,或者以势力平衡换和平,但“一带一路”倡议把人类社会作为命运共同体,凭借共同发展从而获得永久和平。这样也就可以阻止当下全球存在的单边主义、贸易战等不稳定因素,塑造稳定的国际政治经济新秩序。

当下,需要注意到的是,对于质疑“一带一路”的言论,中国政府该如何更好地对待与平衡。在推广“中国模式”诸如基建和高铁等合作的基础上,需要认真倾听其他国家的心声,真正了解对方想要的是什么。关键是真实贯彻“命运共同体”的理念,制定完善的推动计划,并深切与这些国家沟通,并使之受益,假以时日,这些成果享受者将成为中国推动“一带一路”战略的重要支持者,并带动其他国家,随着“一带一路”战略的深入推进和互联互通项目的延伸,将会有更多国家特别是欧洲国家的深度融入。

3人民币国际化的持续推进

以中国央行前行长周小川为代表的中国金融改革推进人士,对金融开放和人民币国际化的推进做了很大的贡献,人民币加入“SDR”可以说是一个小高潮。

人民币国际化在国际上也获得了不少的支持和肯定,国际货币基金组织(IMF)官员最近表示,尽管最近人民币兑美元汇率有所下跌但仍合理,并看好2018年的中国经济;前印度央行行长苏巴拉奥(Duvvuri Subbarao)也表示,目前只有人民币能够与美元抗衡;俄罗斯也在近日表态支持人民币,认为人民币已经具备储备货币资质。与之相对应的是,数据显示,全球储备总规模达到了11.425万亿美元,但美元在全球外汇储备中的占比跌到了四年低点(约为62.7%)。

但人民币国际化是一个稳步推进的过程,更不能一蹴而就。正如周小川所提到的,人民币国际化不是直线前进,需要保持低调。并指出,要让市场参与者愿意用人民币,是市场参与者的选择。

有分析发出疑问称,这是否预示着人民币国际化不再继续努力了?实际上,周小川的这番话并不能表明人民币国际化就将停滞不前,他后来又提到,“有些事情要做了很多年才会有所结果,如果把一些制度性安排当做调控性工具就很难推行。人民币国际化取决于市场的选择,如果政策变来变去,市场就不会有太多兴趣。”并指出要持之以恒,政策不能变来变去。

他这番话也和北京时间7月31日中共政治局会议上提到的金融稳定相契合。但保持金融稳定的同时,也要加强金融开放,中国央行官员发文指出,金融对外开放和金融市场化改革也是一个逐步适应的过程,需要协调推进,而非等待全部条件都成熟再推进改革。因为有些改革是倒逼出来的。

事实上,近几年来,中国经济的崛起再加上推动人民币国际化等一系列金融改革措施的推进,人民币在国际的声音日渐清晰,美元在全球的地位被认为逐渐削弱,有关“中国威胁论”再度此起彼伏。美国也为此开始“慌”了,也由此开始了以加征产品关税为主的中美贸易战。

从美国发动贸易战的逻辑来看,美国总统特朗普要消除中国对美国的贸易顺差,根本上就是消除中国的美元,阻止人民币国际化,从而导致中国金融改革开放停滞不前,也会令中国“一带一路”政策搁置,没有金融系统的支持,“一带一路”将寸步难行,最终会导致中国产品过剩和资本输出受到抑制,中国彻底掉入到“中等收入陷阱”的漩涡。有分析甚至认为,中美贸易战初级是商品战,但最终还是货币战,而这也表明推进人民币国际化的重要性。

专题:特朗普打响中美贸易战进入专题 >>

中国用这招让美国消费者痛苦,CNN全说了(图)

纽时:特朗普对华关税的隐性代价(图)

特朗普语出惊人:美国将对中国以牙还牙(图)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64