人民币对美元跌破6.7!75天贬值7%,央行副行长表态了!(组图)

6.3、6.4、6.5、6.6,现在是6.7!

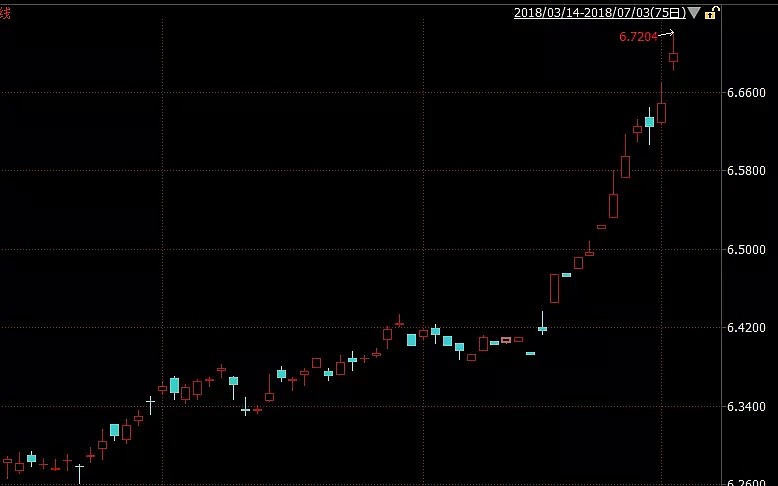

仅仅75天时间,人民币对美元汇率就从6.26贬值到6.72,累计贬值幅度超过7%,不但将去年四季度的升值部分全数抹去,并创下2017年8月8日以来的新低。(如下图示:在岸人民币、离岸人民币均携手走低)

▲美元对在岸人民币近期走势(美元上涨意味着人民币贬值)

▲美元对离岸人民币近期走势(美元上涨意味着人民币贬值)

自4月中旬以来,上证指数连续跌破3100、3000、2900、2800这些整数关口,市场人气十分低迷。

汇率与股市同时下挫,在2016年年初也曾出现过,当时叠加熔断机制加速推动下跌的作用,上证指数一路从3500点附近跌到了2638点。

受汇率影响最深的航空公司股价(持有大量外汇资产和负债),跌幅巨大。今日早盘,国航、南航、东航三大航跌幅均逼近跌停。

▲7月3日早盘,航空股股价表现

7月3日,值“债券通”开通一周年之际,港交所举行了债券通周年讨论会。中国人民银行副行长、国家外汇管理局局长潘功胜出席讨论会,并发表演讲。

据券商中国报道,对于进入下行区间的人民币,潘功胜称有信心让人民币在合理区间保持稳定,这也是近期人民币贬值以来央行官员首次对人民币表态。

▲中国人民银行副行长、国家外汇管理局局长潘功胜 (图片来源:视觉中国)

潘功胜表示,我国国际收支和跨境资金流动基本平衡,外汇储备充足,近些年来积累了丰富的经验和充足的政策工具,我们有基础、有能力、有信心保持人民币汇率在合理均衡水平上的基本稳定。

对于中国的债券市场发展,潘功胜着墨颇多:

今年债券违约的频次和过去两年比,我们没有发现它有什么特别的异常。我国债券市场违约率整体较低。截至5月末,我国债券市场违约率为0.39%,明显低于2017年末商业银行不良贷款率(1.74%),也低于近年来国际市场水平(1.2%-2.08%)。

市场对于债券违约应当有客观认识。首先,债券违约是市场经济下企业信用风险释放的自然反应和正常现象,个体债券违约有利于打破刚性兑付预期,增强市场信用机制,提高信用定价有效性,促进市场风险出清,对中国债券市场的长期和健康发展是一件好事。

人民银行正在学习借鉴国际市场的成熟经验,将进一步完善相关的制度安排,提高违约债券处置效率,包括发展不良债券的处置市场。

我们会尽快推出到期违约债券的交易机制,引导专业化不良资产处置机构参与违约债券处置,也将完善违约债券的司法救济、完善发行条款设计,引导发行人积极引入交叉违约等对投资者的保护条款设计,并优化持有人会议制度和债券受托管理人机制的安排。

中国国国民经济继续保持总体平稳,稳中向好的发展态势,供求结构和企业效益不断改善,经济增长的内生动力不断增强。随着中国经济结构的调整,经济增长方式的转变,随着供给侧结构改革的推进,中国的经济增长将更有效率、更有质量和更加可持续。中国债券市场的持续发展具有一个良好的经济基础。

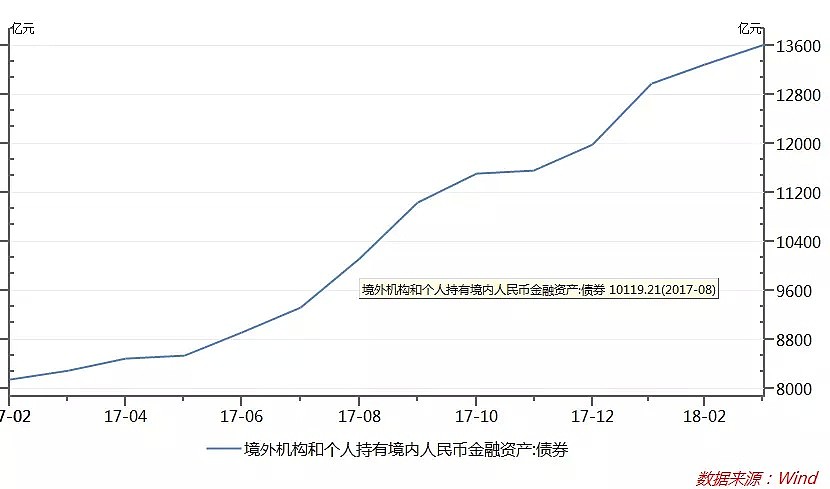

每经小编记者注意到,自债券通开通后,外资投资中国债券的热情高涨。央行数据显示,2017年一季度末,境外机构和个人持有的人民币债券资产为8301亿元,到今年3月已经大幅攀升至13610亿元,1年时间增幅接近1倍。(如下图示)

潘功胜指出,中国债券收益率具有较强的吸引力,相比主要发达经济体和主要新兴市场经济体,债券的收益水平都是比较高的。

Wind数据显示,中国银行间市场10年期国债收益率为3.4668%,而美国10年期国债收益率为2.861%,中国国债有60个基点的收益率优势。不过,在最近人民币连续贬值的背景下,这60个基点的利差并不足以弥补汇兑的损失,投资中国债券的外资面临流出的压力。

潘功胜表示,虽然这两年来境外投资者投资中国债券市场增长的速度非常快,但相对于发达国家的经济体和一些发展中经济体,相对比例仍然是不高的,这也说明了中国债券市场的对外开放还是有很大的潜力和空间。

每经小编注意到,以3月底1.36万亿元的持有规模计算,外资在75.8万亿元的中国债市占比只有1.8%,而在美国这一比例大约为30%,日本大约为10%。

潘功胜表示,人民银行和外汇管理局将持续加强中国债券市场的建设,推动中国债券市场稳定、健康发展,并将持续推动中国债券市场的对外开放,为境外投资者投资中国债券市场创造良好市场环境。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64