市场分析:新兴市场的噩梦——美元资本+推高的石油

自2017年6月21日的低点以来至2018年6月18日,WTI原油上涨了60.8%,Brent(布伦特)原油上涨了64.92%。对应5月的高点出现了回撤迹象,短期来看对于年初2月以来的上升通道出现下破,预示油价的宽幅震荡周期以及幅度可能加强。

从5月下旬的调整看,更多是获利盘了解,持仓波段筹码的松动。技术调整演变至今,可能考虑到OPEC(石油输出国组织)将于6月22日召开会议,市场预期沙特阿拉伯和俄罗斯将会退出减产,这对于全球油价来看是一个利空信号。

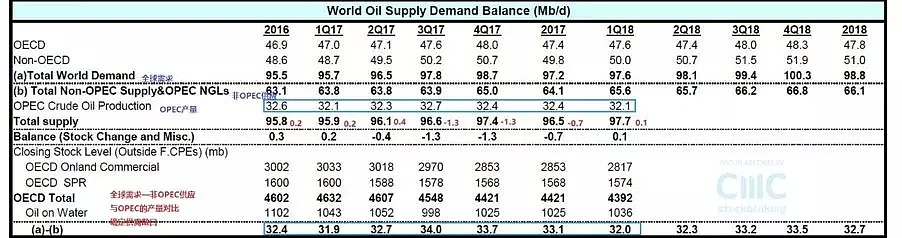

(Source:OPEC)

不过从OPEC的全球供需数据对比看,以2016年至今的2年6个季度中,OPEC供需的净值敞口在(-1.3—0.2)水平间,OPEC实际产生的供应溢价系数最高是0.2。因此按当前数值推算,沙特、俄罗斯即使退出减产,具体需要看量,才能确定对于油价真正的负面影响,或者说跟踪之后的OPEC数据,观察净值敞口系数。

对于油价,或者说石油美元,结合此轮美元加息周期谈一下其对新兴市场的影响:

油价上涨,对于全球经济来说,将抬高通胀,可能会对全球经济构成负面压力,并且会带动金融市场状况趋紧。其传导逻辑主要是“推高的油价”将通过产成品形式输入原油进口国中,在其贸易账户中以赤字形式体现;

同理,对于原油的出口国,本国贸易账户中将多出盈余的溢价,流入本土投资或者消费市场中,抬高本国通胀,并且造成汇率的高估。

因此对于新兴市场国家或者资本、工业结构不平衡的国家来说,外汇储备不足+贸易帐下经常帐逆差+国内物价上涨,汇率将出现明显的贬值效应。

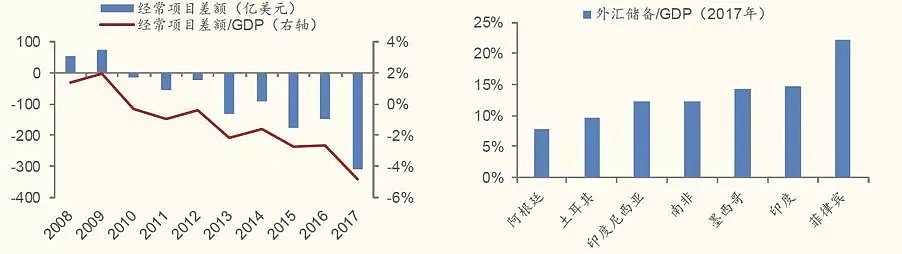

(Source:国金证券)

左图中为阿根廷的经常项目差额,可以看得出,2008年之后,该国处于一个长期贸易逆差的过程,右图为外汇储备/GDP(2017年)的数据,阿根廷、土耳其、印度尼西亚、南非、墨西哥、印度等国家不足15%水平,阿根廷、土耳其是跌至10%线下。

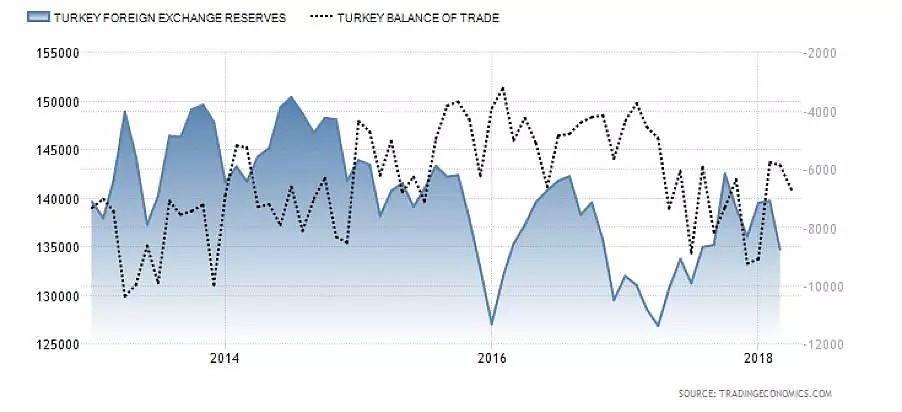

再以土耳其举例:

对比该国的外汇储备(Foreign Exchange Reserves)以及贸易差额(Balance of Trade):不难发现2017年的5月至2018年的4月,土耳其的贸易差额维持在90亿—57.6亿美元水平的缺口。

其外汇储备由1400亿美元水平上方,下降至1350亿美元下方。

因此对于新兴市场的问题,我们认为仅仅是依靠美元加息周期推动的美元资本是不够的,考虑到石油作为生产型商品在贸易经常账户下的作用,基于上文逻辑,维持原油下半年3季度、4季度或震荡上行。

回归到技术图表上:

对于WTI原油

调取WTI日线图,61.16—63.7水平区域是日线一个支撑区域,或者说是对于2月9日上升周期一个回撤的结束点,油价将重新整固蓄势。细心的投资者可以去调取WTI的周线图,周线中当前WTI处于2017年以来的上涨浪型的良性调整阶段。

再看下两类不同的新兴市场货币对

1、土耳其里拉(TRY)(原油进口国)

里拉技术上逐步摆脱4.67水平,空间上打开上行4.94—5.0水平。技术派投资者,更多考虑的是离场信号,即可以波动率衡量,也可以简单的趋势信号衡量。

2、俄罗斯卢比(RUB)(原油出口国)

RUB周期上技术上确立了55.8水平一年期的横盘低点区域,技术上再度发出了一个(M21,M55)的多头信号,汇价波段支撑关注58.9—59.8水平,波段空间上行打开66.5—70.42水平区域的空间。

美元策略总结:

6月11日 CMC Markets 技术分析:美元本周是加速上行拐点?还是转入下跌?

5月3日 CMC Markets:美联储此轮加息周期的目标可能是3.25%—3.5%

3月27日 CMC Markets 市场分析:二季度或许“美强欧弱”

新兴市场总结:

6月15日 美元进入新生上涨浪(新兴市场货币与主要非美比对)

6月13日CMC Markets 市场分析:25个基点之后,留意这些货币对

5月29日CMC Markets:“坦克”比货币政策有效—伊斯坦布尔不需要眼泪

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64