历史上,A股5次见底,有这6大特征,对照一下……

本文节选自中银国际证券报告《历史上A股的底部是什么样的》,作者陈乐天,,文中观点不构成投资建议。

确认市场是否已触底,需要从多个方面来判断,我们从下跌程度、估值分布、市场流动性和股票供给以及宏观经济形势的角度,归纳出历次市场底部的特征。

历史上A股的底部是什么样的

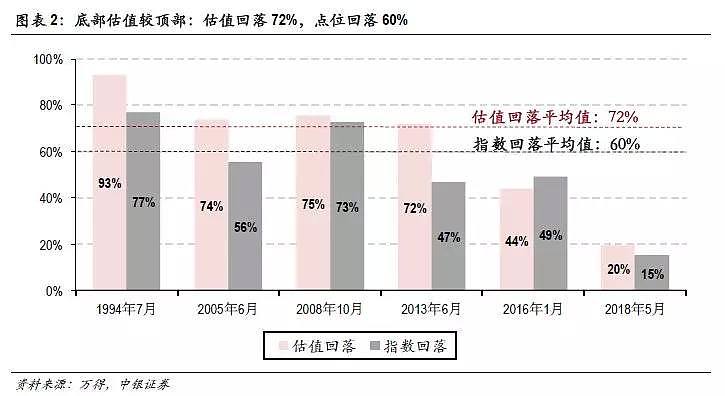

01,历史上的5次见底,指数平均下跌60%,估值平均回落72%

1990年以来上证综指经历了5次大幅下跌见底:

第一次:1994年7月28日,指数跌至339点,比顶部下跌77%,估值回落93%;

第二次:2005年6月6日,指数跌至998点,比顶部下跌56%,估值回落74%;

第三次:2008年10月28日,指数跌至1665点,比顶部下跌73%,估值回落75%;

第四次:2013年6月25日,指数跌至1850点,比顶部下跌47%,估值回落72%;

第五次:2016年1月27日,指数跌至2638点,比顶部下跌49%,估值回落44%。

历次见底中,指数下跌平均值为60%,估值回落平均值为72%。今年以来,市场从2018年1月26日的高点3587一路震荡下跌,并在5月30日触及一年内最低点3041,指数下跌了15%,估值回落了20%。

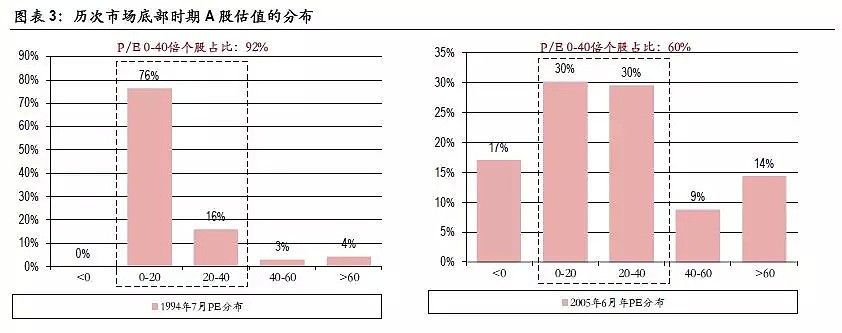

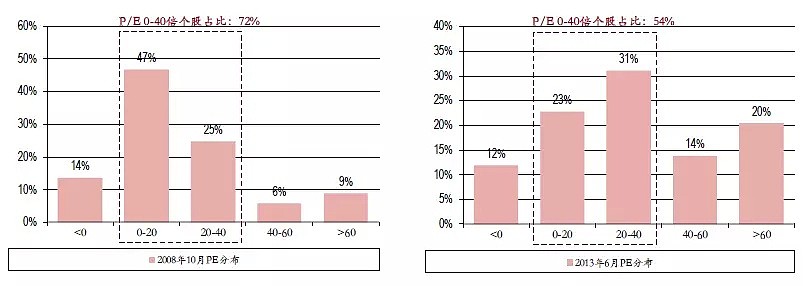

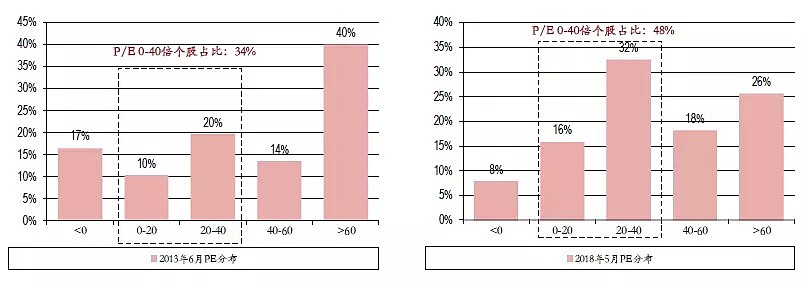

02,市场底部与估值底部基本重合

从估底部值的具体分布来看,市场底部时低估值个股占比较高,0-40x估值的个股比重为:92%、60%、72%、54%和34%,估值大于60x的个股比重较低,分别为:4%、14%、9%、20%和40%。2016年是个例外,从图4可以发现,市场底部与估值底部并不重合。

结合业绩情况来看, 2015年Q3业绩增速出现下滑(12.2%),但在2016年Q2就见底了(-8.1%),持续时间不到一年,市场未有时间充分调整估值,再加上年初是市场对经济和业绩分歧最大的时点,难以形成一致悲观或乐观的的预期,所以2016年市场底部时估值较高。

截至2018年5月30日,P/E高于60x的个股数量占比为26%,虽较2016年1月的2638点时下降了14%,但高于历史上其它低点。

03,底部时投资者情绪见底复苏,并常伴IPO暂停

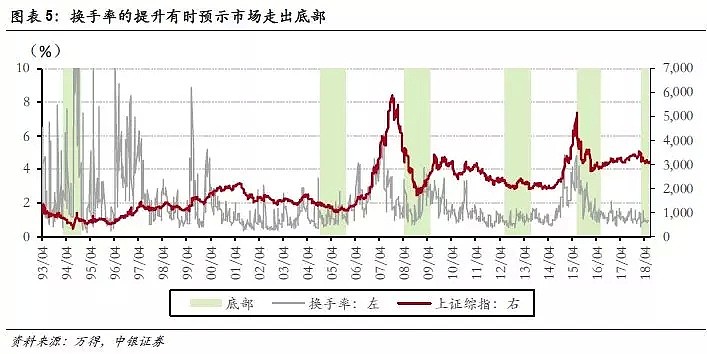

换手率反应的是市场流动性与投资者交易情绪,1993年至2000年,股票市场的投机氛围较重,交易异常频繁,日换手率平均值为11.14%,且经常出现高于100%的情况,2000年至今,随着公募基金等机构投资者数量不断增加,股市的换手率逐渐趋于稳定,平均值为1.58%。

通常,市场底部的换手率也较低,历次市场见底期间的平均换手率分别为:9.42%、1.23%、1.03%、1.01%和1.22%,但换手率的见底有时早于市场,如2008年10月,以及在牛市后期,换手率就已经达到最高点并逐步下行,这说明换手率对市场走势有一定的预示作用。

最近一年,换手率平均值为1.07%,最近一个月的换手率平均值为0.90%,从2015年6月的高点回落后一直在低位震荡。

IPO融资金额反应了股票发行对二级市场资金分流的影响程度,历次市场底部前18个月IPO融资额/流通市值分别为:108.6%、4.6%、16.0%、1.3%、1.2%,对资金存在分流效应。此外,市场底部时,常伴随IPO融资额骤减甚至IPO暂停。历史上共有8次IPO暂停,暂停后市场大多情况下上涨,仅有1995年7月、2001年7月和2004年8月略有下跌,但幅度也在15%以内。而8次IPO重启后,仅有1996-2001、2006-2008年,2014年出现牛市的大幅上涨,其余阶段均为下跌,幅度为10-20%左右。

自2017年以来,监管层持续推进IPO的常态化,审核周期也大幅缩短,二级市场股票供给稳步提升,对存量股票形成了资金分流,尤其是2018年5、6月,药明康德、工业富联、宁德时代等较大市值公司陆续上市,以及中国人保也即将登陆A股,在震荡和下跌的市场中,大市值股票的上市对资金的虹吸效应将更加明显。

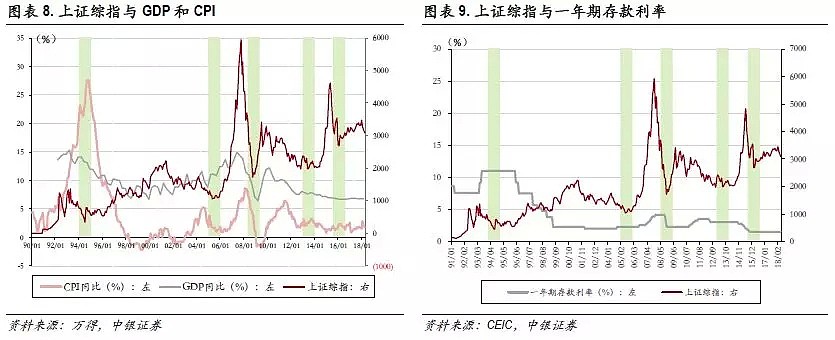

05,市场底也是经济底,降低基准利率能帮助市场走出底部

历次的市场见底前,宏观经济均出现了负面因素,但比股票市场更晚见底。如1994年7月的市场底部,当时中国经济出现“过热”,通货膨胀率高企,国家采取紧缩手段,大幅提高存款利率,市场下跌至底部,而随着CPI的见顶回落,市场也逐渐走出了底部。2005年6月,股票市场和CPI几乎同时见底,但是股票市场比CPI更早快出底部,2008年10月也是类似的情况。2013年6月和2016年1月,市场见底时,经济增速也处于底部,但当市场走出底部缓慢回升时,GDP和CPI依旧未走出低位。

市场见底时,基准利率都处于同期较低的水平。历次底部时基准利率分别为:10.98%、2.25%、2.25%、3.00%和1.50%,而且在2008年10月、2013年6月以及2016年1月,市场低迷时还伴随着基准利率的降低,帮助市场走出底部。

综上,我们概括出历史上5次市场见底的特征为:1)指数平均下跌60%、2)估值平均回落72%、3)高估值个股比重低、4)IPO融资减少甚至暂停、5)宏观经济见底、6)基准利率位于低位甚至有降息。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64