从上市公司“购买理财产品”看中国资本市场运行效率

郑志刚:上市公司购买理财产品现象表明,中国资本市场在资源配置效率问题上不仅存在总量失效,同时还存在产业和地区的结构失衡。

在中国内地,为数不少的上市公司用从股东募集来的资金购买理财产品。此举的本意是企业可以把暂时闲置的资金有效利用起来,我们似乎应该为上市公司资金管理意识的提高点赞。然而,上市公司购买理财产品往往给人一种不务正业之感。上市前在招股说明书中信誓旦旦说好的那些“美好蓝图”去哪儿了?如果购买理财产品,股东不可以自己购买吗?还要通过上市公司这个中间商让它来“赚差价”?

上市公司购买理财产品这一独特现象却为我们从新的视角观察和评价中国资本市场运行效率提供了契机。

首先,上市公司购买理财产品愈演愈烈的态势成为了解中国未来经济走势独特的指示器。

应该说,上市公司购买理财产品并不是最近才发生的事。从2011年开始,购买理财产品这一本不该出现在上市公司行为手册中的字眼却频繁地与上市公司联系在一起。而上市公司之所以选择购买理财产品,一方面是由于经济处于下行期,企业面临的经营风险陡然增加,致使原来拟上马的项目不得不暂时搁置,甚至永久取消;另一方面则与制造行业面临产能过剩,竞争加剧使得制造业项目投资回报水平越来越低,一些项目回报水平甚至低于购买理财产品。因而购买理财产品自然成为上市公司面对项目选择困难的理性选择。我们观察到,从2011年到2017年,上市公司购买理财产品无论在参与企业数量还是购买规模都呈直线增长趋势(参见图1)。

图1揭示的上市公司购买理财产品的发展趋势表明,近年来这一现象不仅没有得到有效遏制,而且大有愈演愈烈之势。我们以2017年为例。在2017年全年约有1186家上市公司购买价值高达1.27万亿元理财产品。购买理财产品的上市公司数量占到当年全部上市公司的34%。在三家上市公司中就有一家公司购买了理财产品。而在出现明显矛头的2013年,仅有12%的上市公司购买了理财产品。截至2018年3月31日,我们观察发现,已有856家上市公司公告购买理财产品,购买理财商品数量达到4357只,合计购买金额高达3394.91亿元。

上市公司无论是企业规模和盈利能力,还是生产技术和研发能力都是中国优秀企业的代表。如果我们观察到上市公司购买理财产品的趋势不是减缓,而是愈演愈烈,则一定程度表明,中国经济结构的转型还在持续中,传统实体经济发展面临空前挑战的局面并没有根本改变。如何提升企业产品的质量,实现产业升级是摆在包括制造业在内的众多传统产业亟待解决的问题。中国制造业大国的地位未来将经历严峻的考验。

其次,从资本市场募集资金的产业使用效率来看,同时出现了“有钱不敢花”和“投入过度”两种趋势。

通过对从2011年到2017年上市公司购买理财产品的产业分布状况,我们可以“管窥”资本市场在不同产业资金使用效率情况。我们观察到,从2011年到2017年超过半数的上市公司购买理财产品的产业主要集中在以下三类产业(参见图2)。第一类是制造业;第二类是“信息传输、软件和信息技术服务业”、“科学研究和技术服务业”等信息科技服务类产业;第三类是“文化、体育和娱乐业”和“教育”等文化教育类产业。

如果说,制造业同期有一半强的上市公司购买理财产品与近期制造业产能过剩和国家相关的调控政策带来的制造业寒冬有关,是“即使有钱不敢花”的问题,因而“可以理解”和“应该理解”,那么,信息科技服务和文化教育产业则在国家相关政策的鼓吹下,“投资过度”,存在一定程度的发展过热,甚至存在资金泡沫则显然是不争的事实。上述事实进一步表明,中国资本市场在资源配置效率问题上不仅存在总量失效问题,而且还同时存在结构失衡问题。

第三,从资本市场募集资金的地区使用效率来看,同样存在资金使用效率结构失衡问题。

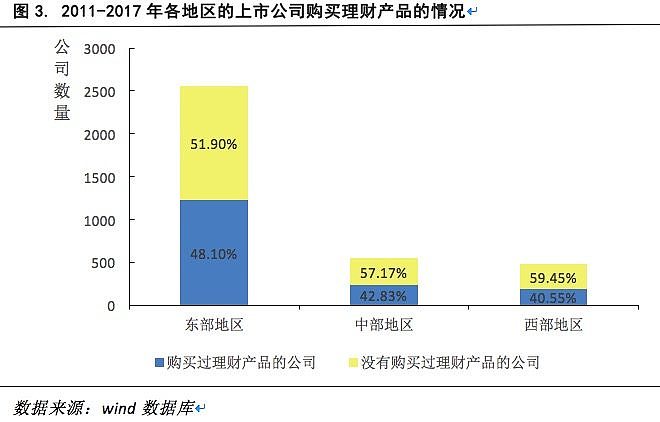

从2011到2017年购买理财产品的上市公司的地区分布状况,我们观察到一个意想不到的结果。在经济相对落后的西部地区,在通过上市拿到十分稀缺的权益融资后,却有更高比例的上市公司去购买理财产品(参见图3)。我们内心不禁疑问,口口声声寻求资源支持的西部地区到底差钱还是不差钱?

上述分析进一步表明,中国资本市场在资源配置效率上存在结构失衡问题不仅表现在产业分布上,而且表现在地区分布上。在西部地区,即使在作为企业优秀代表的上市公司,尚存在募集到的资金无法有效利用的问题。这将进一步扩大东西部经济发展水平的差距。

第四,从资本市场资金使用效率的实质来看,金融体系“资金空转”的担心并非空穴来风。

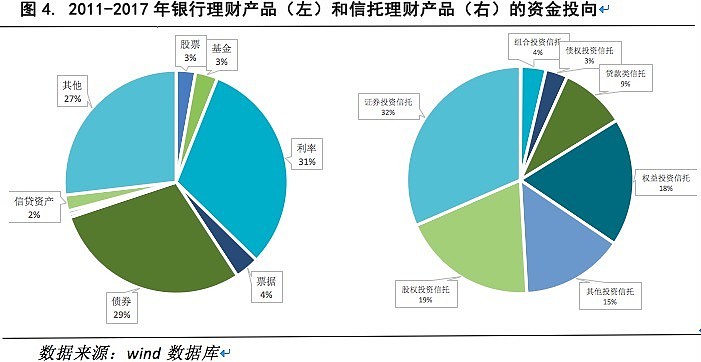

虽然限于数据可获得性,图4描述的仅仅是从2011年到2017年全部银行理财产品的资金投向,但它可以部分反映上市公司所购买理财产品的资金投向。我们观察到,包括上市公司在内的众多投资者购买的这些理财产品大部分投向了基金、债券等金融类产品。甚至有部分银行和信托理财产品反过来再购买上市公司的股票,使资金重新回流到股市。于是,我们在资本市场上观察到一种特别有趣的“资金空转”现象:从股东募集来的资金用于购买(银行或信托)理财产品,而理财产品又被用来购买上市公司发行的股票。这不仅使看起来风生水起的资本市场的实际资金使用效率大打折扣,不利于资本市场资源配置功能的发挥,而且“脱实向虚”,积聚和放大了金融风险,加剧将来系统性金融风险爆发的可能性。

最后,上市盈利门槛设置导致的企业融资需求“逆向选择问题”。

中国现行上市制度对拟上市企业提出明确的盈利要求。例如,如果在主板上市需要满足“当前3个会计年度净利润均为正数且累计超过人民币3000万元”;而在创业板上市,则需要满足“最近两年连续盈利,最近两年净利润累计不少于一千万元;或者最近一年盈利,最近一年营业收入不少于五千万元”。上述盈利门槛设置一方面使一些盈利稳定的企业由于很容易满足上市盈利要求,而被允许上市,赋予其发行股票进行权益融资的权利和机会,但这些企业可能原本并“不差钱”。我们观察到,在2017年新上市的353家企业中,有256家企业购买了理财产品,占比高达73%。而另一方面那些业务模式尚未成熟,缺乏外部资金支持,想上市融资的企业,由于上市盈利门槛的设置,往往不具备上市条件,被生生地挡在资本市场门外。

当前,如何使独角兽回归A股成为中国资本市场理论和实务界热议的话题。而上市盈利标准门槛的降低被认为是这次以允许境外上市公司在境内发行CDR(中国托管凭证)为标志掀起的上市制度改革热潮的重要议题之一。让我们感到高兴的是,在2018年3月30日监管当局出台的《关于开展创新企业境内发行股票或存托凭证试点的若干意见》(以下简称《若干意见》)中虽然提及“最近一年营业收入不低于30亿元人民币且估值不低于200亿元人民币,或者营业收入快速增长,拥有自主研发、国际领先技术,同行业竞争中处于相对优势地位”,但并没有对这些企业上市提出明确的盈利要求。如果说《若干意见》出台涉及部分基础性上市制度变革,那就是对尚未在境外上市的创新企业(包括红筹企业和境内注册企业)在A股上市盈利要求的改变。而上市公司购买理财产品现象为监管当局未来围绕盈利门槛设置的上市制度改革深化提供了另类支撑证据。

值得我们注意的是,上市公司购买理财产品愈演愈烈之势对于一个健康资本市场并非无关宏旨的鲜疖小恙,它从一个侧面暴露出目前资本市场运行过程中暴露出来的深层次问题。处于经济下行期的中国一些上市公司面对陡然增加的经营风险在项目投资上变得更加审慎。上市公司购买理财产品的愈演愈烈趋势表明,中国经济结构的转型还在持续中,传统实体经济发展面临空前挑战的局面并没有根本改变。上市公司购买理财产品因而成为了解中国未来经济走势独特的指示器。制造业的上市公司“有钱不敢花”,而信息科技服务和文化教育产业的上市公司“投入过度”,泡沫充斥;在经济相对落后的西部地区,在通过上市拿到十分稀缺的权益融资后,却有更高比例的上市公司去购买理财产品。因而中国资本市场在资源配置效率问题上不仅存在总量失效问题,而且还同时存在产业和地区的结构失衡问题。

我们同时观察到,对于寻求上市权益融资的企业,上市盈利门槛设置导致的企业融资需求“逆向选择问题”,成为部分上市公司购买理财产品的制度诱因。与此同时,一些公司更是一边购买理财产品,一边配股增发,资金空转现象严重。中国资本市场未来如何脱虚向实,使金融真正为实体经济服务,同时有效防止系统性金融风险的发生未来有很长的路要走。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64