CMC Markets 2018年市场前瞻系列 (四) 回归

本文为CMC Markets 2018市场前瞻系列最终篇——回归,此篇主题将围绕投资者关心的原油、黄金以及商品货币(澳元)展开,更多的关注是相关品种背后的逻辑。

(一) 原油—经济周期、地缘政治的双重驱动

原油素有工业的血液之称,从历史大周期看是反映全球经济周期的重要商品。60年代之前,原油价格主要在美国跨国公司的垄断控制下,亚非拉国家尚处于对抗帝国主义的独立尾声阶段,并且电子计算机技术也并不发达,未形成有效的交易机制。

OPEC(欧佩克石油输出组织)也尚未成型,原油价格处于一个较低水平运行。

作为工业品,其分析本质是供需问题,供需的本质是经济周期问题,因此经济增速、通胀、货币是一组关键的变量;另一点上,政治+地域的特殊性,因原油的主要产地集中在西亚(中东地区),宗教+国际政治问题的复合迭加,往往容易产生冲突,对于原油价格的冲击较大,影响周期往往有数月之多。

回顾历史,上世纪70—90年代周期中,政治地域的影响对于原油价格的冲击大于经济周期,或者说经济周期的影响弱于地缘政治的冲突。

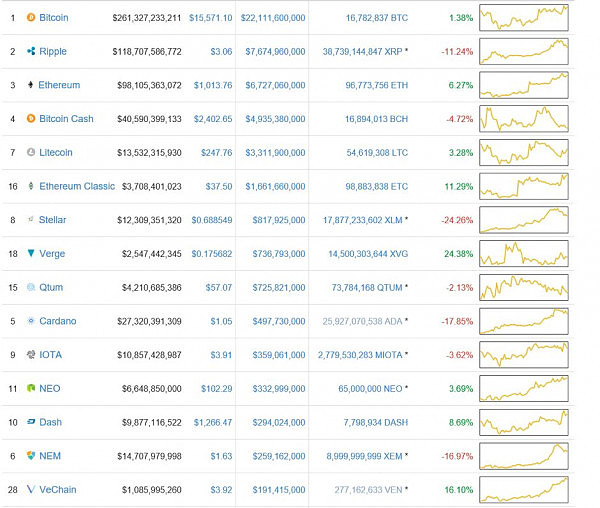

(图为原油价格1950 —2000年波动)

1973年10月—1978年,油价上升与第一次石油危机期(战争因素+OPEC成型)

该周期内,亚非拉国家基本完成独立,世界格局在美苏争霸中,中东地区1973年10月爆发了第四次中东战争,油价急剧上涨,从10月的接近3美元/桶涨到1974年1月的11.65美元/桶,造成西方国家第一次能源危机。

1979—1986年第二次石油危机及其消化阶段(产油国政治冲击+战争因素+OPEC与非O的博弈)

1978年底,世界主要产油大国伊朗政局剧变,产量有400W桶单日下降至100W桶单日,西方主要原油消费国纷纷抢购石油进行储备,油价由每桶13美元飙升至36.8美元,这就是发生在1979年的第二次石油危机。两次大规模的能源危机,严重冲击了西方经济的发展,并推动西方经济进入衰退期。

两伊战争周期中,油价并未出现显着上涨,其背后可能更多源自于非OPEC产油国的增长,以及替代能源的发展。1981 —1986年的周期中,油价有36.8美元下跌至13美元水平附件。

1986—1991—2000年,第三次石油危机+周期推动(战争因素+经济新周期)

该周期中,第二次石油危机的影响引发了西方经济进入一轮衰退期,不过国际上最大的因经济因素引发的政治危机是“东欧巨变”(苏联影响力下降,东欧国家开始脱离社会主义阵营)、最终苏联解体(原因很多,但是从经济上理解,就是负债高、收入低,通胀高,作为一个产油大国,油价持续低迷,对于苏联经济极其不利)

海湾战争时期,因伊拉克+科威特的断产,国际油价急升至42美元/桶的高点,为20世纪中第二次石油危机后第二个高点。持续时间3个月左右,之后沙特以及国际能源机构启动了应急计划,每天将250万桶的储备原油投放市场,很快稳定了世界石油价格。

此周期内,石油勘探开发技术的进步,石油成本不断下降,产量增加,国际油价的决定主体从OPEC单方面决定,转向由OPEC、石油需求和国际石油资本共同决定的局面,国际油价基本实现市场定价。

来到21世纪,原油影响的主体变量是经济周期,辅助的是货币,供需仅仅是围绕周期波动,战争的影响因素在降低(大规模区域冲突的破坏性在降低)

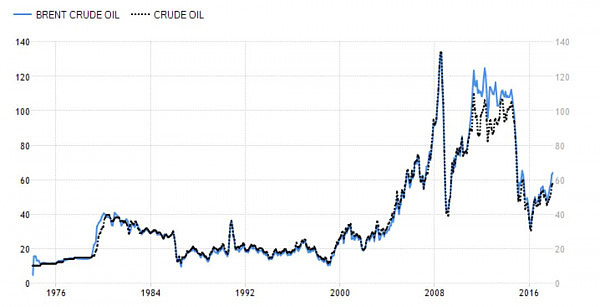

以全球经济周期为重要代表品种的石油走势是投资者判断经济周期的重点。先看原油WTI走势图,截取周线,图中几个关键周期背后孕育不同逻辑:

1、2000—2007年,20美元附近—140美元上方;(21世纪全球化提升,中国经济高速增长,全球股票市场2005 — 2007年周期中走出大牛市)

2、2008年金融危机,148美元—46美元的下跌波段;(美国金融危机爆发,全球经济周期衰退)

3、2009 — 2012年,中国4万亿基建投资+美国为首的主要经济体纷纷宣布进入QE量化宽松周期;46美元—115美元;(货币推动)

4、2014年6月— 2015年12月,因乌克兰问题,引发美国+欧盟制裁俄罗斯,油价断崖式下跌100— 50,其中,美页岩油价格倒逼原油价格进一步走低,60 — 30;(欧洲经济周期尾声+地缘政治+产业制约)

5、2016年—至今,美国经济持续复苏确定,中国经济走出困难期,OPEC开始减产。筑底40 — 50,重心开始上移;(全球经济周期开始复苏)

从大格局看,要注意到伴随油价企稳+主要经济体的复苏格局确认,全球经济有望进入2008年金融危机之后一轮新经济增长,原油的信号至关重要。无论当前“新能源”题材如何,原油目前作为“工业的血液”未有改变。

经济周期方面的论述:

请详细参阅CMC Markets 2018年前瞻系列(一)变革、CMC Markets2018年前瞻系列(二)重生

对于2018 年油价影响因素:

(1)OPEC减产执行情况。根据2017年11 月30 日达成的协议,OPEC 原油减产协议将执行到2018年底,该协议的严格执行有望控制供给;

(2)常规原油产量的变化;

(3)沙特阿美上市预期。作为沙特国内最大的石油公司,油价高低对其IPO 融资有影响;

(4)原油去库存。2014 年9月油价下跌前,美国原油商业库存3.5-4.0 亿桶,油价下跌后其库存最高达5.5 亿桶,目前4.3 亿桶。原油去库存结束有望为油价提供支撑;

(5)页岩油产量温和增长。未来要实现产量继续增长,需要开发新的区块,其对油价的要求也会逐步上移;

(6)地缘政治的问题(伊朗问题之后我们会有撰文详细分析);

报告期内影响因素:

(1)近日,寒风横扫美国,从美东到德克萨斯州局部出现燃料油短缺,冰雪天气使得相关汽油、柴油港口枢纽中心的运输放缓,天然气需求提高到前所未有的水平,电力价格接近多年高点,对原油价格形成利好支撑(偏向于短周期)

(2)伊朗反政府抗议示威活动。

【操作层面上】:

先看下,全球原油交易的两大标的,北海布伦特原油(Brent Crude Oil)与西德克萨斯原油(WTI/CrudeOil)

从普通投资者的直观层面看,往往认同为B油(布伦特油)的价格高于WTI,其实从长周期的对比(自1976年开始),并不是如此,在2009 —2014年的周期中,两者的价差出现较大,布伦特的波动水平明显大于WTI,因此策略上:

→看多原油的投资者,可趋势性做多单一品种

→对冲型投资者(某一时间段对于原油的风险偏好提升),则多布伦特,空西德克萨斯(WTI)

对于2018年的原油价格方面,以WTI(西德克萨斯)为例:

技术上看,原油价格的波段开始进入对于2014年下跌结构的反弹,并且自2016年地点开始呈现了一个收敛+三角形整理的结构,目前油价已经拉过了该整理区域,结构性多头趋势较为明显。

对于2018年的油价波动,我们判断为在54 —75美元的空间中波动,重心对于2017年水平将进一步提升。

(二) 黄金—与Bit币博弈、与地缘政治博弈、与加息周期博弈

黄金是投资者传统会关注的“保值”品种,或者说对冲风险品种,因此我们先关注下2018年潜在的系统性风险:

(1)朝鲜的地缘政治(我们之后会撰文谈及此问题)(周期随机性)

(2)英国退欧谈判(9月)

(3)比特币暴涨暴跌(波动率随机性)

(4)意大利的政治大选(3月)

(5)日本央行货币政策的连贯性(4月初黑田行长将离职,波动性体现在分时效应)

(6)美经济周期(特朗普政策的变数、国会中期选举、美联储加息)

对于(1)、(2)、(3) 、(4)、(5)、(6)问题请详细参阅CMC Markets 2018年前瞻系列(一)变革、CMC Markets2018年前瞻系列(二)重生、CMC Markets 018前瞻系列(三)机遇

此文中我们更多关注(3)比特币的暴涨暴跌以及地缘政治

Bit币的本质是科技更新的产物—区块链技术,该技术对于信息技术革命的升级是有里程碑意义的,不过不具备替代央行的属性,而且从coinmarkets网站上可以看到,除了bitcoin之外,还有很多数字货币。

数字货币产品目前最大的风险:

缺乏监管和透明性、现货数字货币交易所持续爆出的被技术性盗窃数字货币、投机性激烈、无法进入央行的储备系列、黑市洗钱品种等。

至于地缘政治的风险,年年都会有,问题看“大小”,从市场操作角度看,一般来说,地缘政治风险凸显突发对股市等交易性资产投资带来利空影响。股市一般会做出下跌反应,这时风险厌恶指数会飙升,风险偏好情绪降低,黄金等保守保值资产受青睐。

地缘政治中目前市场聚焦的东北亚(朝鲜问题)、中东地缘政治,都不是一两句能谈的清,在日后CMC Markets的分析中我们会花笔墨在上述问题分析上。

【操作层面上】对于2018年的黄金技术分析前瞻:

从黄金的趋势角度看,对于2011年高点的下跌趋势线于2016—2017年周期中出现了上破,目前黄金的价格波动运行在2016 — 2017周期中的收敛结构上行中,2018年的黄金价格上限区域位于(1349 —1366)区域,提升(1389 —1440水平区域),支撑下限位于(1264—1278水平)。

整体重心对于2016、2017年继续抬升,不具备单边上涨趋势(排除系统性风险)。

(三) AUD/USD—澳元的前瞻

对于2018年的澳元走势,我们认为偏向于中性:

【技术上】:

从澳元的月线周期可以清晰所见,澳元2008年金融危机之后,2009 — 2011年周期享受的是中国4万亿+美量化宽松推动的商品报复性反弹行情,2015 — 2017年的周期中形成了一个上升通道,此技术上的上升通道,波动上限的区域位于0.8160 —0.8320水平,其下限水平位于0.7530—0.76水平。

2018年的重心将继续上移,但是波动的空间可能依旧不是很大,即使要达到上升的波动率上限,先要技术上触及到0.8的心里关口水平。

从技术角度看,2018年的澳元更多偏向于震荡,不具备单边趋势,但是波动率的水平处于重心提升态势。

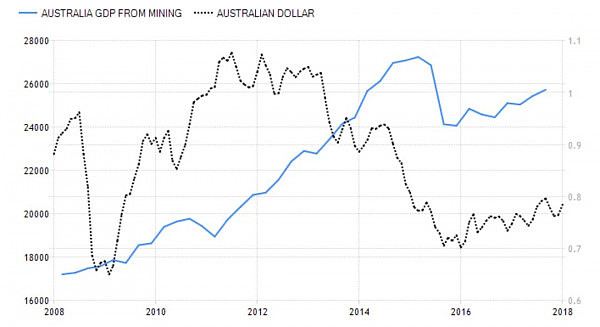

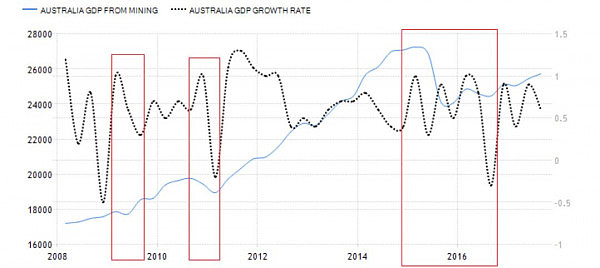

基本面上,澳洲经济对于矿业的依赖度非常之高,我们对比了2008年金融危机以来的澳洲矿业增速占GDP的增长与澳元的走势,清晰所见,相关性非常显着,澳元在矿产价格上涨的大年里都有活跃的多头表现。

这一点在2018年中,我们考虑了原油价格的重心提升,并且全球经济周期的复苏点即将到来,但是我们又发现了澳洲矿业对于GDP的增速贡献似乎在弱化,这个理由在于何处?

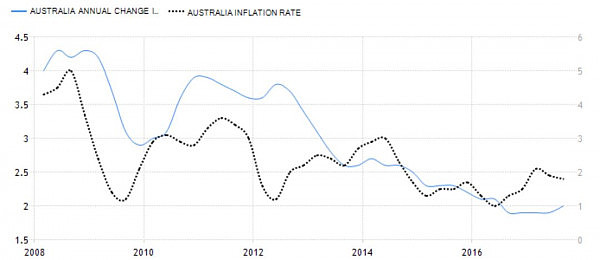

通过2008年金融危机以来,我们对比了澳洲居民收入和通胀的增长,在2014年周期之后,通胀的增速高于居民的收入,我们的结论是澳洲经济在逐步转型,并且社会消耗成本在提升,因此通胀的提升更多是来自于成本推动型(经济的部分转型、外部资本的输入等),内生性的经济增长尚未看到明显的起色。

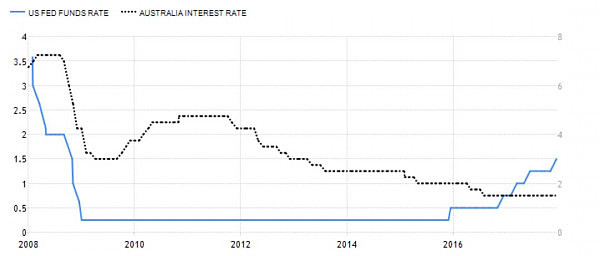

另一方面是利率表现,作为传统的高息品种,澳元自2008年金融危机后进入持续的降息周期,目前澳洲央行也未明确表态是否会重启步入加息周期通道。目前澳美之间,已经进入美元净利差态势,澳元若不能重修澳美之间的利差,澳元兑美元的整体性多头趋势不会产生。

系统性风险:

美联储2018年依旧维持全年3次左右的加息预期,澳元对美元的套息优势正在快速缩小,这也将导致市场对于澳元的“兴趣”进一步降温。

澳洲房地产市场,以及矿业表现不及预期。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64