高盛:“铜可以抄底了!”大宗商品牛市将持续多年

在华尔街大宗商品旗手高盛看来,当前该抄底的不只是石油,还有铜。

高盛大宗商品团队称,由于提价的动能持续,以及长期存在的供需不平衡,如今的大宗商品牛市将持续多年。

高盛认为,投资者很容易被一些短期因素蒙蔽双眼,当前铜价走低,只不过是遇到了“减速带”。例如今年一季度中期的铜,遇到了和去年四季度原油类似的问题——库存暂时升高。高盛认为,目前一些资金退场,和这一因素不无关系。

01

今年铜短缺将达到39万吨,

坚持未来12个月铜目标价10500美元

高盛称,最近金属价格的疲软,不过是季节性的——春节期间,中国对铜等金属的需求下降。但是,一季度的不佳表现,却可能是接下来铜价上涨的起点。

但是,高盛依然坚信,铜价会在短暂的下跌后上涨。高盛预计,今年全球铜的短缺将达到39万吨,并坚持未来3个月/6个月/12个月的铜目标价为9200美元/9800美元/10500美元。

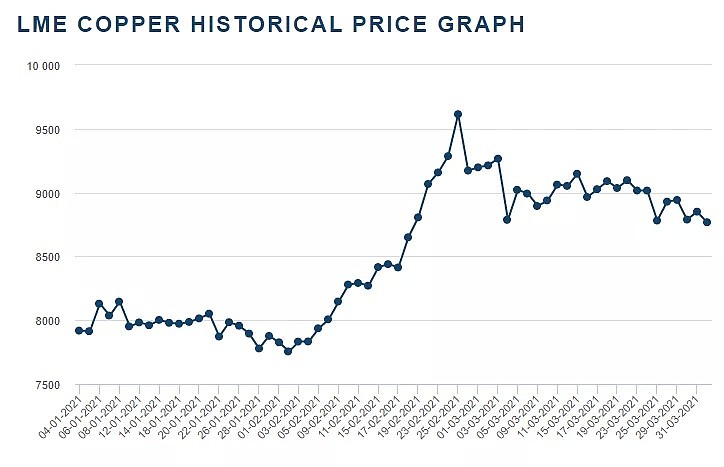

在2月底突破9500美元关口后,LME期铜价格一路走低,目前已跌至9000美元下方。

02

绿色经济支撑铜的需求

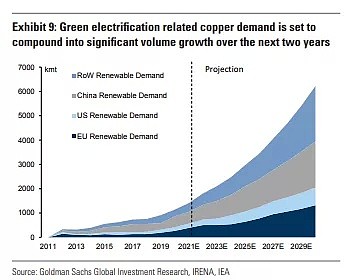

高盛认为,在过去6个月表现亮眼的铜,未来有更大的提价空间:因为铜也是绿色产业不可或缺的金属之一,在全球主要经济体之中,绿色产业都是当前当之无愧的热门。

高盛预计,和绿色产业相关的铜需求今年将达到110万吨,按照该行的基本假设,2025年将达到300万吨,而到了2030年,将达到620万吨。

03

铜供给外,多重因素

或将助推全球铜价上涨

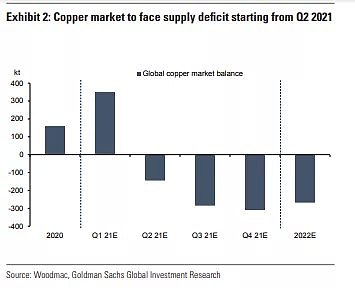

高盛认为,目前铜的市场正在进入一个持续数个季度的供给短缺时代,从今年二季度到年底,精炼铜会出现74万吨的短缺,而一季度时供给则多于需求,多出了35万吨。此外,持续和显著的库存去化,也将是助推铜价的重要因素。

高盛称,铜矿的供应端非常脆弱,任何一个大型铜矿哪怕只是短暂地暂停或者减少生产,都可能触发全球铜价的上涨。

04

铜或迎来超级周期

从布线,管道到电池和电动机,铜的用途广泛。

铜既是经济的领头羊,也是推动可再生能源和电动汽车发展的关键因素。

如果生产者无法解决供应短缺问题,铜价将继续上涨,并给全球缓解气候变化议题带来挑战。

不过,较高的铜价可能导致更多的回收利用和更便宜的替代品(例如铝)的替代,这可以缓解短缺。

可以肯定的是,新的铜矿项目正在筹备中。但生产商也担忧铜价的大起大落可能带来潜在损失。

高盛在今年2月警告称:

铜的供应目前处于最紧张的阶段,我们预计将看到十年内最大的供应短缺。

该行分析师Nicholas snowden认为:

我们将迎来铜在10年来最大的短缺。今年年初库存处于非常低的起点,但到目前为止,第一季度的反季节性库存进一步恶化,其规模在近期历史上只有过一次(2004年)。这些趋势表明,在未来几个月,铜短缺的风险很高。在这种背景下,铜的基本面前景仍然非常乐观,没有证据表明目前的价格水平有走弱的趋势。

05

高呼油价到夏天涨到80美元

事实上,高盛看多铜价与油价已经有一段时间了。

早在去年12月1日,高盛就曾喊话“铜价正通往1万美元的路上”,当时铜价刚连涨四天升破7700美元,高盛称,这还只是铜结构性大牛市的第一阶段,预计2022年铜供应缺口仅略有收窄,直到2023年才会供应过剩,因此铜价需要大幅上涨才能平衡这种紧张的基本面供应情况。

在2月初的一个访谈中,高盛大宗商品研究主管Jeff Currie喊出,铜与原油已经处于商品“超级周期”,“故事才刚刚开始。”

长期看多大宗商品的高盛,在上月底预测,油价能在夏天涨到80美元。

高盛称,与欧盟需求和伊朗供应有关的不利因素将使第二季度的石油市场再平衡,也就是减产75万桶/日。

该银行预计,到8月,OPEC+的产量将增加280万桶/日,远高于OPEC和IEA此前预期的增产幅度。

3月初,高盛将布伦特原油价格预期上调5美元/桶,预计二季度布伦特原油价格为75美元/桶,三季度为80美元/桶。

在2003-2014年的上一轮原油市场超级周期中声音最响的高盛分析师Jeffrey Currie也表示,今年国际油价有望升至80美元/桶,且出现更高的价格也不是没有可能。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64